WB nêu hàng loạt thách thức đối với ngành ngân hàng Việt Nam

Ngày 10/8, trong báo cáo điểm lại tháng 8/2023, Ngân hàng Thế giới (WB) nêu hàng loạt thách thức đối với ngành ngân hàng như: áp lực bất cân đối về kỳ hạn trên bảng cân đối tài sản của các ngân hàng, bộ đệm dự phòng vốn tại nhiều ngân hàng còn thấp, khiến năng lực hấp thụ các cú sốc hoặc nợ xấu gia tăng còn hạn chế…

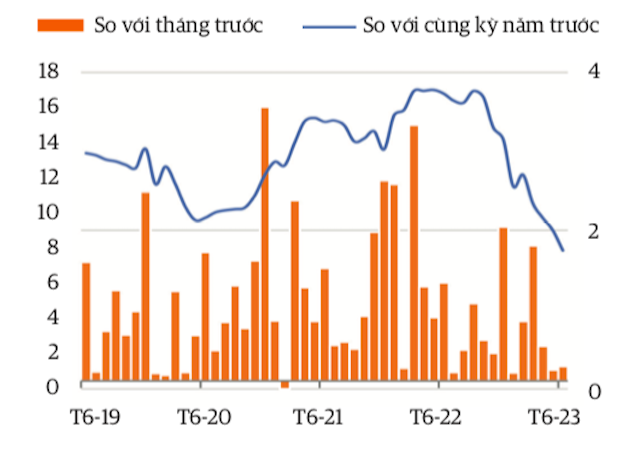

Theo WB, khu vực ngân hàng tiếp tục phải đối mặt với thách thức trong nửa đầu năm 2023. Tăng trưởng tín dụng vào tháng 6/2023 giảm xuống còn 7,8% so cùng kỳ, thấp hơn nhiều so với chỉ tiêu tăng trưởng tín dụng của Ngân hàng Nhà nước (NHNN) ở mức 14% cho cả năm. “Xu hướng trên phản ánh nhu cầu tín dụng và hoạt động đầu tư đang yếu đi do hoạt động kinh tế bị suy yếu”, báo cáo đánh giá.

Đồng thời, WB nêu hàng loạt thách thức đối với hệ thống ngân hàng Việt Nam như: tỷ lệ gộp dư nợ cho vay trên tiền gửi vẫn ở mức trên 100% bất chấp tăng trưởng tín dụng giảm.

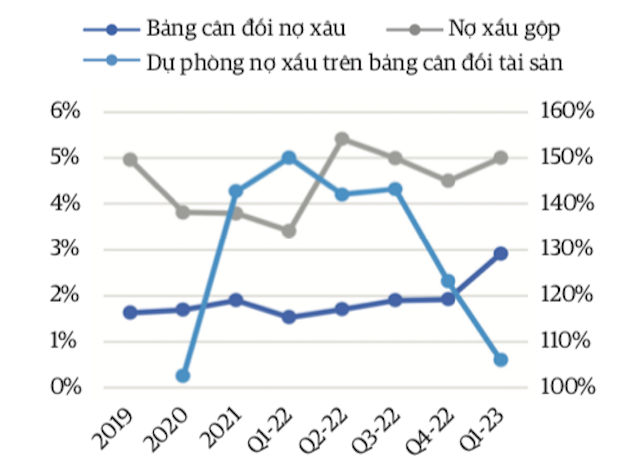

Đồng thời, WB nêu quan ngại về việc bất cân đối về kỳ hạn trên bảng cân đối tài sản của các ngân hàng. Mặc dù hệ số an toàn vốn bình quân của khu vực ngân hàng (11,4% vào năm 2022) vẫn cao hơn mức an toàn tối thiểu, nhưng mức đệm dự phòng vốn tại một số ngân hàng thương mại quốc doanh lớn và ngân hàng tư nhân nhỏ còn thấp, cho nên năng lực hấp thụ các cú sốc hoặc nợ xấu gia tăng còn hạn chế. Trong khi đó, nợ xấu tăng từ 1,9% trong tháng 12/2022 lên 2,9% trong tháng 03/2023.

Trong bối cảnh đó, để kích thích tăng trưởng tín dụng và giải quyết áp lực trên bảng cân đối của khu vực ngân hàng, các cấp có thẩm quyền đã thông qua chính sách hỗ trợ, bao gồm tái ban hành quy định về tái cơ cấu thời hạn trả nợ.

Cụ thể, trong tháng 4/2023, NHNN tái ban hành các biện pháp tái cơ cấu thời gian trả nợ (trước đó đã được áp dụng lần đầu trong giai đoạn đại dịch cho đến tháng 6/2022). Để tiếp tục hỗ trợ xây dựng nhà ở xã hội và bất động sản công nghiệp, NHNN giảm chi phí vốn vay cho các lĩnh vực trên. Đồng thời, Chính phủ cũng nới lỏng các quy định liên quan đến việc các tổ chức tín dụng mua lại trái phiếu doanh nghiệp nhằm giảm nhẹ vấn đề thanh khoản trên thị trường trái phiếu.

Hiện nay Việt Nam đang thực hiện nhiều chính sách thúc đẩy tăng trưởng kinh tế, tuy nhiên, với chính sách tiền tệ dư địa để nới lỏng thêm không còn nhiều. Bà Carolyn Turk, giám đốc Quốc gia WB tại Việt Nam cho rằng: Việc cắt giảm lãi suất thêm nữa chưa chắc đã đem lại hiệu ứng mong muốn nhằm thúc đẩy tăng trưởng tín dụng. Bên cạnh đó, cắt giảm lãi suất sẽ làm tăng chênh lệch lãi suất với các thị trường trên toàn cầu, có khả năng gây áp lực cho tỷ giá. “Nỗ lực chuyển hướng tín dụng cho các lĩnh vực ưu tiên, như các đề án gần đây về hỗ trợ nhà ở xã hội hoặc bất động sản công nghiệp, nên được cân đối và cân nhắc nhằm đảm bảo hiệu suất phân bổ tín dụng”, giám đốc WB nhấn mạnh.

Đưa ra những hàm ý chính sách, WB cho rằng, các yếu tố căn bản của khu vực tài chính cần được cải thiện theo một số hướng nhằm nâng cao khả năng chống chịu của hệ thống ngân hàng. Mặc dù các biện pháp như cắt giảm lãi suất, nới lỏng hạn chế về thanh khoản, tái cơ cấu thời hạn trả nợ và nhóm nợ giúp xử lý những khó khăn trên thị trường tín dụng trong ngắn hạn, nhưng cũng có thể làm tăng nợ xấu và tỷ lệ cho vay trên tổng tiền gửi, làm dấy lên quan ngại về bất cân đối kỳ hạn trên bảng cân đối tài sản của các ngân hàng.

Trong trung hạn, chuyên gia WB cho rằng, cải cách cơ cấu có vai trò hết sức quan trọng để xử lý những rủi ro tài chính phát sinh và định vị để khu vực này phát triển bền vững. Tăng cường hệ số an toàn vốn ngân hàng là cách để đảm bảo đủ vốn nhằm hấp thụ thua lỗ có thể xảy ra, đồng thời duy trì ổn định khi phải đối mặt với các cú sốc kinh tế. Tăng cường cơ chế thể chế về giám sát an toàn, can thiệp sớm, xử lý các ngân hàng yếu kém và quản lý khủng hoảng là cách để giúp các cấp có thẩm quyền theo dõi và can thiệp hiệu quả những tổ chức tài chính có vấn đề, ngăn ngừa khủng hoảng leo thang và giảm thiểu rủi ro hệ thống.

Bên cạnh đó, cơ chế chặt chẽ về xử lý các ngân hàng yếu kém có vai trò hết sức quan trọng để tạo điều kiện xử lý có trật tự các ngân hàng mất khả năng trả nợ, bảo vệ người gửi tiền và bảo đảm ổn định tài chính.

Thanh Hoa

7 cá nhân bị xử phạt do thao túng cổ phiếu SJS

Big Group Holdings gặp thách thức huy động vốn để trả nợ

Ngược chiều trong giao dịch của người thân Phó Chủ tịch SeABank

Đại gia địa ốc xoay xở ‘gỡ bom’ nợ trái phiếu

Hết thời 'đại tiệc', M&A đang trở thành 'công cụ sinh tồn' cho đại gia địa ốc

Thêm một thành viên của THACO phát hành trái phiếu

Nhà đầu tư căn hộ cho thuê nghẹt thở vì ‘cỗ máy sinh lời’ bị kẹt

HTX gom đất làm cánh đồng lớn, nông dân gặt ‘lúa vàng’ thu bạc triệu

Thực tế tại Vĩnh Long cho thấy các HTX nông nghiệp đang trở thành nền tảng quan trọng để triển khai Đề án phát triển bền vững một triệu ha chuyên canh lúa chất lượng cao, phát thải thấp gắn với tăng trưởng xanh.

Đừng bỏ lỡ

Tự mở cửa thị trường online, HTX ở Lạng Sơn vươn mình hội nhập

Tự mở cửa thị trường online, HTX ở Lạng Sơn vươn mình hội nhập

Tận dụng mạng xã hội, sàn thương mại điện tử để quảng bá và bán hàng trực tuyến, nhiều HTX nông nghiệp trên địa bàn tỉnh Lạng Sơn đang từng bước thay đổi cách tiếp cận thị trường.