Tại dự thảo Nghị quyết hỗ trợ doanh nghiệp (DN) trong bối cảnh khó khăn vì Covid-19 đợt 4 được Bộ KH&ĐT trình Thủ tướng Chính phủ, một trong những giải pháp được đề cập đến là việc Ngân hàng Nhà nước cần thực hiện các giải pháp hỗ trợ, tháo gỡ khó khăn về vốn vay cho các thương nhân, DN thu mua, tạm trữ thóc, gạo, nhất là tại khu vực Đồng bằng sông Cửu Long (ĐBSCL).

Chờ vốn “giải cứu” lúa gạo

Có thể nói, trong việc “giải cứu” lúa gạo vụ Hè thu năm nay, vấn đề lớn mà các thương nhân, DN đang phải đối mặt là không đủ tiền để thu mua tạm trữ và đầu ra cho lúa gạo.

|

|

Các DN đang chờ dòng vốn vay ngoài hạn mức và lãi suất ưu đãi để có thể tham gia “giải cứu” lúa gạo tại ĐBSCL trong vụ Hè thu 2021. |

Thực tế cho thấy, do ảnh hưởng của làn sóng dịch Covid-19 trên toàn cầu khiến xuất khẩu gạo giảm mạnh. Khó khăn về đầu ra làm cho dòng vốn của DN không đủ để thực hiện thu mua lúa gạo tạm trữ.

Trong khi đó, để giải quyết nhu cầu cấp bách cho bà con nông dân vùng ĐBSCL cũng như để dự trữ nhằm đảm bảo an ninh lương thực, Bộ Công Thương có kiến nghị thu mua, trạm trữ lương thực với sản lượng gần 4 triệu tấn lúa (tương đương 2,5 triệu tấn gạo) trong vụ Hè thu này.

Tuy vậy, với số lượng thu mua như vậy rất huy động nguồn lực từ DN tư nhân. Thế nhưng, như chia sẻ của ông Phạm Thái Bình, Tổng giám đốc CTCP Nông nghiệp công nghệ cao Trung An (TP. Cần Thơ), muốn kêu gọi DN tham gia “giải cứu” lúa thì cần có chính sách cho vay ngoài hạn mức để các DN xuất khẩu lớn có khả năng tham gia.

Theo ông Bình, đối tượng DN nào mua gạo “giải cứu” cũng phải vay tiền, nhưng đa số DN nay đã hết hạn mức vay.

Và mới đây, Ngân hàng Nhà nước cũng đã có chỉ đạo các ngân hàng thương mại phải cung ứng đầy đủ và kịp thời vốn cho thương nhân, DN để có nguồn vốn thu mua tạm trữ thóc, gạo tại ĐBSCL.

Nêu ra vấn đề nêu trên để thấy ngân hàng và DN cần đồng hành về dòng vốn vay ưu đãi lãi suất, ngoài hạn mức, để không chỉ chung sức “giải cứu” lúa gạo nói riêng mà có thể là “giải cứu” cho ngành hàng nông sản nói chung trong lúc khó khăn này.

Thực tế hiện nay, do ảnh hưởng liên tiếp từ những đợt dịch Covid-19 nên các DN trong ngành hàng nông sản đang “khát” vốn để xử lý nguồn hàng tồn kho.

Trao đổi với VnBusiness, bà Trần Thị Kim Nhung, giám đốc một DN xuất khẩu nông sản ở huyện Trảng Bom (Đồng Nai) cho biết, để đảm bảo nguồn hàng liên tục, phía DN ký hợp đồng bao tiêu nông sản với nông dân, HTX.

Theo đó, nông sản do công ty thu mua sẽ đưa về sơ chế, đóng container, xuất khẩu. Tuy nhiên, theo bà Nhung, khi dịch Covid-19 bùng phát, DN phải thích ứng, đầu tư cho khâu bảo quản, việc vận chuyển lại khó khăn nên chi phí tăng lên, nhu cầu về vốn cũng tăng theo khi mà nguồn lực tài chính của DN eo hẹp.

Cần ngân hàng “chung tay” vượt khó

Bà Nhung cũng bày tỏ băn khoăn là việc tiếp cận vốn vay ngân hàng rất khó, vì cần tài sản đảm bảo, trong khi từ các đợt dịch Covid-19 trước, nhiều DN đã cầm cố bất động sản và các tài sản có thể thế chấp để xoay xở...

"Thực tế là DN chủ yếu tự xoay xở trong thời gian dịch bùng phát, chứ khó tiếp cận ngay được vốn vay", bà Nhung chia sẻ.

Trong vấn đề vốn vay để giúp DN “vượt khó”, Ts. Bùi Duy Tùng, chuyên gia kinh tế Đại học RMIT cho rằng, việc miễn, giảm lãi suất để hỗ trợ các DN trong đợt bùng phát dịch lần thứ 4 phụ thuộc vào tiềm lực tài chính, khả năng đảm bảo an toàn vốn cũng như khả năng thanh khoản của mỗi ngân hàng.

Hơn nữa, việc hạ lãi suất cho vay, đặc biệt trong lúc này cũng là biện pháp điều hành linh hoạt phù hợp, nhằm mở rộng tín dụng, tập trung vốn cho vay đối với đối với lĩnh vực sản xuất kinh doanh, nhất là các lĩnh vực ưu tiên theo chủ trương của Chính phủ.

Theo ông Tùng, các ngân hàng thương mại đánh giá địa bàn khu vực, ngành nghề, đối tượng cụ thể để có định hướng tín dụng phù hợp với khẩu vị rủi ro của từng ngân hàng, trên cơ sở đó ban hành các chính sách/sản phẩm tín dụng, cụ thể hóa các tiêu chí điều kiện tín dụng để tiếp cận tín dụng đáp ứng nhu cầu hợp pháp của người vay.

Vị chuyên gia của RMIT lưu ý, nếu thời gian giãn cách kéo dài, “sức khỏe” tài chính của các DN kiệt quệ thì lúc này lợi nhuận của ngân hàng mới thực sự bị ảnh hưởng.

“Khi các DN không còn đủ khả năng trả nợ, nợ xấu sẽ tăng và trực tiếp làm sụt giảm lợi nhuận của ngân hàng. Cho nên, việc các ngân hàng hỗ trợ lãi suất cho DN lúc này không chỉ nhằm giúp DN vượt qua cú sốc khủng hoảng, mà còn giúp chính các ngân hàng bảo toàn được lợi nhuận trong tương lai”, ông Tùng nói.

Giới chuyên gia khẳng định, việc bơm vốn cần phải được thực hiện mạnh mẽ với sự “chung tay” của ngân hàng dành cho DN để vực dậy nền kinh tế sau đại dịch. Tuy nhiên, dòng vốn này phải được chảy về các lĩnh vực sản xuất kinh doanh thiết yếu và ưu tiên theo chỉ đạo của Chính phủ và Ngân hàng Nhà nước.

Đơn cử như việc các ngân hàng thương mại cần cung ứng đầy đủ và kịp thời vốn cho DN để có nguồn thu mua tạm trữ thóc, gạo tại ĐBSCL, hoặc có dòng vốn rẻ để tham gia “giải cứu” ngành hàng nông sản nói chung.

Thế Vinh

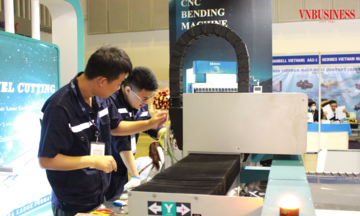

|

|