Trong khảo sát “Financial literacy around the world” do S&P Global thực hiện năm 2015 để đo lường kiến thức tài chính của công dân toàn cầu, Việt Nam chỉ có khoảng 24% dân số có kiến thức về quản lý tài chính cá nhân, trong khi chỉ số trung bình của thế giới là 33%.

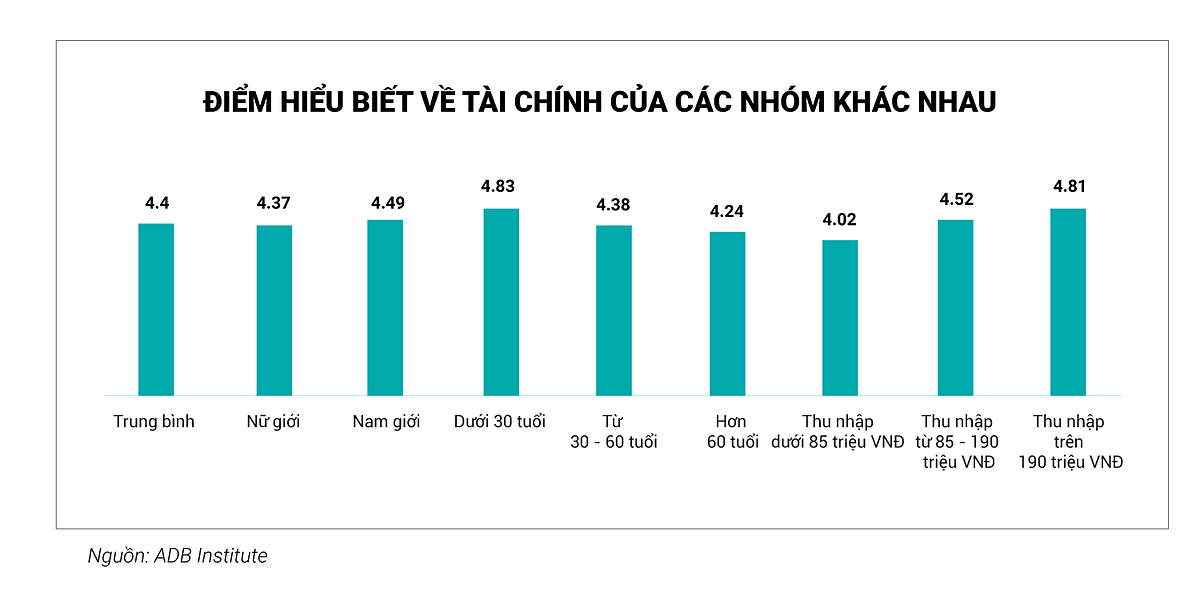

5 năm sau, theo một nghiên cứu khác của ADB Institute “Fintech and Financial Literacy in Vietnam” công bố năm 2020, kiến thức về tài chính của người Việt Nam vẫn đang thấp hơn nhiều so với Trung Quốc, Hàn Quốc và các nước trong khu vực Đông Nam Á. So sánh về mức độ hiểu biết tài chính giữa các nhóm tuổi của người Việt Nam, báo cáo này cũng chỉ ra, trên thang điểm 7, nhóm người từ 30-60 tuổi có mức độ nhận thức về các vấn đề quản lý tài chính chỉ đạt 4,38 trong khi nhóm người dưới 30 là 4,83.

|

|

Tại Việt Nam, kiến thức về tài chính của nhóm người ở độ tuổi từ 30-60 thấp hơn so với các nhóm trẻ hơn. |

Số liệu từ một khảo sát của Quỹ Dân số Liên hiệp quốc mới đây thậm chí còn thể hiện một thực tế đáng lo ngại, khi Việt Nam chỉ có 27% người trong độ tuổi hưu trí có lương hưu và tài chính ổn định, số còn lại có điều kiện sống khó khăn hoặc phải dựa vào trợ cấp từ con cái, và có đến khoảng 40% người Việt Nam phải làm việc đến năm 70-74 tuổi.

Cho đến nay, các con số này có thể đã được cải thiện đôi chút, nhưng vẫn còn đó một thực tế phần lớn người Việt vẫn chưa biết cách quản lý tiền bạc của mình một cách khoa học. Những người trên 30 tuổi thậm chí có vẻ “ít kiến thức về quản lý tài chính” hơn so với các thế hệ trẻ, khiến cho cuộc sống về già dễ trở nên bấp bênh.

Ở mốc 30 tuổi trở đi, hầu như ai cũng sẽ đạt được mức lương cao hơn sau vài năm đi làm, nhưng đồng thời các loại chi phí sinh hoạt cũng tăng theo. Thậm chí rất nhiều người sẽ bị rơi vào tình trạng lạm phát lối sống và ít có được sự tích lũy cần thiết cho các mục tiêu lớn như kết hôn, sinh con, thăng tiến sự nghiệp, tích lũy tài sản…

Bà Nguyễn Thị Hương – P. TGĐ ABBANK, người có hơn 27 năm kinh nghiệm hoạt động trong ngành Tài chính - Ngân hàng nhận định: “Phải thừa nhận rằng có rất nhiều người trong chúng ta vẫn đang quản lý tiền bạc theo thói quen, hoặc chi tiêu theo sở thích mà ít khi để ý đến việc lập kế hoạch quản lý tài chính một cách sát sao. Điều này không thật sự tốt cho tương lai lâu dài!”

|

|

Có kế hoạch quản lý tài chính hợp lý sẽ đảm bảo cho cuộc sống của cá nhân và gia đình. |

Theo các chuyên gia về tài chính cá nhân, việc xác lập mục tiêu tài chính cá nhân cần đi qua 5 bước: thu, chi, tiết kiệm, đầu tư và bảo toàn vốn. Thu nhập là yếu tố quan trọng đầu tiên, phải đảm bảo có một nguồn thu ổn định mới có thể tính đến chuyện quản lý nó.

Tiếp đến là vấn đề chi tiêu. Sai lầm phổ biến mà nhiều người gặp nhất là không lập kế hoạch chi tiêu chi tiết vì nghĩ rằng đây là việc không cần thiết. Trên thực tế, nếu không biết cách quản lý chi tiêu hợp lý, dù thu nhập cao bạn vẫn có thể lâm vào cảnh nợ nần như thường. Lời khuyên là nên tối ưu hóa chi tiêu, cân nhắc tính chất của các khoản chi (thiết yếu, cần, muốn…) để có thể chia ngân sách phù hợp.

Tiết kiệm tối thiểu 10 - 15% thu nhập hàng tháng là nguyên tắc quản lý tài chính cơ bản nhưng rất hiệu quả cho người mới bắt đầu. Khi đã quen dần, bạn có thể tăng mức tiết kiệm lên 20%, 25%, 30%, thâm chí 50% thu nhập hàng tháng.

|

|

Nhiều người còn tranh thủ một số chương trình ưu đãi lãi suất của các ngân hàng để tối ưu việc sinh lời từ khoản tiền này. |

Có nhà riêng không đồng nghĩa với việc bạn có một cuộc sống hoàn hảo. Tuy nhiên, với nhiều người thì đây một lựa chọn quan trọng. Khi lên ngân sách cho việc mua nhà nên tính luôn các khoản chi phí đi kèm như tiền sửa chữa định kỳ, tiền sắm sửa vật dụng cần thiết trong từng phòng…

Ngoài ra, khi đã 30 tuổi thì làm gì cũng phải tính đến yếu tố an toàn và ổn định hơn, kể cả việc đầu tư tài chính. Đầu tư ở độ tuổi này nên lựa chọn những kênh có mức độ rủi ro thấp hơn. Cân nhắc tài chính cũng luôn phải tính đến yếu tố gia đình, con cái, bảo hiểm cho các thành viên, các quỹ phát triển bản thân, quỹ hưu trí...

“Thời gian này thị trường đầu tư đang khá bấp bênh nên vợ chồng tôi đã rút hẳn về, cho vào sổ tiết kiệm để bảo toàn vốn” – Chị Phương Thảo – một nhân viên ngân hàng ở TP. HCM chia sẻ về cách bảo vệ tài sản của mình. Chị Thảo chọn luôn gói tiết kiệm tại quầy của ABBANK, nơi chị đang công tác, vì lãi suất theo chương trình ưu đãi ở đây đang khá hấp dẫn, lên tới gần 8%/năm.

Đối với những người chọn cuộc sống độc thân: thì quỹ tài chính ở độ tuổi này sẽ nghiêng về các khoản đầu tư kinh doanh riêng, các gói bảo hiểm, quỹ dự phòng cho bản thân. Sau một thời gian, bạn có thể tăng cường quỹ dự phòng, từ 3-6 tháng lương lên 12 tháng để an tâm hơn.

T.H