Lãi suất cao, vì sao nhà đầu tư vẫn chưa mặn mà với trái phiếu doanh nghiệp?

Sau nhiều biến động thị trường, lãi suất không còn là yếu tố then chốt để nhà đầu tư chọn mua trái phiếu. Nhiều doanh nghiệp đang phát hành trái phiếu với lãi suất 10-15%/năm, cao gấp đôi, gấp ba lãi suất tiền gửi ngân hàng, nhưng vẫn vắng người mua.

Giới chuyên gia cho rằng trước đây, các nhà đầu tư cá nhân thường ham chạy theo các trái phiếu được hứa hẹn lãi suất cao, mà không đánh giá hết rủi ro, hoặc không hiểu rõ quyền lợi, trách nhiệm của bản thân, của doanh nghiệp, của tổ chức phân phối trái phiếu. Còn hiện nay, nhà đầu tư đã quan tâm hơn về các quy định của pháp luật, tìm hiểu kỹ thông tin và tình hình hoạt động kinh doanh của doanh nghiệp, cũng như đánh giá khả năng tài chính, xếp hạng tín nhiệm của tổ chức phát hành.

Lãi suất trái phiếu cao gấp đôi lãi tiền gửi ngân hàng

Công ty chứng khoán MB (MBS) vừa công bố báo cáo phân tích thị trường trái phiếu. Theo đó, tổng giá trị trái phiếu doanh nghiệp (TPDN) phát hành từ đầu năm đến nay đạt hơn 9,4 nghìn tỷ đồng.

So với cùng kỳ năm ngoái - thời điểm thị trường TPDN "đóng băng", phát hành TPDN trong 2 tháng đầu năm nay tăng trưởng gấp 3 lần, nhưng so với giai đoạn năm 2021 và năm 2022, thì khối lượng phát hành rất nhỏ bé.

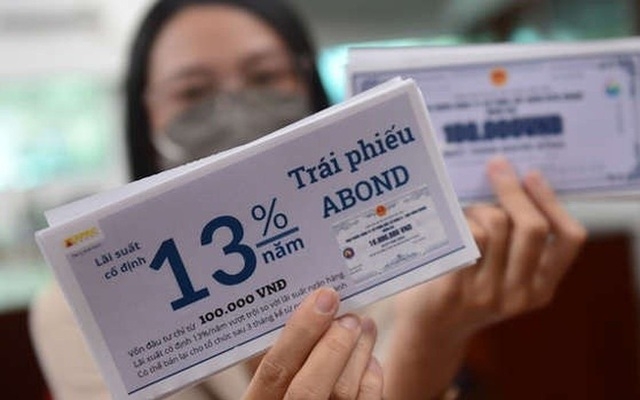

Đáng chú ý, lãi suất TPDN bình quân trong 2 tháng đầu năm 2024 đạt 11,1%, cao hơn so với mức trung bình 8% của năm 2022. Trong đó, phần lớn là các doanh nghiệp bất động sản hoặc có ngành nghề hoạt động liên quan đến kinh doanh địa ốc.

Theo đó, lãi suất bình quân gia quyền của trái phiếu xây dựng - vật liệu xây dựng là 10,6%/năm, lãi suất bình quân gia quyền của trái phiếu bất động sản lên đến 14%/năm.

Khảo sát từ dữ liệu của Sở Giao dịch chứng khoán Hà Nội, tính từ đầu năm tới đầu tuần này, thị trường mới ghi nhận 6 đợt phát hành TPDN với tổng giá trị 5.350 tỷ đồng. Trong đó, các doanh nghiệp phát hành trái phiếu với lãi suất hai con số, có lô lên đến 15%/năm, gấp 2-3 lần mặt bằng lãi tiền gửi ngân hàng.

Điển hình, Vingroup đưa ra mức lãi suất cao nhất cho các kỳ đầu là 15%/năm. Tiếp theo là Văn Phú Invest huy động với lãi suất 11%/năm cho 2 kỳ đầu, còn BOT Ninh Thuận là 10,5%/năm áp dụng cho 4 kỳ đầu. Lãi suất cho các kỳ sau thường là 4-4,5%/năm cộng với trung bình lãi suất tiết kiệm 12 tháng của nhóm ngân hàng Big 4…

Hiện tại, trên thị trường thứ cấp, nhiều mã TPDN đang được chào bán với lãi suất 10,5-12%/năm, như các mã trái phiếu của Công ty cổ phần Dệt may - Đầu tư - Thương mại Thành Công, Công ty cổ phần Đạt Phương, Công ty cổ phần In và Bao bì Goldsun…

Lãi suất 10-15%/năm của các lô trái phiếu kể trên đang cao hơn mặt bằng lãi tiền gửi ngân hàng khoảng 2-3 lần. Theo khảo sát của VnBusiness, hiện các nhà băng trả lãi 5-6%/năm cho khoản tiết kiệm 12 tháng, có đơn vị còn thấp hơn.

Ông Nguyễn Tùng Anh, Trưởng phòng Nghiên cứu tín dụng và dịch vụ tài chính bền vững, FiinRatings cho rằng, môi trường lãi suất thấp tiếp tục duy trì trong thời gian tới sẽ là tiền đề quan trọng nhằm góp phần tạo cầu cho thị trường TPDN. Theo đó, các định chế tài chính và cả nhà đầu tư cá nhân có quy mô tài sản lớn sẽ tìm kiếm kênh đầu tư có mức độ lợi nhuận điều chỉnh theo rủi ro cao hơn, thay vì duy trì tiền gửi tiết kiệm và đầu tư trái phiếu chính phủ.

Hiện, lãi suất trái phiếu ngân hàng đang dao động ở mức 5-7%/năm, lãi suất TPDN phi tài chính là 7-12% tùy theo mức độ rủi ro hoặc xếp hạng tín nhiệm của doanh nghiệp.

“Đáng chú ý, dữ liệu của chúng tôi ghi nhận nhiều lô TPDN được giao dịch với mức tỷ suất lợi tức đáo hạn bình quân lên tới trên 20% như những lô trái phiếu của Licogi 13 (27,6%), Sunshine AM (23,7%) và Bkav Pro (21,25%)”, báo cáo của FiinRatings cho biết.

Bao giờ nhà đầu tư sẵn sàng nhập cuộc?

Dù đang mang lại lợi nhuận gấp đôi gửi tiết kiệm ngân hàng, song kênh đầu tư TPDN vẫn chưa sôi động trở lại, kể cả ở phía doanh nghiệp phát hành lẫn phía nhà đầu tư.

Tính đến ngày 28/2, tổng giá trị TPDN phát hành thành công trong tháng 2 khá khiêm tốn khi ước đạt hơn 1 nghìn tỷ đồng, hoạt động phát hành sụt giảm tới 87% so với tháng trước.

Trong tháng 1/2024, tổng giá trị giao dịch trái phiếu riêng lẻ trên thị trường thứ cấp đạt 74.500 tỷ đồng, giảm gần 25% so với tháng 12/2023. Trong khi đó, trái phiếu ra công chúng đạt tổng giá trị giao dịch 9.000 tỷ đồng, duy trì ở mức khá ổn định.

Theo Bộ Tài chính, giai đoạn 2018-2021, thị trường TPDN tại Việt Nam bùng nổ với tốc độ tăng trưởng trung bình hàng năm khoảng 45%, trong đó chiếm phần lớn giá trị phát hành là trái phiếu riêng lẻ của các doanh nghiệp bất động sản.

Năm 2022, “giông tố” nổi lên trên thị trường TPDN, hàng loạt thông tin tiêu cực xuất hiện. Những sai phạm trên thị trường TPDN được phanh phui, cùng với khủng hoảng pháp lý khiến nhà đầu tư mất niềm tin vào thị trường, dẫn đến hoạt động phát hành TPDN bị ảnh hưởng nặng nề và kéo dài đến cuối năm ngoái. Trong năm nay, nhà đầu tư đã nhận diện được các nhóm ngành rủi ro, các doanh nghiệp rủi ro và tâm lý đã ổn định trước những thông tin chậm thanh toán gốc/lãi trái phiếu. Song, giới phân tích nhận định “cửa” huy động vốn trên thị trường trái phiếu vẫn chưa mở toang với các doanh nghiệp…

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, cho rằng việc doanh nghiệp vi phạm nghĩa vụ thanh toán gốc, lãi trái phiếu có thể không còn tạo cú sốc với nhà đầu tư, song cũng chưa thể kỳ vọng nhà đầu tư, đặc biệt là nhà đầu tư cá nhân tham gia mạnh mẽ vào thị trường như giai đoạn trước.

Còn đối với nhà đầu tư nước ngoài, Chủ tịch FiinGroup cho biết FiinGroup đã làm việc với 5 tổ chức của Mỹ muốn đầu tư trái phiếu tại Việt Nam, song không đi đến kết quả do phần lớn các doanh nghiệp Việt Nam chưa được xếp hạng tín nhiệm.

Để các nhà đầu tư tự tin gia nhập thị trường, chuyên gia tài chính, TS. Cấn Văn Lực nhấn mạnh, các tổ chức phát hành phải nâng cao chất lượng của mình, theo đó quản trị doanh nghiệp phải được nâng tầm, hướng vào tính công khai, minh bạch và tính chuyên nghiệp của thị trường.

Về câu chuyện chính sách nên theo hướng nào để tạo thuận lợi cho thị trường, ông Nguyễn Tùng Anh, Trưởng phòng Nghiên cứu tín dụng và dịch vụ tài chính bền vững, FiinRatings, cho rằng trong năm nay, áp lực trả nợ trái phiếu của các doanh nghiệp vẫn còn rất lớn. Do đó, Nghị định 08 quy định về chào bán, giao dịch TPDN nên được gia hạn một khoảng thời gian nữa nhằm giúp thị trường “hạ cánh mềm” – tức là tổ chức phát hành và nhà đầu tư có điều kiện để tiếp tục cơ cấu hoặc tái cấu trúc lại nợ tín dụng, trong đó có TPDN.

Tuy nhiên, theo ông Tùng Anh, những tiêu chuẩn mới về chuẩn hóa điều kiện phát hành, trong đó có quy định về nhà đầu tư chuyên nghiệp và xếp hạng tín nhiệm nên được áp dụng cho các đợt phát hành mới như quy định tại Nghị định 65 hiện nay, bởi đây là các yếu tố mang tính nền tảng dài hạn, nhưng trước mắt áp dụng cũng sẽ có mức độ ảnh hưởng rất thấp đến doanh nghiệp. Điều này sẽ giúp hạn chế những vấn đề có thể phát sinh trong tương lai như thời gian vừa qua.

Thanh Hoa

Tăng gấp đôi vốn điều lệ, Viettel Post chuẩn bị bước đi mới trong logistics

DIG muốn giảm vốn điều lệ giữa lúc cổ phiếu mất 43% từ đỉnh

Vietcap: Thị trường Việt Nam đã đáp ứng yêu cầu của FTSE Russell

Bất động sản được gắn mã định danh, hết thời đầu tư theo ‘lời đồn’?

Nam Long chi gần 20 tỷ đồng cho CEO ngoại

Bất động sản nghỉ dưỡng 2026: Cuộc thanh lọc khốc liệt chưa dừng lại

Cam kết tiền thuê 5 năm và hỗ trợ lãi suất 0%: Đòn bẩy kép giúp nhà đầu tư Vinhomes Golden Avenue an tâm khởi sự

Công tác chuẩn bị bầu cử đại biểu Quốc hội và đại biểu Hội đồng nhân dân nhiệm kỳ 2026-2031

Công tác chuẩn bị bầu cử đại biểu Quốc hội và đại biểu Hội đồng nhân dân nhiệm kỳ 2026 – 2031 đang được triển khai đồng bộ, chặt chẽ, bảo đảm đúng quy định pháp luật và yêu cầu về cơ cấu, thành phần.

Đừng bỏ lỡ

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

Trong bối cảnh sản xuất nông nghiệp còn manh mún, đầu ra thiếu ổn định, nhiều HTX nông nghiệp trên địa bàn tỉnh Cao Bằng đang từng bước khẳng định vai trò “bà đỡ” cho nông sản địa phương.