Cụ thể, BAF dự kiến phát hành hơn 68,4 triệu cổ phiếu, chiếm 47,67% số lượng cổ phiếu đang lưu hành để chào bán cho cổ đông hiện hữu với tỷ lệ 1:0,476767 (cổ đông nắm giữ 01 cổ phiếu sẽ được hưởng 01 quyền, 1 triệu quyền sẽ được mua thêm 476.767 cổ phiếu). Giá chào bán là 10.000 đồng/cp.

|

|

Nông nghiệp BaF Việt Nam phát hành hơn 68,4 triệu cổ phiếu chào bán cho cổ đông hiện hữu, giá 10.000 đồng/cp. |

Tổng giá trị vốn huy động dự kiến sau đợt phát hành này là hơn 684,2 tỷ đồng. Công ty sẽ dùng hơn 165,1 tỷ đồng bổ sung vốn phục vụ hoạt động chăn nuôi heo của công ty; 400 tỷ đồng để bổ sung vốn hoạt động kinh doanh nông sản và 119,1 tỷ đồng để tăng vốn điều lệ tại các công con. Trong đó, BAF dành 49,15 tỷ đồng góp vốn tăng điều lệ cho Công ty TNHH Đầu tư Tân Châu và 70 tỷ đồng góp vốn cho Công ty TNHH Sản xuất Thương mại dịch vụ Tâm Hưng.

Thời gian thực hiện dự kiến trong quý IV/2023, sau khi hoàn thành các thủ tục xin phép chào bán cổ phiếu ra công chúng từ các cơ quan chức năng có thẩm quyền.

Đáng chú ý, việc BAF muốn phát hành cổ phiếu huy động vốn trong bối cảnh tình hình tài chính đáng ngại.

Trong quý III/2023, cùng với tình hình khó khăn chung của ngành, BAF ghi nhận doanh thu thuần đạt 1.219 tỷ đồng, giảm 36% so với cùng kỳ năm ngoái và lợi nhuận sau thuế giảm 75% về còn 39 tỷ đồng.

Luỹ kế 9 tháng năm 2023, BAF ghi nhận doanh thu thuần đạt 3.625 tỷ đồng, giảm 25% so với cùng kỳ chủ yếu ghi nhận từ các hoạt động kinh doanh nông sản và chăn nuôi. Theo đó, lợi nhuận sau thuế giảm 82%, đạt xấp xỉ 51 tỷ đồng.

Tại thời điểm cuối tháng 9/2023, BAF tăng mạnh 60% nợ phải trả so với đầu năm, lên mức 4.790 tỷ đồng. Trong đó, đặc biệt tăng vọt nợ vay tài chính từ mức 956 tỷ đầu năm lên 1.776 tỷ đồng, tức gấp 1,8 lần, chưa kể phát sinh vay trái phiếu thêm 438 tỷ đồng.

Trên một diễn biến khác, mới đây, Sở Giao dịch Chứng khoán Hà Nội (HNX) đã chấp thuận cho lô trái phiếu BAFH2225002 được niêm yết tại HNX. Lô trái phiếu này gồm 3 triệu trái phiếu, mệnh giá 100.000 đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không kèm tài sản đảm bảo, được phát hành thông qua đại lý là CTCP Chứng khoán An Bình. Kỳ hạn trái phiếu là 36 tháng, lãi suất 10,5%/năm, kỳ hạn trả lãi là 6 tháng.

BaF Việt Nam cho biết, đã có 2 nhà đầu tư cá nhân trong nước, 1 nhà đầu tư tổ chức trong nước và 5 nhà đầu tư tổ chức nước ngoài tham gia mua số trái phiếu lần này. Trong đó, các nhà đầu tư tổ chức đã mua 98,87% tổng lượng trái phiếu phát hành. Số tiền huy động từ đợt phát hành trái phiếu lần này sẽ được BaF Việt Nam sử dụng chủ yếu cho việc thanh toán chi phí mua hàng, chi phí mua nguyên liệu sản xuất thức ăn chăn nuôi, chi phí thuê trang trại.

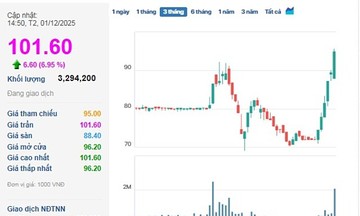

Trên thị trường chứng khoán, chốt phiên ngày 20/11, cổ phiếu BAF giảm xuống còn 25.500 đồng/cp.

Châu Anh