Vì sao 96.000 tỷ đồng tín dụng rút khỏi thị trường trong tháng 2?

Dư nợ tín dụng giảm 96.000 tỷ đồng trong tháng 2, trong khi dòng tiền chảy ra hồi trước Tết Nguyên đán đã quay lại nên thanh khoản hệ thống ngân hàng bớt căng. Tuy nhiên, dự báo cuối quý I, áp lực thanh khoán nhiều khả năng sẽ quay trở lại, lãi suất liên ngân hàng nhích tăng.

Dữ liệu từ cuộc họp thường kỳ Chính phủ cho thấy tín dụng tính đến cuối tháng 2 tăng 1,82% so với cuối năm 2021, thấp hơn mức 2,74% ghi nhận vào cuối tháng 1.

Cuối năm 2021, dư nợ tín dụng đạt 10,44 triệu tỷ đồng. Hết tháng 1/2022, các ngân hàng đã bơm ra thị trường 286.000 tỷ đồng, đến cuối tháng 2 giảm còn 190.000 tỷ đồng. Như vậy, dư nợ tín dụng đã giảm 96.000 tỷ đồng so với tháng 1.

Tại báo cáo thị trường tiền tệ tuần 28/2 - 4/3, Trung tâm phân tích thị trường, Công ty Chứng khoán SSI cho rằng có 2 nguyên nhân chính khiến tín dụng sụt giảm mạnh trong tháng 2.

Thứ nhất, tác động của yếu tố mùa vụ dịp Tết Nguyên Đán đến hoạt động tín dụng, trong đó nhu cầu tín dụng thường tăng mạnh trước Tết, và sau Tết hạ nhiệt dần.

Thứ hai, thời điểm Thông tư 16 có hiệu lực là giữa tháng 1 và doanh nghiệp có thể đẩy mạnh phát hành trái phiếu trước thời điểm này. Số trái phiếu này sau đó sẽ được phân phối, vì vậy có thể dẫn đến giảm dư nợ tín dụng tại các ngân hàng.

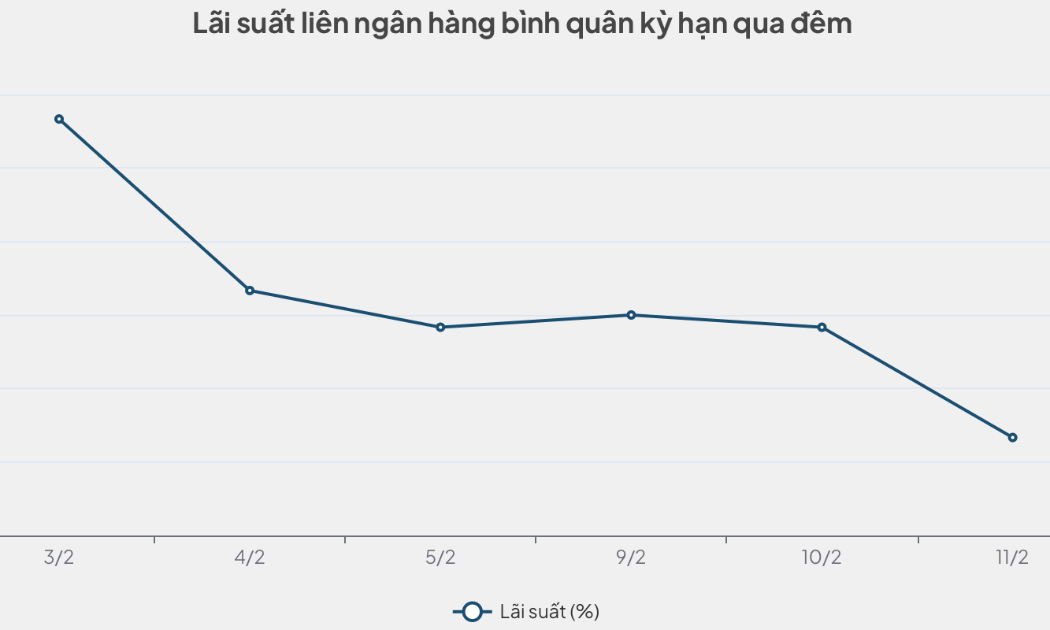

Với việc dư nợ tín dụng giảm trong tháng 2, thanh khoản hệ thống ngân hàng cũng bớt căng. Điển hình là mặt bằng lãi suất liên ngân hàng tiếp tục giảm nhiệt, chốt ngày 7/3, các mức lãi suất dừng tại: qua đêm 2,22%; 1 tuần 2,28%; 2 tuần 2,24% và 1 tháng 2,16%.

Tuy nhiên, các chuyên gia SSI dự báo, trong tháng 3, áp lực thanh khoản vào giai đoạn cuối quý nhiều khả năng sẽ quay trở lại và có thể khiến mặt bằng lãi suất liên ngân hàng duy trì ở mức cao như hiện tại.

Lãnh đạo Ngân hàng Nhà nước cho biết, mặc dù dư nợ tín dụng trong tháng 2 giảm, nhưng nhìn chung tín dụng bứt phá ngay từ những ngày đầu năm cho thấy, dòng vốn đã khai thông, khả năng phục hồi của doanh nghiệp sau dịch khá tích cực.

Các ngân hàng cũng cho biết, cầu vốn của khách hàng trở lại khi chuỗi cung ứng được khôi phục sau giai đoạn dài gặp khó khăn vì dịch bệnh. Ngân hàng cũng từng bước đẩy vốn ra thị trường hỗ trợ doanh nghiệp phục hồi chuỗi cung ứng cũng như đáp ứng cầu tín dụng cho khách hàng cá nhân khi dịch bệnh dần kiểm soát. Tăng trưởng tín dụng được đánh giá tiếp tục cải thiện trong những quý tới.

Để hỗ trợ nền kinh tế trong giai đoạn hồi phục, dù chịu áp lực từ xu hướng thu hẹp nới lỏng tiền tệ, tăng lãi suất trên toàn cầu, Ngân hàng Nhà nước tiếp tục giữ nguyên các mức lãi suất điều hành, duy trì nguồn vốn chi phí thấp để tổ chức tín dụng có điều kiện giảm lãi suất cho vay hỗ trợ khách hàng phục hồi sản xuất kinh doanh.

Theo đó, Ngân hàng Nhà nước dự kiến mở rộng chỉ tiêu tăng trưởng tín dụng lên khoảng 14% và có thể linh hoạt theo định hướng điều hành, kiểm soát chất lượng tín dụng. Việc phân bổ tín dụng vào các lĩnh vực sẽ được thực hiện theo các công cụ hạn mức tăng trưởng tín dụng cho từng ngân hàng và các phương án điều hành khác.

Huyền Anh

Cổ phiếu POM tiếp tục giảm sàn sau khi doanh nghiệp báo lỗ 4 năm liên tiếp

Hạ tầng là ‘xương sống’ của vận hội 2026

Điểm danh doanh nghiệp ngoài ngành tham vọng chia lại ‘miếng bánh’ thị trường bất động sản

Chữ ‘đủ’ đầu năm: Lời chúc bền vững cho bất động sản

Soi giỏ hàng nhà phố biệt thự, giới đầu cơ có còn cơ hội?

Cơ hội đầu tư chứng khoán hấp dẫn đang mở ra?

Cổ phiếu MBB đứt mạch tăng sau lập đỉnh

Điểm danh doanh nghiệp ngoài ngành tham vọng chia lại ‘miếng bánh’ thị trường bất động sản

Hàng loạt doanh nghiệp sản xuất, từ thép đến dược phẩm, đang đồng loạt mở rộng sang lĩnh vực bất động sản nhằm tìm kiếm động lực tăng trưởng mới.

Đừng bỏ lỡ

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

Trong bối cảnh sản xuất nông nghiệp còn manh mún, đầu ra thiếu ổn định, nhiều HTX nông nghiệp trên địa bàn tỉnh Cao Bằng đang từng bước khẳng định vai trò “bà đỡ” cho nông sản địa phương.