Nguy cơ nợ xấu dềnh lên

Tín dụng đối với lĩnh vực tiềm ẩn rủi ro được kiểm soát chặt chẽ, nhưng dư nợ cho vay bất động sản, BT, BOT từ đầu năm đến nay vẫn tăng mạnh, lên đến hàng triệu tỷ đồng. Đáng lưu ý, nguy cơ nợ xấu cũng không ngừng tăng lên.

Báo cáo vừa được Thống đốc Ngân hàng Nhà nước (NHNN) Lê Minh Hưng gửi đến các đại biểu Quốc hội có nội dung về cho vay lĩnh vực nhiều rủi ro như bất động sản (BĐS), BT, BOT, trong đó có nhiều dự án nguy cơ trở thành nợ xấu.

53.000 tỷ đồng nguy cơ thành nợ xấu

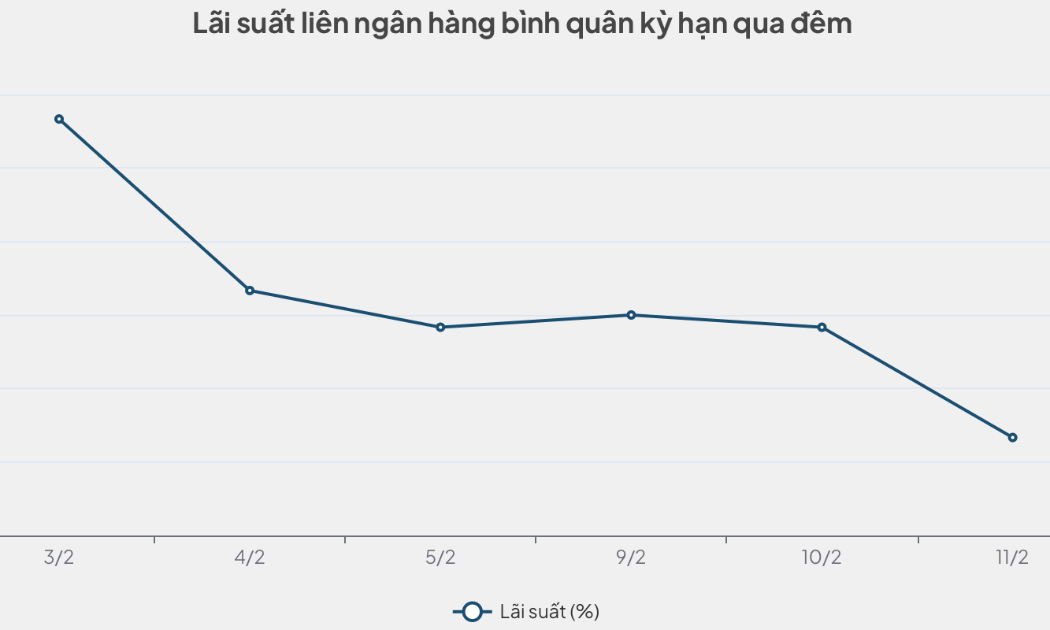

Đến ngày 30/9/2019, tín dụng tăng 9,4% so với cuối năm 2018. Tổng phương tiện thanh toán tăng 8,86% so với cuối năm 2018 (cùng kỳ tăng 8,81%).

Trong đó, tín dụng đối với ngành công nghiệp tăng 6,76% so với cuối năm 2018, chiếm tỷ trọng 19,61%: ngành công nghiệp chế biến, chế tạo tăng 6,4%, chiếm 14,98%; tín dụng đối với ngành xây dựng tăng 7,61%, chiếm 9,66%. Tín dụng đối với ngành dịch vụ tăng 9,27%, chiếm 61,8%.

Tín dụng đối với lĩnh vực BĐS (bao gồm cả mục đích kinh doanh và mục đích tự sử dụng) tăng 14,58% so với cuối năm 2018, chiếm 19,14% tổng dư nợ nền kinh tế; lĩnh vực đầu tư, kinh doanh chứng khoán tăng 8,7%, chiếm 0,4%; tín dụng phục vụ nhu cầu đời sống tăng 13,92%, chiếm 20,69%.

Theo số liệu của NHNN cung cấp tại hội nghị kết nối ngân hàng - doanh nghiệp vùng kinh tế trọng điểm Bắc bộ hồi đầu tháng 10, tính đến ngày 4/10, tín dụng toàn nền kinh tế đạt hơn 7,85 triệu tỷ đồng.

Đối chiếu với số liệu này thì tổng dư nợ đổ vào BĐS theo con số tuyệt đối đã ở mức hơn 1,5 triệu tỷ đồng, so với tháng 6, dư nợ tín dụng đối với lĩnh vực BĐS đã tăng khoảng 1 triệu tỷ đồng.

Riêng với tín dụng các dự án BOT, BT giao thông, báo cáo cho biết ước đến tháng 9/2019, tín dụng các dự án BOT, BT giao thông tăng 1,85%, chiếm 1,4%.

Tuy nhiên, Thống đốc NHNN bày tỏ lo ngại về việc có nhiều dự án BOT, BT giao thông đã hoàn thành, đi vào khai thác có doanh thu không đạt như phương án tài chính ban đầu, với dư nợ khoảng 53.000 tỷ đồng có nguy cơ phải cơ cấu nợ, phát sinh nợ xấu cho các ngân hàng thương mại.

Mới đây, tại cuộc họp thông tin về hoạt động ngành ngân hàng quý III, Phó Thống đốc Đào Minh Tú cho biết khả năng giải ngân vốn cho dự án BOT giao thông có vốn vay lên đến hàng nghìn tỷ đồng, chưa kể trách nhiệm cung ứng tín dụng cho các lĩnh vực khác, đặc biệt là 5 lĩnh vực ưu tiên, sẽ là thách thức cho các ngân hàng.

“Với các dự án trọng điểm quốc gia, chắc chắn hệ thống ngân hàng sẽ phải có trách nhiệm quan tâm, sẽ cố gắng trong điều kiện, khả năng cân đối nguồn vốn đảm bảo an toàn, hiệu quả kinh doanh của các ngân hàng. Mặt khác, các bộ ngành, địa phương cũng cần phải làm rõ chính sách liên quan đến BOT để không gây rủi ro như giá cả BOT, vị trí đặt trạm…”, ông Tú nhấn mạnh.

Kiểm soát vốn vào lĩnh vực rủi ro

Theo cập nhật gần đây nhất, đến hết tháng 7/2019, dư nợ cho vay BOT chỉ còn 99.000 tỷ đồng, dự báo tiếp tục giảm xuống bởi chủ trương của NHNN là yêu cầu các tổ chức tín dụng kiểm soát chặt chẽ vốn vào các dự án BOT, BT giao thông. Đáng lưu ý là có đến 30 dự án BOT đang trong tình trạng không đảm bảo doanh thu để trả nợ cho ngân hàng.

Một rủi ro mà các ngân hàng phải đối mặt nữa là với đặc thù của các dự án giao thông đầu tư theo hình thức BOT thường có vòng đời dự án dài 15 - 20 năm, nhưng vốn ngân hàng chủ yếu là ngắn hạn. Với sự chênh lệch kỳ hạn này, nếu công tác quản trị rủi ro của ngân hàng không tốt hoặc dự án không thu hồi vốn theo kế hoạch thì rủi ro cho nhà băng là rất lớn.

Nhằm tạo điều kiện triển khai có hiệu quả hoạt động cho vay đối với các dự án giao thông theo hình thức BOT, phục vụ phát triển kinh tế, NHNN đề xuất Chính phủ, Thủ tướng Chính phủ tiếp tục chỉ đạo các bộ ngành liên quan phối hợp chặt chẽ và tham gia hỗ trợ tích cực với ngành ngân hàng.

Cụ thể, hoàn thiện cơ chế, chính sách để huy động nguồn lực phát triển hạ tầng giao thông. Tiếp tục thực hiện các giải pháp nhằm huy động các nguồn vốn có tính chất dài hạn phù hợp với nhu cầu vốn dài hạn của các dự án. Đồng thời, tập trung xử lý các vướng mắc liên quan đến thu phí và triển khai thu phí tự động không dừng.

NHNN cho biết sẽ tập trung chỉ đạo tổ chức tín dụng nâng cao chất lượng tín dụng; tập trung phân bổ tín dụng vào các lĩnh vực sản xuất kinh doanh, nhất là các lĩnh vực ưu tiên theo chủ trương của Chính phủ, tạo điều kiện thuận lợi trong tiếp cận vốn tín dụng của doanh nghiệp và người dân.

Đồng thời, kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro như BĐS, chứng khoán…; tăng cường quản lý rủi ro đối với các dự án BOT, BT giao thông...

Huyền Anh

Cơ hội đầu tư chứng khoán hấp dẫn đang mở ra?

Cổ phiếu POM tiếp tục giảm sàn sau khi doanh nghiệp báo lỗ 4 năm liên tiếp

Soi giỏ hàng nhà phố biệt thự, giới đầu cơ có còn cơ hội?

Điểm danh doanh nghiệp ngoài ngành tham vọng chia lại ‘miếng bánh’ thị trường bất động sản

Chính sách đất đai mới từ 2026: Giảm sâu tiền chuyển mục đích sử dụng và ưu đãi đặc biệt cho công nghệ

Cổ phiếu MBB đứt mạch tăng sau lập đỉnh

Ngành khách sạn 2026: 'Sóng' tăng giá phòng lan rộng

Điểm danh doanh nghiệp ngoài ngành tham vọng chia lại ‘miếng bánh’ thị trường bất động sản

Hàng loạt doanh nghiệp sản xuất, từ thép đến dược phẩm, đang đồng loạt mở rộng sang lĩnh vực bất động sản nhằm tìm kiếm động lực tăng trưởng mới.

Đừng bỏ lỡ

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

Trong bối cảnh sản xuất nông nghiệp còn manh mún, đầu ra thiếu ổn định, nhiều HTX nông nghiệp trên địa bàn tỉnh Cao Bằng đang từng bước khẳng định vai trò “bà đỡ” cho nông sản địa phương.