Thanh khoản bán chủ động gia tăng từ cuối phiên sáng 7/11 đã khiến cho VN-Index có phần hụt hơi trong nhịp hồi phục, đảo chiều giảm điểm về khu vực 1.080 điểm lúc cuối phiên ngày. Trong đó, các cổ phiếu trụ cột ngân hàng đi xuống, nhiều mã giảm trên 1% như VCB (Vietcombank) giảm 1,34%, TCB (Techcombank) giảm 1,29%, VIB (VIB) giảm 1,06%, STB (Sacombank) giảm 1,53%, SHB (Sahabank) giảm 1,36%, EIB (Eximbank) giảm 1,67%, OCB (Oricombank) giảm 2,2%, MSB (MSB) giảm 3,01%.

Dấu hiệu khởi sắc

Mặc dù giảm nhẹ nhưng nhìn chung nhóm "cổ phiếu vua" vẫn đang trong đà hồi phục khá tốt thời gian gần đây.

|

|

Nhóm cổ phiếu ngân hàng vẫn đang trong đà hồi phục khá tốt thời gian gần đây. (Hình minh họa) |

Cụ thể, sau nhiều tuần liên tiếp chìm trong “sắc đỏ”, đến tuần giao dịch vừa qua (30/10-3/11), nhóm cổ phiếu ngành ngân hàng đã ghi nhận sự hồi phục trở lại khi có đến 16 mã tăng giá, 10 mã giảm giá và 1 mã đứng tham chiếu.

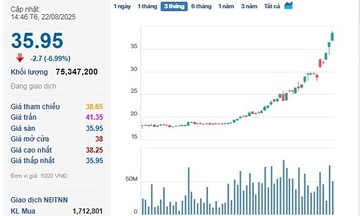

Trong đó, cổ phiếu OCB tăng mạnh nhất (+11,2%) với chuỗi tăng 6 phiên liên tiếp, đồng thời thanh khoản cũng tăng mạnh so với mặt bằng những tuần trước.

Theo sau là MSB với mức tăng 8,1% cùng thanh khoản khớp lệnh đạt hơn 400 tỷ đồng trong tuần qua, tương đương với tuần trước đó.

Các mã tăng mạnh tiếp theo là NAB (Nam A Bank)), HDB (HDBank), TCB, VCB,… Cổ phiếu HDB có 4/5 phiên đóng cửa trong sắc xanh, đặc biệt phiên giao dịch cuối tuần tăng 4,26% với thanh khoản tăng mạnh. Giá trị giao dịch khớp lệnh HDB tuần qua đạt 831 tỷ đồng, tăng 30% so với tuần trước. HDB là một trong 3 mã cổ phiếu ngân hàng có thanh khoản lớn nhất tuần.

Thanh khoản toàn ngành đạt hơn 10.000 tỷ đồng trong tuần qua, tương đương bình quân 2.000 tỷ đồng/phiên. Trong đó, STB có giá trị giao dịch khớp lệnh cao nhất, đạt hơn 2.500 tỷ đồng.

Mặc dù các nhà đầu tư nước ngoài giao dịch cổ phiếu ngân hàng ít nhộn nhịp hơn các tuần trước đó nhưng ngược lại, khối tự doanh lại đặt sự quan tâm vào nhóm "cổ phiếu vua" khi mua ròng vào hàng loạt mã, như MSB với 155 tỷ đồng, HDB: 152 tỷ đồng, TCB: 117 tỷ đồng, STB: 21 tỷ đồng,...

Tiếp nối sang phiên giao dịch đầu tuần này (6/11), ngay từ mở cửa phiên giao dịch, nhóm cổ phiếu ngân hàng đã bật tăng mạnh mẽ, góp phần củng cố đà tăng vững chắc cho thị trường tới cuối phiên giao dịch.

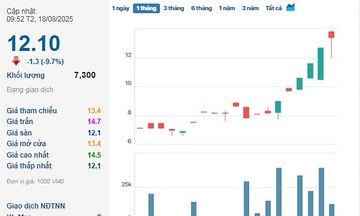

Đáng chú ý, kết phiên 6/11, cổ phiếu LPB (LPBank) tăng lên mức 15.400 đồng/cp (có thời điểm đạt mức 15.700 đồng/cp); khối lượng giao dịch đạt gần 4,5 triệu đơn vị, trong đó hơn 68% lượng giao dịch đến từ mua chủ động. Tính từ đầu tháng 11 tới nay, mã này đã tăng 5,1% giá trị.

Trước đó, trong tháng 10, dù VN-Index và hàng trăm mã cổ phiếu giảm sâu, LPB cũng ngược dòng tăng 7,5%. Nếu tính từ mức thấp điểm 13.000 đồng/cp từng ghi nhận trong phiên 4/10, đến nay, cổ phiếu LPB đã tăng 18,5% giá trị - gần tương đương nhịp giảm 20% ngay trước đó.

LPB cùng với STB và VCB hiện là 3 mã cổ phiếu ngân hàng đang vận động gần giá đỉnh lịch sử. Trong đó, LPB cách đỉnh (mức 18.460 đồng/cp hồi tháng 6/2021) 16,6%; STB cách đỉnh (35.850 đồng/cp hồi tháng 2/2022) 17,9% và VCB cách đỉnh (93.400 đồng/cp phiên 26/7) chỉ 4,2%.

Nhiều thách thức nhưng vẫn tiềm năng

Trước đó, trong tháng 10, ngoài 3 cổ phiếu nêu trên, hầu hết các mã thuộc nhóm cổ phiếu ngân hàng đều liên tục chìm trong “sắc đỏ”, nhất là trong giai đoạn kết quả kinh doanh quý III dần hé lộ.

Giới phân tích nhận định, sở dĩ nhóm cổ phiếu ngân hàng sụt giảm thời gian này là do kết quả kinh doanh quý III/2023 kém khởi sắc, khi tăng trưởng tín dụng khá chậm vì sức hấp thụ vốn yếu.

Thực tế đến nay, 27 ngân hàng niêm yết trên sàn chứng khoán đã hoàn tất công bố báo cáo tài chính quý III/2023 với bức tranh kết quả kinh doanh khá ảm đạm. Chỉ có 11/27 ngân hàng ghi nhận lợi nhuận quý III tăng trưởng dương so với cùng kỳ, còn lại 15 ngân hàng tăng trưởng âm và 1 ngân hàng bị lỗ. Trong khi đó, nợ xấu đồng loạt tăng trong 9 tháng đầu năm và đến cuối tháng 9 chỉ còn 1 ngân hàng ghi nhận tỷ lệ nợ xấu dưới 1%.

TS. Nguyễn Hữu Huân, Giảng viên Trường đại học Kinh tế TP.HCM nhận định, lợi nhuận ngân hàng năm nay sẽ giảm tốc so với năm 2022, do hoạt động cho vay khó tăng trưởng và nguồn thu phi tín dụng (trong đó phải kể đến nguồn thu từ mảng kinh doanh bán chéo bảo hiểm) sụt giảm. Đồng thời, ông Huân nhấn mạnh định giá cổ phiếu ngân hàng hiện không hẳn thấp.

Dù vậy, chuyên gia này cho rằng năm nay, nếu nhà băng nào vẫn đảm bảo được mức tăng trưởng lợi nhuận cao thì chỉ có thể đem “của để dành” ra sử dụng, tức hoàn nhập dự phòng..., nhưng nội tại có khó khăn thực sự. Trong đó, chất lượng tài sản của ngân hàng - được cho là yếu tố tiên quyết trong việc lựa chọn cổ phiếu ngân hàng để rót vốn, đang đi xuống, do thị trường bất động sản khó khăn, đầu ra sản phẩm của doanh nghiệp yếu, nhưng hy vọng sẽ cải thiện khi kinh tế dần hồi phục.

Lạc quan hơn, ông Yang Seung Won, Phó tổng giám đốc Chứng khoán Shinhan Việt Nam nhận định, lĩnh vực ngân hàng đang đối mặt với nhiều thách thức, nhất là tín dụng tăng trưởng chậm và nợ xấu phình to. Tuy nhiên, các giải pháp gần đây của Chính phủ nhằm tháo gỡ khó khăn cho lĩnh vực bất động sản, khơi thông dòng vốn cho nền kinh tế sẽ đem lại những kết quả tích cực, giúp giảm áp lực cho hệ thống ngân hàng.

Mặt khác, các ngân hàng Việt đã chủ động hơn trong kiểm soát rủi ro, trích lập dự phòng nợ xấu và làm dày “bộ đệm” vốn để ứng phó tốt hơn với những cú sốc của nền kinh tế.

“P/B so sánh giá cổ phiếu trên thị trường với giá trị sổ sách của doanh nghiệp cho năm 2024 của nhóm ngân hàng sẽ về mức hấp dẫn 1.5x-1.6x, thấp hơn từ 15-25% so với mức định giá P/B trung bình 5 năm trở lại đây. Do đó, chúng tôi cho rằng cơ hội đầu tư ở cổ phiếu ngân hàng vẫn rất tiềm năng”, ông Yang nói.

Tương tự, ông Hoàng Công Tuấn, Kinh tế trưởng Chứng khoán MBS kỳ vọng tăng trưởng tín dụng của các ngân hàng trong những tháng cuối năm tiếp tục tăng nhẹ. Đồng thời, lợi nhuận những cuối năm sẽ được cải thiện so với nửa đầu năm khi lãi suất huy động giảm mạnh về mức dịch Covid-19.

“Cổ phiếu ngân hàng vẫn có thể chọn lọc cơ hội, song mức định giá của nhiều mã đã về mức hợp lý chứ không còn quá rẻ”, ông Tuấn lưu ý.

Hải Giang