Thừa tiền, ngân hàng kỳ vọng cho vay tiêu dùng

Lãi suất cho vay tiêu dùng kỳ hạn 6-12 tháng được nhiều ngân hàng điều chỉnh giảm thấp, không còn chênh lệch nhiều so với lãi suất huy động, với mong muốn thúc đẩy khách hàng vay mua nhà, mua xe, mua đồ gia dụng...

Theo báo cáo của Ngân hàng Nhà nước (NHNN), tính đến giữa tháng 8, huy động vốn toàn hệ thống tăng gần 6,3%, trong khi tín dụng chỉ tăng 4,13%.

Người dân gửi hơn 1.000 tỷ đồng/ngày

Trong gần 8 tháng, hệ thống ngân hàng mới giải ngân được hơn 346.600 tỷ đồng tín dụng ra nền kinh tế, tương đương hơn 1.400 tỷ đồng/ngày. Đây là mức tăng trưởng thấp nhất trong nửa thập niên qua. Nguyên nhân trực tiếp là đại dịch Covid-19 đã khiến doanh nghiệp suy kiệt, thu hẹp sản xuất hoặc đóng cửa nên khả năng hấp thụ vốn rất thấp.

Trong khi đó, nhu cầu gửi tiền tại ngân hàng vẫn tăng mạnh, bởi so với các kênh đầu tư khác thì gửi tiết kiệm vẫn là an toàn nhất. Hiện nay, thị trường bất động sản trầm lắng, trái phiếu doanh nghiệp, vàng và chứng khoán luôn tiềm ẩn nhiều rủi ro..., cộng với tình hình đại dịch Covid-19 còn phức tạp.

Dự báo, nhu cầu "cất tiền" trong ngân hàng từ nay đến cuối năm của người dân vẫn tăng cao.

Thống kê của NHNN cho thấy, trong 6 tháng đầu năm, tổng lượng tiền gửi của người dân vào các ngân hàng đã lên tới hơn 246.000 tỷ đồng, trong khi lượng tiền gửi từ các tổ chức kinh tế là gần 171.300 tỷ đồng. Như vậy, bình quân mỗi ngày, có hơn 1.367 tỷ đồng được người dân gửi vào ngân hàng.

Công ty Chứng khoán HSC cũng mới đưa ra báo cáo thị trường tiền tệ tháng 8 với khẳng định thanh khoản hệ thống ngân hàng đang ở mức dồi dào chưa từng có, ngay cả khi Kho bạc Nhà nước rút ròng 189.700 tỷ đồng tại 3 ngân hàng Vietcombank, BIDV và VietinBank từ đầu năm. Nguyên nhân là việc tăng trưởng huy động cao hơn nhiều so với tín dụng.

Do khó cho vay khách hàng doanh nghiệp, các ngân hàng đang đẩy mạnh cho vay tiêu dùng và dự báo xu hướng này sẽ tiếp diễn từ nay đến cuối năm.

Thực tế cho thấy, sau thời gian im ắng, việc đẩy mạnh cho vay tiêu dùng của các ngân hàng đang nhộn nhịp trở lại. Hiện, rất nhiều người được các ngân hàng chủ động mời chào vay tiêu dùng tín chấp và mở thẻ tín dụng. Dù không phải là giải pháp mới, nhưng trong bối cảnh dịch Covid-19 tác động đến nền kinh tế, nhiều doanh nghiệp gặp khó khăn khiến cho vay tín dụng sản xuất bị chậm lại thì tín dụng tiêu dùng có thể sẽ “cứu” cho mục tiêu tăng trưởng tín dụng của ngân hàng.

Khuyến mãi "kích cầu"

Các ngân hàng đồng loạt coi tín dụng tiêu dùng là giải pháp thúc đẩy tăng trưởng giai đoạn cuối năm. Vì vậy, lãi suất cho vay liên tục giảm, không còn chênh lệch nhiều so với lãi suất huy động, với mong muốn thúc đẩy khách hàng vay mua nhà, mua xe, mua đồ gia dụng...

Cụ thể, Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) dành 30.000 tỷ đồng cho cá nhân vay với lãi suất từ 5,5%/năm đối với khoản vay có kỳ hạn dưới 6 tháng và 6%/năm cho khoản vay từ 6-12 tháng...; VPBank đang áp dụng mức lãi suất ưu đãi 8,5%/năm tại kỳ hạn 6 tháng; 9,5%/năm cho kỳ hạn 12 năm.

Còn Ngân hàng TMCP Quốc Dân (NCB) mới triển khai chương trình hướng đến khách hàng cá nhân có nhu cầu mua xe ô tô. Khách hàng sẽ được hưởng mức lãi suất ưu đãi từ 7,99%/năm trong 6 tháng đầu tiên hoặc 9,5%/năm trong 12 tháng đầu tiên. Mức cho vay tối đa lên đến 80% giá trị xe ô tô. Thời gian cho vay lên đến 7 năm.

Sau thời hạn ưu đãi, ngân hàng tính theo mức lãi suất cơ sở (hoặc lãi suất tiết kiệm) cộng thêm biên độ 3 - 4% tùy từng ngân hàng.

Để đẩy mạnh tín dụng tiêu dùng trong giai đoạn hiện nay, TS. Cấn Văn Lực - Chuyên gia Kinh tế trưởng BIDV cho rằng, các ngân hàng, công ty tài chính cần phải thay đổi chiến lược kinh doanh, nghiên cứu thiết kế những sản phẩm, dịch vụ phù hợp với nhu cầu thực tế của người dân. Chẳng hạn, tập trung vào xu hướng mua hàng hóa thiết yếu nhiều hơn là hàng xa xỉ, đồng thời đẩy mạnh các kênh số hóa.

Tuy nhiên, động lực chính để thúc đẩy tăng trưởng tín dụng cuối năm là khả năng kiểm soát dịch bệnh và sự phục hồi của các hoạt động kinh tế - xã hội. Trong đó, khối doanh nghiệp nhỏ và vừa, khối cá nhân sẽ có nhu cầu vay vốn nhiều hơn, là dư địa để tín dụng còn khả năng mở rộng.

Với các giải pháp phù hợp, TS. Cấn Văn Lực dự báo, tăng trưởng tín dụng những tháng cuối năm sẽ khả quan hơn so với 8 tháng đầu năm, và khả năng sẽ tăng trưởng mỗi tháng thêm 1% để tăng trưởng tín dụng cả năm đạt từ 8-9%.

Thanh Hoa

Lợi nhuận giảm 96%, TCO Holdings muốn đổi tên, ‘thay máu’ toàn bộ HĐQT, chuyển hướng kinh doanh

Nguy cơ dòng vốn ngoại trở nên thận trọng hơn với chứng khoán Việt

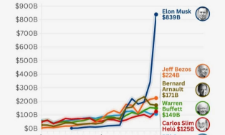

Tổng tài sản của giới siêu giàu thế giới ‘khủng’ cỡ nào?

Lướt sóng bất động sản đang bị ‘bóp nghẹt’?

Đất đấu giá vẫn âm ỉ ‘sốt’

Regal Group thông tin về tình hình thực hiện nghĩa vụ tài chính tại dự án Regal Capital Huế

Khát vốn, doanh nghiệp địa ốc tính chuyện ‘chẻ nhỏ’ bất động sản để bán?

Thấy gì qua việc ngày càng nhiều doanh nhân ứng cử đại biểu Quốc hội, Hội đồng nhân dân?

Cuộc bầu cử đại biểu Quốc hội khóa XVI và Hội đồng nhân dân (HĐND) các cấp nhiệm kỳ 2026–2031, dự kiến diễn ra ngày 15/3, ghi nhận sự tham gia ngày càng rõ nét của cộng đồng doanh nhân vào các cơ quan dân cử.

Đừng bỏ lỡ

Giá xăng dầu thế giới tăng mạnh, nguồn cung trong nước ra sao?

Giá xăng dầu thế giới tăng mạnh, nguồn cung trong nước ra sao?

Diễn biến căng thẳng tại Trung Đông đang tác động tới thị trường năng lượng toàn cầu, gây ảnh hưởng tới giá xăng dầu trong nước. Tuy vậy, nguồn cung vẫn được đảm bảo và trong tầm kiểm soát.