|

|

Thông tư 03 quy định các TCTD không được hạch toán lãi dự thu vào thu nhập, mà phải theo dõi ngoại bảng để đốc thu. (Ảnh minh hoạ: Int) |

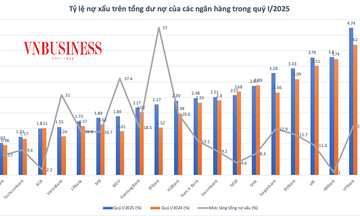

Báo cáo tài chính của các ngân hàng cho thấy, quý I/2021, nợ xấu tuyệt đối không ngừng tăng cao. Tính đến ngày 31/3/2021, tổng dư nợ xấu của 26 ngân hàng đã công bố báo cáo tài chính là hơn 93.200 tỷ đồng, tăng 5,3% so với cuối năm 2020.

Nợ xấu và lãi dự thu cùng tăng nhanh

Quý I/2021 một số ngân hàng ghi nhận nợ xấu tăng mạnh như: ACB tăng 60,5%, Vietcombank tăng 47,2%, MB tăng 28,8%, HDBank tăng 20,3%, NamABank tăng 19,2%, PGBank tăng 10,6%...

Ông Trần Hùng Huy, Chủ tịch HĐQT ACB thừa nhận, rủi ro và chất lượng tài sản ở hoạt động cho vay năm 2021 là một câu hỏi rất lớn. “Chúng tôi kỳ vọng năm 2021 sẽ kiểm soát được nợ xấu dưới 1% theo Nghị quyết trình Đại hội đồng cổ đông. Tuy nhiên, thực tế thì nợ xấu diễn biến theo mức độ tác động của dịch bệnh và một số yếu tố tác động khách quan khác”, ông Huy cho biết.

Mặc dù tự tin có thể kiểm soát được nợ xấu, song Chủ tịch ACB cũng tỏ ra lo ngại với khách hàng hoạt động trong lĩnh vực du lịch và khách sạn. Được biết, dư nợ khách hàng cho vay lĩnh vực này tại ACB là 9.000 tỷ đồng.

Không chỉ nợ xấu nội bảng tăng lên, mà khả năng nợ xấu đang “ẩn mình” trong lãi dự thu cũng đang khá lớn khi mà lãi dự thu của một số ngân hàng vẫn tăng khá mạnh, như: NamABank tăng 34,5%, VietinBank và Vietcombank tăng xấp xỉ 17%,...

Về lý thuyết, lãi dự thu là khoản lãi mà ngân hàng dự kiến thu được trong tương lai từ các tài sản sinh lời, trong đó bao gồm cho vay khách hàng. Đáng chú ý, dù ngân hàng chưa thu được tiền thật từ khoản này nhưng vẫn được ghi nhận vào vào kết quả hoạt động kinh doanh.

Tuy nhiên, khi tỷ lệ này quá lớn, hoặc tăng quá nhanh và đặc biệt là cô đặc trong một khoảng thời gian dài thì dễ trở thành một dấu hiệu cảnh báo về chất lượng tài sản, nợ xấu tiềm ẩn cũng như chất lượng lợi nhuận của nhà băng.

Theo quy định tại Thông tư 16/2018/TT-BTC, các tổ chức tín dụng (TCTD) chỉ được hạch toán số lãi phải thu phát sinh trong kỳ vào thu nhập đối với các khoản nợ đủ tiêu chuẩn không phải trích dự phòng rủi ro, tức là nợ nhóm 1.

Đối với các khoản phải thu đã hạch toán vào thu nhập nhưng sau đó được đánh giá không thu được hoặc đến kỳ hạn thu không thu được thì TCTD phải hạch toán giảm doanh thu nếu cùng kỳ kế toán, hoặc hạch toán vào chi phí nếu khác kỳ kế toán.

Dù vậy, quan sát báo cáo tài chính của một số ngân hàng trong nhiều năm có thể thấy, nhiều khoản lãi dự thu được “treo” trong thời gian khá dài, không được ngân hàng chuyển nhóm nợ đối với những khoản thu quá hạn, không thoái lãi dự thu đối với các trường hợp khó có khả năng thu hồi, từ đó làm tăng lãi ảo, đồng thời con số nợ xấu không được thể hiện một cách chính xác, cụ thể trên báo cáo tài chính.

Lợi nhuận sẽ thực chất hơn

Để kiểm soát lãi dự thu và đưa con số nợ xấu về thực chất hơn, Cơ quan Thanh tra, giám sát ngân hàng (NHNN) mới đây đã ban hành văn bản yêu cầu các TCTD thực hiện quyết liệt các biện pháp để thu hồi nợ xấu, nợ đã sử dụng dự phòng để xử lý rủi ro; thực hiện dự thu lãi, thoái các khoản lãi dự thu theo đúng quy định, nghiêm túc thực hiện việc dự thu lãi đối với các khoản nợ được cơ cấu lại thời hạn trả nợ, miễn, giảm lãi và giữ nguyên nhóm nợ theo quy định tại Thông tư số 01/2020/TT-NHNN và các văn bản sửa đổi, bổ sung…

Cùng với văn bản này, Thông tư 03 quy định các TCTD phải áp dụng trích lập dự phòng (tối thiểu 30% ngay trong năm 2021 và trích lập đủ 100% trong vòng 3 năm tới), đồng thời không được hạch toán lãi dự thu vào thu nhập, mà phải theo dõi ngoại bảng để đốc thu. Với quy định này, các chuyên gia cho rằng, ngân hàng không thể “hoãn binh” nợ xấu được nữa, và lợi nhuận ngân hàng sẽ thực chất hơn.

Ngoài ra, các chuyên gia đánh giá, trước đó, áp dụng Thông tư 01, nợ xấu ngân hàng phần nào bị ẩn bớt, bức tranh lợi nhuận vì thế cũng kém chân thực. Nay, với Thông tư 03, dù thời gian “hoãn binh” nợ xấu vẫn còn khi NHNN cho phép không phải chuyển nhóm nợ với nợ cơ cấu, nhưng lợi nhuận “ảo” sẽ sớm lộ diện khi ngân hàng phải trích lập dự phòng rủi ro nợ xấu.

Trong năm 2020, nhiều ngân hàng đã rất thận trọng khi chủ động “hãm” bớt lợi nhuận, đẩy mạnh trích lập dự phòng rủi ro, thậm chí có ngân hàng còn đẩy tỷ lệ bao phủ nợ xấu lên tới 380%. Song, bên cạnh đó, tại nhiều ngân hàng, tỷ lệ bao phủ nợ xấu chưa đạt 100%. Nếu bắt buộc phải trích lập dự phòng 30% cho nợ cơ cấu bắt đầu từ năm 2021, thì từ quý II, áp lực lên lợi nhuận ngân hàng sẽ lớn.

PGS-TS. Đinh Trọng Thịnh, chuyên gia kinh tế đánh giá, Thông tư số 03 đã có hiệu lực từ ngày 17/5, các ngân hàng buộc phải trích lập dần cho các khoản nợ cơ cấu này. Trong bối cảnh dịch Covid-19 đang quay lại, các ngân hàng phải chấp nhận hy sinh lợi nhuận, tăng cường trích lập dự phòng để tăng sức chống chịu trong tương lai. Lợi nhuận tăng trưởng quý I/2021 là điều kiện thuận lợi để các ngân hàng tăng trích lập dự phòng những quý tới.

Huyền Anh