Trung tâm Lưu ký Chứng khoán Việt Nam vừa thông báo về việc điều chỉnh tỷ lệ ký quỹ ban đầu đối với hợp đồng tương lai (HĐTL) chỉ số VN30 từ mức 13% lên 17%.

Kìm hãm dòng tiền đầu cơ

Việc lựa chọn tỷ lệ ký quỹ ban đầu mới cho HĐTL chỉ số VN30 là 17% nằm trong biên độ tính toán theo quy định và tỷ lệ ký quỹ ban đầu mới sẽ giúp hoạt động bù trừ, thanh toán giao dịch HĐTL chỉ số VN30 của thị trường trở nên an toàn hơn so với tỷ lệ ký quỹ ban đầu 13% áp dụng hiện nay.

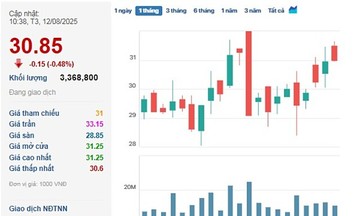

Đáng chú ý, động thái một lần nữa nâng tỷ lệ ký quỹ phái sinh của Uỷ ban Chứng khoán Nhà nước diễn ra trong bối cảnh thời gian gần đây thị trường chứng khoán (TTCK) phái sinh đang thu hút dòng tiền mạnh mẽ. Khối lượng giao dịch hợp đồng tương lai chỉ số VN30 (VN30F1M) đều quanh ngưỡng 400.000 - 600.000 hợp đồng, tương ứng giá trị danh nghĩa vượt hơn 50.000 tỷ đồng.

|

|

Việc tăng tỷ lệ ký quỹ trên thị trường chứng khoán phái sinh được đánh giá là cần thiết, có tác dụng giảm thiểu sự biến động của thị trường này với thị trường cơ sở. (Ảnh: Int) |

Mặc dù con số nêu trên là "ảo" bởi phái sinh có tính đòn bẩy và nhà đầu tư có thể đóng mở vị thế liên tục làm tăng giá trị giao dịch, song điều này lại là nguyên nhân khiến nhiều ý kiến cho rằng, việc phái sinh “nóng” quá mức là tác nhân khiến thị trường cơ sở trầm lắng và sụt giảm nghiêm trọng. Hơn nữa, các hợp đồng phái sinh VN30F1M, VN30F2M… được tính dựa trên chỉ số VN30 nên biến động của TTCK phái sinh có thể tác động tiêu cực đến TTCK cơ sở.

Theo ông Nguyễn Thế Minh, Giám đốc phân tích CTCK Yuanta Việt Nam, gần đây, thị trường phái sinh nhiều thời điểm đóng vai trò dẫn dắt thị trường cơ sở. Kéo theo đó là tâm lý không mấy tích cực trong bối cảnh TTCK cơ sở chưa thể hút dòng tiền trở lại. Đồng thời, nhà đầu tư đang rơi vào trạng thái "chim sợ cành cong" sau giai đoạn có rất nhiều mất mát trước đó. Vì vậy, chỉ cần xuất hiện một phản ứng mạnh trên TTCK phái sinh rất dễ gây ảnh hưởng tới TTCK cơ sở.

“Việc điều chỉnh tỷ lệ ký quỹ trên TTCK phái sinh về mặt kỹ thuật là cần thiết để có thể giảm thiểu sự biến động của thị trường này với TTCK cơ sở”, ông Minh đánh giá.

Mặt khác, nhiều công ty chứng khoán đang cấp tỷ lệ ký quỹ (margin) cho nhà đầu tư tham gia phái sinh quá thấp. Điều này được cho là một trong những nguyên nhân khiến TTCK có cơ hội làm “méo mó” TTCK cơ sở. Do đó, khi cơ quan chức năng có động thái siết chặt hơn, cụ thể là tăng tỷ lệ ký quỹ và giám sát vấn đề tuân thủ tại các công ty chứng khoán, giúp thị trường giảm đi “tính đầu cơ” cũng như sức ảnh hưởng của phái sinh lên thị trường cơ sở, khiến tâm lý nhà đầu tư tích cực hơn.

Chung quan điểm, ông Bùi Văn Huy, Giám đốc Chứng khoán DSC Chi nhánh TP Hồ Chí Minh cho rằng, việc tăng tỷ lệ ký quỹ phái sinh là tín hiệu tốt cho tâm lý nhà đầu tư hiện tại, vì phần đông vẫn đang nghi ngờ giao dịch phái sinh đang ít nhiều ảnh hưởng đến cơ sở trong bối cảnh diễn biến thị trường tương đối giằng co. Tăng tỷ lệ ký quỹ đồng nghĩa hạ tỷ lệ đòn bẩy xuống mức thấp hơn sẽ giúp tăng tính an toàn và phòng ngừa rủi ro cho thị trường nói chung.

Tương tự, ông Huỳnh Minh Tuấn, nhà sáng lập FIDT cho rằng, hành động tăng tỷ lệ ký quỹ giao dịch phái sinh cho thấy động thái muốn kìm hãm bớt dòng tiền đầu cơ vào thị trường này. Đây là động thái hỗ trợ cho thị trường cơ sở trong bối cảnh hiện tại.

Nhưng khó tác động đến thanh khoản?

Cũng theo nhà sáng lập FIDT, thị trường đang trong quá trình phục hồi lại từ mức nền thấp, do đó việc tăng tỷ lệ ký quỹ không chỉ giúp dòng tiền hãm vào thị trường phái sinh, mà còn bổ sung cho thị trường cơ sở.

Dù vậy, một số ý kiến khác nhận định, việc tăng tỷ lệ ký quỹ không làm thanh khoản tăng hay giảm, mà giá trị hay khối lượng giao dịch phụ thuộc chủ yếu vào diễn biến thị trường. Trong khi đó, hiện tại, thị trường cơ sở chưa tạo đủ lòng tin trước nhiều mối lo khiến thị trường có nguy cơ đi xuống. Cho nên, nhà đầu tư chưa sẵn sàng gia nhập thị trường, cũng như quay trở lại thị trường.

Theo số liệu công bố của Trung tâm Lưu ký Chứng khoán Việt Nam (VSD), số lượng tài khoản chứng khoán tính tới cuối tháng 11 đạt gần 6,8 triệu tài khoản, giảm 8% so với tháng 10, ghi nhận thêm một tháng sụt giảm và là tháng thứ 6 liên tiếp sụt giảm.

Hiện tại, rủi ro về trung và dài hạn vẫn còn hiện hữu khi nhà đầu tư đang “ngóng” động thái tăng lãi suất của FED trong tuần này. Xa hơn, đầu năm sau FED thường có những hành động định hướng chính sách tiền tệ cho cả năm 2023.

“Khó có thể dự đoán FED sẽ có định hướng lãi suất năm 2023 như thế nào trước khi diễn ra cuộc họp này. Rủi ro còn đang hiện hữu, đồng nghĩa với việc xu hướng ngắn hạn đang có những khó khăn trước mắt. Khả năng thị trường sẽ xuất hiện nhịp điều chỉnh thay vì tiếp tục xu hướng tăng ”, Giám đốc phân tích CTCK Yuanta Việt Nam nhìn nhận.

Trong khi đó, nhu cầu của nhà đầu tư là tìm kiếm lợi nhuận ngắn hạn và T0 - điều này được đáp ứng trên thị trường phái sinh, còn trên thị trường cơ sở lại tương đối khó khăn, mua cổ phiếu phải chờ 2 ngày sau mới về tài khoản (T+2,5) nên nhiều rủi ro hơn. Vì vậy, nhà đầu tư vẫn có xu hướng tìm đến phái sinh trong ngắn hạn, dẫn tới thanh khoản của thị trường này sẽ vẫn được duy trì, đồng nghĩa với việc dòng tiền khó có thể trở lại hoàn toàn trên thị trường cơ sở.

Thực tế, thời gian gần đây, thị trường cơ sở có diễn biến tích cực trở lại với đà hồi phục mạnh mẽ cùng dòng tiền có thời điểm “suýt” trở về ngưỡng tỷ USD. Song cũng cần phải nhìn nhận rằng, động lực “giải ngân” mạnh mẽ từ khối ngoại mới chính là yếu tố chính giữ xu hướng tích cực cho thị trường, trước áp lực bán của nhà đầu tư cá nhân trong nước, nhất là khi tâm lý của họ chưa thực sự ổn định trở lại.

Tuy nhiên, giới phân tích vẫn kỳ vọng dòng vốn ngoại sẽ tác động tích cực tới tâm lý nhà đầu tư cá nhân trong nước, từ đó kích hoạt dòng tiền của nhóm nhà đầu tư này, bởi từ trước đến nay giao dịch của khối ngoại luôn được nhà đầu tư trong nước quan tâm chú ý, theo dõi mọi diễn biến động thái.

“Họ phải thấy cơ hội thực sự thì mới quyết định giải ngân”, ông Trần Thăng Long, Giám đốc Phân tích Công ty Chứng khoán BSC nhận xét.

Hải Giang