Thực tế, kết thúc 6 tháng đầu năm 2022, phần lớn các doanh nghiệp kinh doanh dược phẩm đều ghi nhận doanh thu từ hoạt động cốt lõi tăng trưởng, dù không quá đột biến, đều dưới mức tăng 20%.

Không ảnh hưởng nhiều từ diễn biến thị trường

Chẳng hạn, Dược Hậu Giang (DHG) ghi nhận mức tăng doanh thu thuần mạnh nhất với hơn 18% lên 1.119 tỷ đồng.

|

|

Dược phẩm là một ngành phòng thủ với nhu cầu ổn định qua các thời kỳ, lợi nhuận chắc chắn hơn so với các ngành khác trong trường hợp nền kinh tế suy thoái (Ảnh: Int) |

Một số đơn vị khác cũng báo mức tăng trưởng doanh thu trên 10% như Dược phẩm Imexpharm (IMP), Dược Cửu Long (DCL) với mức tăng lần lượt là 11,7% và 10,7% lên 355 tỷ đồng và 209 tỷ đồng. Còn Tổng công ty Dược Việt Nam (DVN) và Dược phẩm OPC (OPC) đều ghi nhận mức tăng trưởng doanh thu 10,3%, lên lần lượt là 1.418 tỷ đồng và 214 tỷ đồng.

Mặc dù không phải công ty dược phẩm nhưng FPT Retail cũng báo lãi ròng quý II tăng 55% nhờ chủ lực chuỗi nhà thuốc Long Châu với doanh thu tăng gấp 2,5 lần cùng kỳ.

Trước đó, nhiều công ty chứng khoán từng nhận định, tăng trưởng doanh thu quý II nhóm ngành dược phẩm có thể tiếp tục được củng cố do nhu cầu về thuốc có thể hồi phục qua cả 2 kênh ETC (kênh bệnh viện) và OTC (kênh nhà thuốc) khi các hoạt động đã trở lại bình thường. Nhu cầu đối với vitamins, kháng sinh và thực phẩm chức năng được đơn vị dự đoán tăng mạnh. Tiêu thụ đối với các loại thuốc đặc trị trong kênh bệnh viện cũng tăng trưởng tốt khi mà các bệnh viện đã mở cửa hoàn toàn.

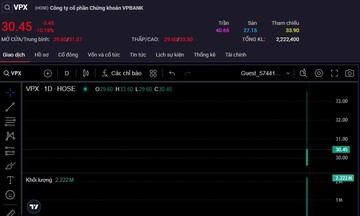

Trên thị trường chứng khoán, mặc dù cũng không tránh khỏi đà giảm chung của thị trường trong quý II vừa qua, song nhìn chung so với mặt bằng giảm với các nhóm ngành còn lại, nhóm cổ phiếu dược phẩm có phần nhẹ hơn với mức giảm từ 15-24% như cổ phiếu DHG (-20%), IMP (-15%), DCL (-33%), DVN (-24,4%)…

Đồng thời, khi thị trường hồi phục mạnh mẽ, nhóm cổ phiếu này cũng ghi nhận “sức bật” trở lại, trong khi nhiều nhóm cổ phiếu vẫn “dậm chân tại chỗ”. Tính từ khoảng cuối tháng 6 đến nay, cổ phiếu DHG đã tăng 8,1%; cổ phiếu IMP tăng 8,9%; DCL tăng 7,3%;…

Chậm mà chắc

Theo báo cáo của VIRAC, thị trường ngành chăm sóc sức khỏe Việt Nam đang gia tăng nhanh chóng. Tổng chi tiêu cho y tế tăng từ 16,1 tỷ USD vào năm 2017 lên hơn 20 tỷ USD năm 2021. Chi tiêu cho dược phẩm cũng tăng đến hơn 6,6 tỷ USD trong năm 2021.

Theo đó, các doanh nghiệp bán lẻ hiện đại không ngừng tăng tốc chạy đua với nhiều tên tuổi lớn. Tính đến nửa đầu năm 2022, các chuỗi nhà thuốc có thương hiệu như Pharmacity, Long Châu, An Khang đã mở mới tổng số gần 1.000 cửa hàng thuốc, giúp cho doanh thu kênh OTC tiếp tục duy trì đà tăng trưởng mạnh mẽ.

Thời gian tới, đường đua bán lẻ dược phẩm dự đoán sẽ còn nóng hơn với sự tham gia của 1 số cái tên mới có những ông lớn đứng sau hậu thuẫn như Đại Tín Pharma được Digiworld hậu thuẫn, Tipharco với Bamboo Capital.

Cùng với đó, số lượng các bệnh viện xây dựng mới cũng đem đến tốc độ tăng trưởng ổn định cho kênh ETC, giúp ngành dược mở rộng kênh bán hàng.

Mặt khác, xu hướng già hoá của dân số Việt Nam cùng với việc thu nhập bình quân đầu người tăng cao và nhận thức tốt hơn về người dân về các vấn đề sức khỏe, cũng là điều kiện thuận lợi cho ngành dược trong dài hạn. Bởi đối với người cao tuổi, các vấn đề về sức khỏe sẽ xuất hiện nhiều và nhu cầu sử dụng các sản phẩm thuốc sẽ cao hơn đối với người ở độ tuổi lao động.

Theo Tổng cục thống kê, số người trên 60 tuổi khoảng 13,9 triệu người tương đương với 13% tổng dân số Việt Nam. Con số này được dự báo sẽ tăng lên 23,3 triệu người, chiếm 21% tổng dân số Việt Nam vào năm 2040.

Fitch Solutions dự báo, doanh thu dược phẩm kênh ETC/OTC năm 2022 và 2026 đạt lần lượt 118.000 tỷ đồng/36.700 tỷ đồng và 166.000 tỷ đồng/50.000 tỷ đồng, tốc độ tăng trưởng kép 4 năm là 9%/7%.

“Sẽ còn rất nhiều dư địa để các doanh nghiệp sản xuất dược phẩm đẩy mạnh doanh thu từ kênh bán lẻ”, Chứng khoán Rồng Việt (VDSC) nhận định.

Tương tự, SSI Research kỳ vọng ngành chăm sóc sức khỏe (bao gồm các công ty dược và bệnh viện tư nhân niêm yết) tăng trưởng trong 6 tháng cuối năm sẽ cao hơn tăng trưởng trong 6 tháng đầu năm 2022, ước tính tăng 13% so với cùng kỳ.

Chẳng hạn, nhóm nghiên cứu này kỳ vọng lợi nhuận ròng năm 2022 của FPT Retail đạt 549 tỷ đồng (tăng 24% so với cùng kỳ). Năm 2023, ước tính lợi nhuận sau thuế tăng 15% so với cùng kỳ, trong đó lợi nhuận sau thuế của hệ thống nhà thuốc Long Châu tăng 43% so với cùng kỳ.

Về dài hạn, tăng trưởng lợi nhuận của FPT Retail sẽ được thúc đẩy bởi chuỗi nhà thuốc Long Châu, với kỳ vọng chuỗi nhà thuốc hiện đại sẽ tiếp tục giành thị phần từ các nhà thuốc nhỏ. Theo đó, giá mục tiêu cho cổ phiếu FRT là 91.500 đồng/cp, dựa trên các chỉ tiêu tài chính năm 2023.

Trong khi đó, Mirae Asset dự kiến ngành dược phẩm sẽ đạt 6,8 tỷ USD năm 2022 (+9,8%) và sẽ ổn định hơn trong năm 2023 khi DAV đã bắt đầu gia hạn thêm cho 6.251 dòng thuốc sắp hết hạn đăng ký và đồng ý cho cấp phép thêm mới 3.576 loại thuốc trong tháng 6 vừa qua. Đây là tín hiệu tích cực tạo động lực cho ngành dược từ 6 tháng cuối 2022 – 2025, cũng như cổ phiếu ngành dược.

Nhìn chung, lợi nhuận của các doanh nghiệp ngành dược được kỳ vọng sẽ là một trong những nhân tố hỗ trợ cho giá cổ phiếu dược trong thời gian tới, Song cũng cần lưu ý, nếu bỏ vốn vào nhóm cổ phiếu dược, nhà đầu tư cần sự kiên nhẫn và trông chờ nhiều vào các câu chuyện riêng của từng doanh nghiệp.

Hải Giang