Chia sẻ với VnBusiness, một số chuyên gia cho rằng, những nhóm thông tin chính nhà đầu tư cần lưu ý trước khi tham gia thị trường TPDN gồm đơn vị phát hành trái phiếu, tài sản bảo đảm, bảo lãnh thanh toán và điều khoản khác trên hợp đồng.

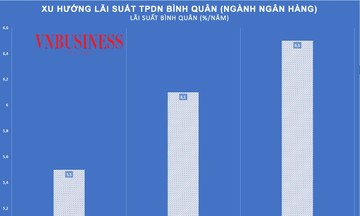

Lãi suất sẽ tiếp tục tăng

Số liệu vừa công bố của FiinGroup cho thấy, hiện khoảng 60% giá trị trái phiếu đang lưu hành sẽ đáo hạn trong năm 2023 - 2024, trong khi hoạt động sản xuất kinh doanh bị tác động mạnh bởi dịch bệnh, ảnh hưởng đến dòng tiền của doanh nghiệp. Do đó, nhu cầu tái tài trợ các khoản TPDN đáo hạn giai đoạn 2023 - 2024 sẽ diễn ra mạnh mẽ ngay trong năm nay.

|

|

Các chuyên gia nhận định thị trường TPDN sẽ sôi động trong năm nay nhờ lãi suất tăng so với năm trước. |

Cùng với đó, nhu cầu huy động vốn tài trợ cho việc xây dựng và đầu tư mới sẽ sôi động trở lại ngay từ đầu năm nay do thời gian qua, nhiều dự án bị đình trệ vì tác động của đại dịch Covid-19.

Tuy nhiên, theo đánh giá của các chuyên gia, việc huy động vốn của các doanh nghiệp năm nay sẽ khó khăn hơn bởi các yếu tố như: Thông tư 16/2021/TT-NHNN hạn chế các ngân hàng cấp tín dụng qua hình thức TPDN chính thức có hiệu lực từ đầu năm, được cho là một "công cụ" bổ sung vào những biện pháp tăng cường kiểm tra mạnh tay của Bộ Tài chính, nhằm hạn chế rủi ro cho ngân hàng và thị trường trong bối cảnh hoạt động đầu tư vào TPDN đã tăng trưởng nóng thời gian qua.

Đồng thời, nếu như các điểm đề xuất sửa đổi trong dự thảo sửa đổi Nghị định 153/2020/NĐ-CP như: “Doanh nghiệp không được phát hành trái phiếu để góp vốn dưới mọi hình thức, mua cổ phần, mua trái phiếu của doanh nghiệp khác, hoặc cho doanh nghiệp khác vay vốn”, được thông qua sẽ thắt chặt tiêu chuẩn tham gia phát hành.

Tổng giá trị phát hành trái phiếu doanh nghiệp đạt 657.000 tỉ đồng trong năm 2021, chưa tính 1,43 tỉ USD trái phiếu huy động trên thị trường nợ quốc tế. Khối ngân hàng thương mại chiếm 35% tổng khối lượng phát hành. Còn với khối doanh nghiệp phi tài chính, các doanh nghiệp bất động sản dẫn đầu, chiếm 61% giá trị phát hành của khối này, tăng 11% so với năm 2020.

Vì vậy, các chuyên gia đưa ra nhận định, tổ chức phát hành muốn chào bán thành công, suôn sẻ sẽ phải nâng lãi suất lên mức cao để thu hút nhà đầu tư.

Ông Lê Hồng Khang, Trưởng phòng khối dịch vụ xếp hạng tín nhiệm FiinRatings, FiinGroup dự báo nền lãi suất TPDN trong năm nay sẽ nhỉnh hơn năm trước. “Do đó, nhà đầu tư có thể cân nhắc phân bổ nguồn vốn đầu tư theo thời điểm để tối ưu hóa danh mục đầu tư và cả lưu ý “chọn mặt gửi vàng” với các sản phẩm trái phiếu có mức an toàn cao hoặc rủi ro thấp”, chuyên gia của FiinRatings nhấn mạnh.

Nhà đầu tư cần quan tâm gì khi mua TPDN

“Bất cứ loại hình đầu tư nào cũng tiềm ẩn những rủi ro nhất định. Chính vì vậy các nhà đầu tư, đặc biệt là nhà đầu tư mới cần có những bước đi thận trọng”, anh Đào Công Anh, Chuyên viên tư vấn khách hàng cao cấp của một công ty chứng khoán vốn nước ngoài tại Việt Nam nói.

Đối với thị trường tài chính, anh Đào Công Anh cho rằng, luôn tồn tại sự bất cân xứng về mặt thông tin. Năng lực phân tích đánh giá thông tin giữa nhà đầu tư tổ chức và phần đông nhà đầu tư cá nhân cách nhau rất xa – đặc biệt với sản phẩm mới như trái phiếu doanh nghiệp. Trong đó đa phần là của doanh nghiệp chưa niêm yết và mức độ công bố thông tin rất hạn chế. Do vậy, làm sao để lựa chọn được trái phiếu có độ an toàn cao, rủi ro phù hợp với năng lực tài chính và phân bổ sao cho hợp lý giữa các loại tài sản nắm giữ là băn khoăn hoàn toàn chính đáng của nhà đầu tư cá nhân.

Theo thống kê của FiinGroup, năm ngoái có khoảng 50% giá trị phát hành không có tài sản đảm bảo, phần còn lại chủ yếu đảm bảo bằng cổ phiếu và bất động sản. Vì vậy, ông Lê Hồng Khang lưu ý nhà đầu tư: “Đối với tài sản bảo đảm là bất động sản hoặc tài sản hình thành từ vốn vay, nhà đầu tư cần nắm rõ đơn vị định giá là ai, hoạt động trong lĩnh vực này bao nhiêu năm. Với tài sản đảm bảo là cổ phiếu, nhà đầu tư cân nhắc cổ phiếu niêm yết hay không, giá trị cổ phiếu cũng sẽ giảm và thiếu thanh khoản khi doanh nghiệp có vấn đề”.

Một vấn đề nữa mà các nhà đầu tư cũng cần phải “soi” trước khi “xuống tiền” đó là vấn đề bảo lãnh. Hiện nay, phần lớn là bảo lãnh phát hành chứ không phải là bảo lãnh thanh toán. Bảo lãnh phát hành là việc tổ chức bảo lãnh cam kết mua lại một phần hoặc toàn bộ trái phiếu phát hành nếu không phân phối hết. Tuy nhiên, điều quan trọng nhất đối với nhà đầu tư là bảo lãnh thanh toán của tổ chức tín dụng hoặc của công ty mẹ, công ty liên kết.

Bên cạnh đó, anh Dương lưu ý nhà đầu tư cần phải chú trọng, tìm hiểu kỹ doanh nghiệp có ý định đầu tư. "Tình hình kinh doanh có tốt không? Tình hình tài chính có lành mạnh không? Doanh nghiệp đang vay nợ những ai? Đã phát hành bao nhiêu đợt trái phiếu trước đó và có bị chậm trả lãi không?", anh Dương liệt kê các câu hỏi mà nhà đầu tư nên hỏi chuyên viên tư vấn. "Các nhà đầu tư nên yêu cầu các chuyên viên tư vấn cung cấp đầy đủ hồ sơ và tài liệu pháp lý của các lô trái phiếu đang chào bán".

Theo các chuyên gia, trái phiếu cũng như rất nhiều sản phẩm đầu tư khác, đều tiềm ẩn những rủi ro nhất định. Lợi suất càng cao thì rủi ro đi kèm càng lớn. Nếu biết lựa chọn những mã trái phiếu tốt thì đây là một kênh sinh lời ổn định, đáng để đưa vào danh mục đầu tư.

Thanh Hoa