Như vậy, ngược lại xu thế giảm dần trong mấy năm gần đây (cuối năm 2016 là 2,46%, cuối năm 2017 là 1,99% và đến cuối năm 2018 giảm xuống còn 1,89%), tỷ lệ nợ xấu nội bảng đã bắt đầu tăng nhẹ trở lại.

Hướng tăng mở rộng

Dù tỷ lệ tăng không lớn và vẫn nằm dưới 2%, nhưng hướng tăng vẫn mở rộng tại nhiều ngân hàng thương mại.

Tính đến thời điểm này, hầu hết ngân hàng đã công bố báo cáo tài chính (BCTC) quý II/2019. Song hành với con số lợi nhuận cao kỷ lục là dự nợ mở rộng nợ xấu, đặc biệt nợ dưới tiêu chuẩn, nợ có khả năng mất vốn có xu hướng gia tăng so với cuối năm 2018.

Thống kê số liệu từ BCTC quý II/2019 của 17 ngân hàng đang niêm yết trên sàn cho thấy tính đến ngày 30/6/2019, tổng nợ xấu ở mức gần 81,3 nghìn tỷ đồng, tăng 9% so với đầu năm.

Trong đó, tổng nợ nhóm 5 (nợ có khả năng mất vốn) tính đến cuối tháng 6 tăng 5,5% so với đầu năm, lên mức hơn 43,9 nghìn tỷ đồng, chiếm 54% tổng nợ xấu, trong khi hồi cuối năm 2018 ở mức 55,8%.

Điển hình, tại ngân hàng có lợi nhuận cao nhất 6 tháng qua là Vietcombank, nợ nhóm 3 – nợ dưới tiêu chuẩn đã tăng tới 5,7 lần so với hồi đầu năm, lên mức 1.670 tỷ đồng; nợ nhóm 5 vẫn ở mức trên 4.700 tỷ đồng nhưng chiếm tới 67% nợ xấu. Như vậy, đến cuối tháng 6, tổng nợ xấu nội bảng của Vietcombank đã tăng 14,6% so với đầu năm, mức tăng cao hơn so với tăng trưởng dư nợ cho vay. Tỷ lệ nợ xấu trên tổng dư nợ cho vay của Vietcombank từ mức dưới 1% đã lên 1,03%.

Tại SHB, nợ xấu đã tăng từ gần 5.198 tỷ đồng hồi cuối năm 2018 lên hơn 6.910 tỷ đồng trong 6 tháng đầu năm; trong đó, nợ có khả năng mất vốn đã tăng mạnh hơn 1.000 tỷ đồng, chiếm tới gần 72% tổng nợ xấu. Nợ dưới tiêu chuẩn tăng gần 700 tỷ đồng lên 1.136 tỷ đồng. Vì thế, tỷ lệ nợ xấu trên tổng dư nợ cho vay đã tăng từ 2,4% hồi đầu năm lên 2,88%.

Tương tự, tại TPBank, nợ nhóm 3 tăng tới 64% lên 485 tỷ đồng, nợ nhóm 4 (nợ nghi ngờ) tăng gần gấp đôi lên 468 tỷ đồng, nhưng nợ nhóm 5 chỉ tăng 19% lên 383 tỷ đồng. Hiện, tỷ lệ nợ xấu trên tổng dư nợ cho vay của TPBank tăng từ 1,12% lên 1,5%.

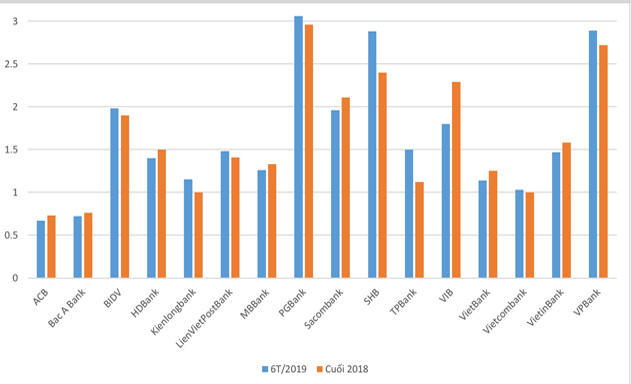

Ngoài ra, một số ngân hàng khác cũng có xu hướng “đi lùi” tỷ lệ nợ xấu trên tổng dư nợ trong 6 tháng đầu năm là: LienVietPostBank tăng từ 1,41% lên 1,48%; Kienlongbank từ mức dưới 1% lên 1,15%; VPBank từ mức 2,72% lên 2,89%; BIDV từ mức 1,9% hồi đầu năm lên 1,98%; PGBank tăng từ 2,96% lên 3,06%…

|

|

Tình hình nợ xấu của các nhà băng |

Nợ xấu đến từ nhiều phía

Giới chuyên gia cho rằng số nợ xấu mới này chủ yếu đến từ việc các ngân hàng ngày càng đẩy mạnh phát triển mảng ngân hàng bán lẻ, mở rộng cho vay cá nhân, tài chính tiêu dùng. Đây vốn là mảng mang về lãi biên cao hơn nhưng lại tiềm ẩn rủi ro cao hơn rất nhiều so với mảng tín dụng truyền thống.

Theo phân tích của CTCP Chứng khoán VNDirect, các khoản nợ xấu mới đang gia tăng, nhưng khác với trước đây, các khoản nợ xấu mới đến từ khoản đầu tư của tư nhân và cho vay bán lẻ. Do đó, tỷ lệ nợ xấu sẽ cao nhất tại các ngân hàng mở rộng mạnh hoạt động cho vay bán lẻ, đặc biệt là tài chính tiêu dùng – hình thức cho vay mang lại lợi nhuận cao nhưng tiềm ẩn rủi ro lớn.

Ts. Nguyễn Đức Độ, Phó Viện trưởng Viện Kinh tế – Tài chính, Học viện Tài chính, cho biết lợi nhuận tăng mạnh là do quy mô của các ngân hàng đã được mở rộng mạnh mẽ. Vì thế, các ngân hàng sẽ phải gia tăng tín dụng, khoản vay lợi nhuận càng cao thì rủi ro sẽ càng lớn.

Đáng chú ý, một phần nợ xấu tăng lên được cho là đến từ công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC). Các chuyên gia cho rằng 6 tháng đầu năm 2019 cũng là thời hạn 5 năm mà những đợt trái phiếu đầu tiên do VAMC đáo hạn, nên nhiều ngân hàng bắt đầu mua lại những khoản nợ này và đưa lại vào bảng cân đối của mình. Bản chất đây không phải là hình thức mua đứt bán đoạn, mà trách nhiệm xử lý nợ xấu vẫn thuộc về ngân hàng.

Bên cạnh đó, nợ xấu gia tăng còn do khối lượng nợ xấu tồn đọng chưa được giải quyết triệt để. Trên thực tế, các ngân hàng thời gian qua mạnh tay bán lại các khoản nợ xấu ra thị trường, nhưng việc xử lý nợ xấu không hề đơn giản. Nhiều khoản nợ xấu đã được rao bán nhiều lần, thậm chí các ngân hàng giảm giá vài chục phần trăm so với giá khởi điểm song vẫn khó kêu gọi được nhà đầu tư.

Hoàng Hà