Ngay khi các tổ chức tín dụng đồng thuận không đẩy lãi suất huy động quá 9,5%/năm, hàng loạt Ngân hàng Nhà nước chi nhánh các tỉnh ra văn bản yêu cầu các ngân hàng thương mại trên địa bàn nghiêm túc thực hiện cam kết.

Lãi suất huy động vẫn ở mức cao

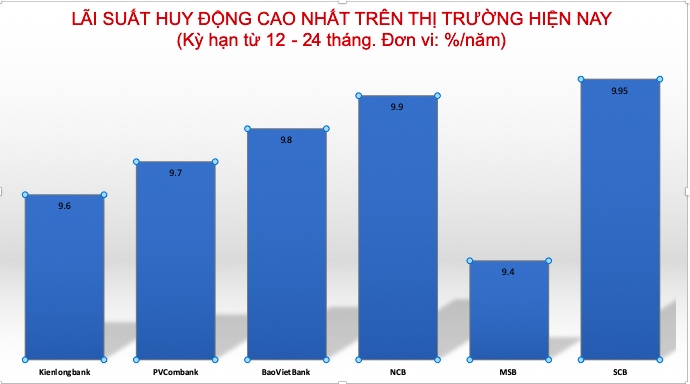

Theo khảo sát của VnBusiness, sau 5 ngày kể từ đề xuất của Hiệp hội Ngân hàng Việt Nam (VNBA) về việc áp dụng lãi suất huy động tại tất cả kỳ hạn, kể cả các khoản khuyến mại cộng lãi suất tối đa là 9,5%/năm nhận được sự đồng thuận từ các tổ chức tín dụng, một số nhà băng đã điều chỉnh biểu lãi suất mới. Tuy nhiên, tính đến thời điểm 20/12 vẫn có một số ngân hàng niêm yết lãi suất huy động cao hơn 9,5%/năm.

|

|

SCB hiện vẫn áp dụng mức lãi suất tiền gửi 9,95%/năm đối với kỳ hạn 12 tháng, hình thức lĩnh lãi cuối kỳ. |

Điển hình, SCB hiện vẫn áp dụng mức lãi suất tiền gửi 9,95%/năm đối với kỳ hạn 12 tháng, hình thức lĩnh lãi cuối kỳ. Với các kỳ hạn 15 tháng, 18 tháng, 24 tháng và 36 tháng, lãi suất huy động của nhà băng này là 9,6%/năm.

NCB cũng giữ nguyên mức lãi suất huy động 9,9%/năm đối với các kỳ hạn từ 13 tháng trở lên đã công bố vào ngày 12/12. Với kỳ hạn 7-9 tháng, khách hàng của nhà băng này cũng đã được hưởng lãi suất 9,6%/năm.

Đáng chú ý, một ngân hàng có quy mô thuộc nhóm nửa trên của hệ thống là MSB cũng thông báo lãi suất lên tới 9,9%/năm đối với kỳ hạn 24 tháng, áp dụng cho sản phẩm tiền gửi lãi suất đặc biệt.

Trong khi đó, BaoViet Bank cũng đang niêm yết mức lãi suất huy động lên tới 9,8%/năm cho kỳ hạn 13 tháng. Với kỳ hạn ngắn 7 tháng, nhà băng này cũng áp dụng mức lãi lên tới 9,7%/năm.

Tương tự, PVcomBank vẫn đưa ra mức lãi suất lên tới 9,7%/năm với các kỳ hạn tiền gửi trực tuyến 18-24-36 tháng. Kienlongbank cũng đang áp dụng lãi suất 9,6%/năm với kỳ hạn tiết kiệm 13-15 tháng khi khách hàng gửi tiền trực tuyến.

Trước đó, khi trao đổi về việc lãi suất huy động tăng nhanh, các ngân hàng đã nêu một loạt các khó khăn, tồn tại. Đơn cử, một số ngân hàng quy mô vừa và nhỏ vẫn buộc phải tăng lãi suất lên mức cao hơn mặt bằng chung của thị trường để giữ chân khách hàng (do người dân có hiện tượng thiếu niềm tin vào ngân hàng thương mại cổ phần quy mô nhỏ nên có xu hướng gửi tiền đến các ngân hàng có vốn Nhà nước), chứ không hẳn gặp vấn đề thanh khoản.

Ngoài ra, áp lực thực hiện quy định về tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn ngày càng tăng (tỷ lệ này đã bị giảm từ 37% xuống 34% vào tháng 10/2022, theo lộ trình thì tháng 10/2023 sẽ tiếp tục giảm xuống 30%)…

Theo TS Nguyễn Hữu Huân, Trưởng Bộ môn Thị trường Tài chính - Khoa Ngân hàng, Đại học Kinh tế TP Hồ Chí Minh, các ngân hàng nhỏ không có lợi thế về hệ thống, tập khách hàng nên luôn phải đưa ra lãi suất cao hơn mặt bằng chung.

Do đó, việc các ngân hàng đồng thuận không đẩy lãi suất huy động vượt 9,5%/năm chỉ có thể triển khai đồng bộ trong thực tế với điều kiện Ngân hàng Nhà nước có biện pháp hỗ trợ thanh khoản cho các ngân hàng nhỏ, không chỉ trong ngắn hạn mà về lâu dài.

Nhà băng liên tục được "bơm" thanh khoản

Tại Hội nghị bàn thống nhất các giải pháp hỗ trợ doanh nghiệp phát triển sản xuất kinh doanh, Phó Thống đốc thường trực Đào Minh Tú đã đề nghị các ngân hàng tính toán, giảm lãi suất huy động, giảm lãi suất cho vay theo quy mô và tiềm lực để hỗ trợ doanh nghiệp và nền kinh tế.

|

|

Biểu lãi suất cao nhất các ngân hàng đang huy động. |

''Tinh thần là tiết giảm chi phí, giảm lãi suất hỗ trợ doanh nghiệp là chỉ đạo của Thủ tướng và Ngân hàng Nhà nước. Còn ngân hàng nào khó khăn không làm được thì báo cáo NHNN để chúng tôi có biện pháp hỗ trợ'', Phó Thống đốc nhấn mạnh.

Các biện pháp hỗ trợ ở đây, theo lãnh đạo Ngân hàng Nhà nước, là hỗ trợ thông qua các công cụ như thị trường mở (OMO), cho vay tái cấp vốn, giao dịch hoán đổi ngoại tệ (Swap).

Theo Phó Thống đốc, giảm lãi suất không thể để các ngân hàng rơi vào tình trạng suy yếu về mặt năng lực tài chính, nhưng ngược lại, không thể để lãi suất tăng đến mức gây ra những khó khăn cho doanh nghiệp và người dân… Giảm lãi suất quan trọng nhất là cắt giảm chi phí hoạt động và lợi nhuận và cổ đông cũng phải chia sẻ. Tránh việc ngân hàng báo lãi cao trong khi nền kinh tế gặp khó khăn.

Đồng thời, Ngân hàng Nhà nước cũng yêu cầu các ngân hàng từ 12/12 phải báo cáo hàng tuần về việc điều chỉnh lãi suất tiền gửi và cho vay.

Thực tế, kể từ khi cấp thêm hạn mức (room) tín dụng cho các ngân hàng thương mại, nhà điều hành liên tiếp hỗ trợ thanh khoản cho hệ thống ngân hàng. Tuần trước (từ 12-16/12), Ngân hàng Nhà nước bơm ròng 26.471 tỷ đồng, phần lớn là kỳ hạn dài thông qua nghiệp vụ thị trường mở, qua đó kéo lãi suất liên ngân hàng giảm mạnh.

Cụ thể, Ngân hàng Nhà nước chào thầu 28.000 tỷ đồng trên kênh cầm cố với kỳ hạn 14 ngày, lãi suất 6% và 12.000 tỷ đồng kỳ hạn 91 ngày với phương thức đấu thầu lãi suất. Theo đó, có 32.132 tỷ đồng trúng thầu ở cả hai kỳ hạn, trong khi có 45.660 tỷ đồng đáo hạn.

Đồng thời, Ngân hàng Nhà nước tiếp tục không chào thầu tín phiếu, nhưng có gần 40.000 tỷ đồng đáo hạn.

Với việc liên tục nhận được sự hỗ trợ, thanh khoản hệ thống bớt căng thẳng. Biểu hiện rõ nhất ở chỗ, lãi suất VND giảm qua tất cả các phiên đối với các kỳ hạn ngắn.

Cụ thể, chốt ngày 20/12, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm là 4,04%/năm (giảm 0,45 điểm phần trăm so với thời điểm cuối tuần trước); 1 tuần: 4,47%/năm (giảm 1,3 điểm phần trăm). Tuy nhiên, ở kỳ hạn 2 tuần vẫn ở mức 6,82%/năm (tăng 28 điểm phần trăm); 1 tháng: 8,5%/năm (tăng 0,71 điểm phần trăm).

Huyền Anh