Lãi suất không còn là vấn đề lớn, vì sao doanh nghiệp - ngân hàng vẫn khó 'gặp' nhau?

Lãi suất hiện nay đang ở mức thấp, không còn là vấn đề lớn với doanh nghiệp, nhưng câu chuyện đầu ra của doanh nghiệp, điều kiện tiếp cận vốn... vẫn còn là rào cản khiến doanh nghiệp và ngân hàng khó "gặp" nhau.

Theo phản ánh của nhiều doanh nghiệp, hiện lãi suất cho vay đã giảm đáng kể so với cùng kỳ năm ngoái, lãi suất cho vay ngoại tệ chỉ còn khoảng 4,4%/năm, lãi suất cho vay tiền đồng ngắn hạn khoảng 7%/năm và dài hạn khoảng 10%/năm.

Xu hướng giảm lãi suất tiếp tục chiếm ưu thế

Sau thời gian dài duy trì mức cao kỷ lục, lãi suất đã liên tục ghi nhận xu hướng giảm từ cuối quý I/2023 đến nay. Dù vậy, nền kinh tế vẫn chưa hết khó khăn, sức hấp thụ vốn của các doanh nghiệp vẫn kém khiến tăng trưởng tín dụng đến cuối tháng 9 mới đạt gần 7%, trong khi cùng kỳ năm ngoái là 10%.

Một số công ty phân tích thị trường nhận định Ngân hàng Nhà nước (NHNN) có thể sẽ tiếp tục giảm lãi suất điều hành thêm 0,5% vào quý cuối cùng của năm 2023 để hỗ trợ cho nền kinh tế bước vào năm 2024.

Với diễn biến hiện tại, Phó Thống đốc Đào Minh Tú cho biết điều hành lãi suất thời gian tới sẽ theo hướng ổn định, hạ thêm nữa khi có điều kiện, kể cả lãi suất điều hành cũng có thể giảm thêm nếu điều kiện phù hợp.

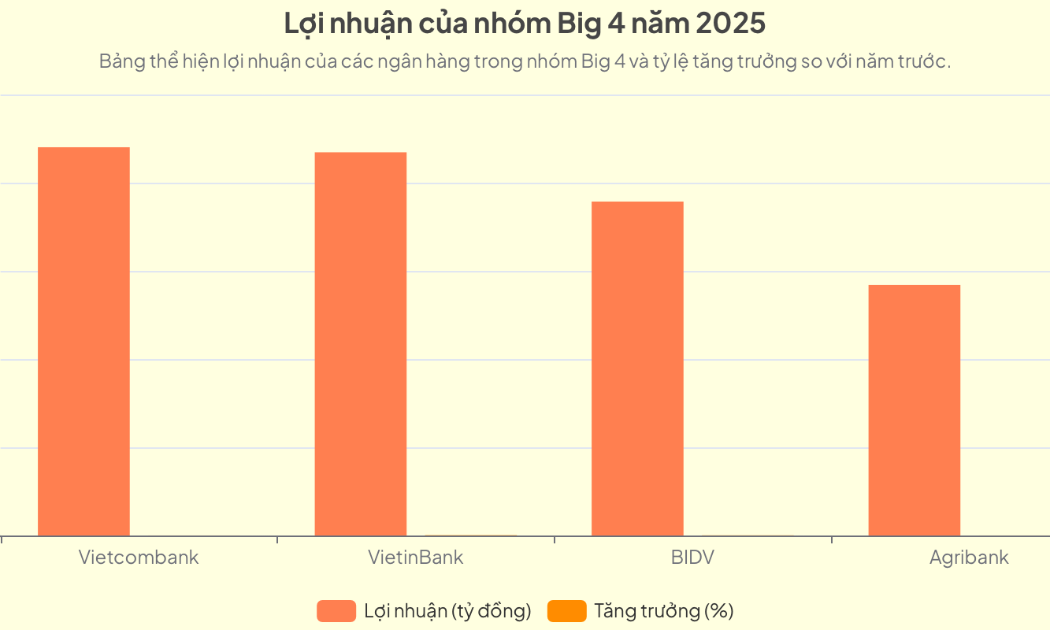

Còn tại thời điểm hiện nay, nhiều ý kiến cho rằng giảm lãi suất huy động có thể sẽ tập trung hơn ở nhóm "Big 4". Dòng vốn của các ngân hàng lớn này dồi dào, trong khi các ngân hàng khác vẫn sẽ giảm lãi suất nhưng thận trọng hơn để giữ chân khách hàng.

Thực tế, ngày 20/10 vừa qua Vietcombank điều chỉnh giảm lãi suất 0,2 điểm phần trăm với tất cả kỳ hạn tiền gửi từ 1 tháng trở lên. Đây là mức lãi suất huy động thấp nhất của Vietcombank trong nhiều năm qua, kể cả giai đoạn Covid-19.

Hiện, khoản tiền gửi thấp nhất của nhà băng này là 2,8%/năm cho kỳ hạn 1 tháng và mức cao nhất chỉ còn 5,1% áp dụng cho khoản tiền gửi 12 tháng dù gửi tại quầy hay trực tuyến.

Đây là lần thứ hai chỉ trong tháng 10, Vietcombank giảm lãi suất tiết kiệm. So với đầu năm, lãi suất tiết kiệm tại Vietcombank đã giảm trên 2% tại tất cả kỳ hạn.

Lãnh đạo một ngân hàng quốc doanh dự báo lãi suất tiết kiệm vẫn có thể giảm nhẹ, song tốc độ điều chỉnh chậm lại đáng kể so với giai đoạn trước. Thay vì điều chỉnh nhanh và mạnh, lãi suất đã về vùng ổn định và duy trì đến hết quý I/2024.

Hiện, lãi suất duy trì ở vùng thấp và dư địa giảm, theo vị này, cũng không còn nhiều xét trong mối tương quan với các chỉ số vĩ mô như lạm phát, tỷ giá. Các khoản tiền gửi lãi suất cao đáo hạn tới đầu năm sau là cơ hội tốt để ngành ngân hàng giảm thêm nữa lãi suất cho vay.

Ngân hàng làm gì để giải quyết “tâm tư” của doanh nghiệp?

Trong bối cảnh hiện nay, nhiều doanh nghiệp cho rằng lãi suất không còn là vấn đề lớn với doanh nghiệp. Tuy nhiên, doanh nghiệp vẫn còn những "tâm tư", đó là mặt bằng lãi suất thấp cần được duy trì ổn định lâu dài, đồng thời các cơ quan ban ngành có thêm biện pháp tháo gỡ khó khăn cho doanh nghiệp trong xúc tiến thương mại, hỗ trợ đầu ra, hỗ trợ vướng mắc pháp lý…

Bà Huỳnh Thị Ngọc Trâm, Giám đốc Công ty TNHH JFT Việt Nam, chuyên sản xuất và cung ứng hoa cho thị trường Nhật Bản cho biết trong bối cảnh kinh tế khó khăn, khả năng tài chính, khả năng trả nợ của doanh nghiệp thấp, và với các doanh nghiệp sản xuất hoa công nghệ cao, giá trị tài sản trên đất rất lớn (nhà kính).

“Vì vậy, chúng tôi mong muốn ngân hàng có cơ chế để doanh nghiệp có thể sử dụng tài sản trên đất làm tài sản thế chấp để tăng khả năng tiếp cận vốn”, bà Trâm cho hay.

Bên cạnh đó, doanh nghiệp kỳ vọng Luật Đất đai sửa đổi sẽ sớm gỡ khó cho doanh nghiệp và ngân hàng về vấn đề này.

Một số chuyên gia cũng cho rằng giảm lãi suất là cần thiết và thể hiện quyết tâm của ngành ngân hàng nhằm hỗ trợ nền kinh tế, nhưng nút thắt lớn hơn cần giải quyết đó là doanh nghiệp không vay được vốn. Nhiều doanh nghiệp không đủ điều kiện, không chứng minh được tài sản đảm bảo.

Liên quan đến câu chuyện tiếp cận vốn của doanh nghiệp, Phó Thống đốc Đào Minh Tú khẳng định, cung ứng vốn cho nền kinh tế là vấn đề lớn, luôn được NHNN chú trọng. Từ đầu năm đến nay, trong điều kiện nền kinh tế hết sức khó khăn, NHNN đã đảm bảo được ổn định kinh tế vĩ mô, tạo niềm tin cho doanh nghiệp; đảm bảo duy trì thanh khoản dồi dào cho hệ thống ngân hàng; nhiều lần hạ lãi suất điều hành; hoàn thiện hành lang pháp lý, cho phép ngân hàng cho vay online, cho phép doanh nghiệp được vay ngân hàng này để trả nợ ngân hàng khác…

Đến thời điểm cuối tháng 9, tín dụng chỉ tăng trưởng 7%, thấp hơn mức 10% cùng kỳ năm ngoái. Tuy nhiên, nguyên nhân chính là do sức hấp thụ vốn của nền kinh tế kém, nhiều doanh nghiệp phản ánh lãi suất rẻ nữa cũng không vay vì vay không để làm gì.

“Chuyện doanh nghiệp than thở thiếu vốn, ngân hàng lại kêu ca ế vốn phải "đỏ mắt tìm doanh nghiệp" không phải là chuyện mới. Giải quyết tình trạng này không phải bằng vấn đề cơ chế, mà là bài toán của thị trường. Ngân hàng thắt điều kiện vay quá chặt, doanh nghiệp không thể tiếp cận vốn thì buộc phải xem xét, song nếu ngân hàng cho vay ào ào, cho vay dễ dãi cũng sẽ nảy sinh ra nhiều hệ lụy. Việc một số ngân hàng bị rơi vào tình trạng giám sát đặc biệt thời gian qua chính là bài học cho thấy luôn phải nâng cao công tác quản trị rủi ro trong quá trình cho vay”, Phó Thống đốc khẳng định.

Lãnh đạo NHNN cho biết đã nhận diện đầy đủ những khó khăn về tiếp cận vốn hiện nay của các doanh nghiệp và sẽ chỉ đạo các ngân hàng thương mại mạnh dạn hơn, cùng doanh nghiệp tháo gỡ, giải quyết các vấn đề về an toàn vốn. Tất nhiên, an toàn vốn vẫn là vấn đề các ngân hàng cần đảm bảo, nhưng mạnh dạn để hai bên được chia sẻ thông tin hỗ trợ nhau, trong vấn đề xử lý tài sản đảm bảo, mạnh dạn cho vay tín chấp, hay theo dõi được dòng tiền, để giảm bớt thủ tục sử dụng tài sản đảm bảo bằng bất động sản như hiện nay.

Huyền Anh

Doanh thu CC1 vượt 11.600 tỷ đồng, tăng 21% so với năm trước, thiết lập kỷ lục mới

Bán vàng đắt thêm 760 triệu/kg, đại gia khoáng sản báo lãi tăng hơn 60%

Chi phí lãi vay của Hoà Phát cao kỷ lục

Giá nhà quá cao, doanh nghiệp địa ốc ôm núi tồn kho

Tay to vẫn rót tiền mạnh cho nhà đất vùng lõi bất chấp giá ‘đỉnh nóc’, thanh khoản ì ạch

Chưa thể ngăn dòng tiền lướt sóng bất động sản ‘cuồn cuộn chảy’

Nghịch lý tại Nam Long: Tồn kho giảm nhưng doanh thu, lợi nhuận đi lùi

Chi tiết về 'mục tiêu thế kỷ' tái thiết đô thị Hà Nội, đưa thu nhập bình quân lên 100 nghìn USD/năm

Quy hoạch tổng thể – Tầm nhìn phát triển đột phá đến năm 2065, tầm nhìn 2100.

Đừng bỏ lỡ

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

Trong bối cảnh sản xuất nông nghiệp còn manh mún, đầu ra thiếu ổn định, nhiều HTX nông nghiệp trên địa bàn tỉnh Cao Bằng đang từng bước khẳng định vai trò “bà đỡ” cho nông sản địa phương.