Kết thúc quý II/2024, cùng với sự tăng trưởng của lợi nhuận, một chỉ tiêu khác cũng "âm thầm" tăng trên bảng cân đối kế toán tại các ngân hàng, đó là lãi và phí dự thu. Theo quy định, các ngân hàng chỉ được hạch toán số lãi phải thu phát sinh trong kỳ vào thu nhập đối với các khoản nợ đủ tiêu chuẩn không phải trích dự phòng rủi ro, tức là nợ nhóm 1.

Tăng khoản lãi... trong tương lai

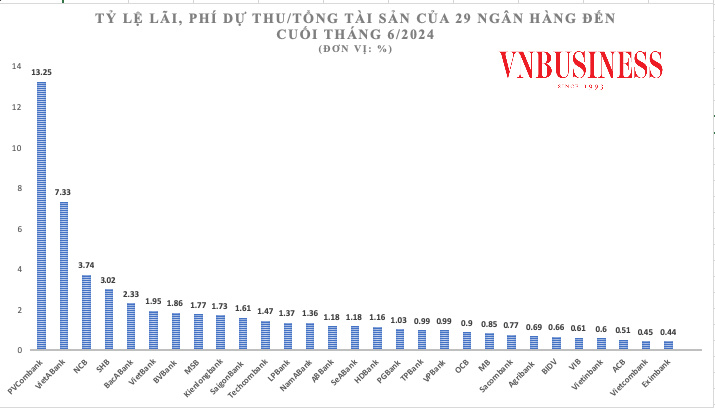

Thống kê từ số liệu báo cáo tài chính quý II/2024 của 29 ngân hàng cho thấy, lãi và phí dự thu của tăng mạnh trong 6 tháng đầu năm, lên mức hơn 199,8 nghìn tỷ đồng, tăng 6,7% so với đầu năm. Trong đó, có tới 19/29 nhà băng trong nhóm khảo sát của VnBusiness ghi nhận khoản mục này tăng.

Đơn cử, tại NamABank, tính đến cuối tháng 6, lãi và phí dự thu tăng gần 50% so với đầu năm lên tới 1.028 tỷ đồng. Lãi, phí dự thu trong 6 tháng đầu năm chiếm tới 24% tổng thu nhập hoạt động của ngân hàng.

|

Hay tại Techcombank, lãi và phí dự thu cũng tăng thêm 3.714 tỷ đồng sau 6 tháng, tương đương mức tăng 38,4%. Con số này tại ABBank là 23,4%, tại LPBank là 20,7%, tại Eximbank là 15,8%,…

Một ngân hàng có quy mô tín dụng cũng như tổng tài sản chỉ ở tầm nhỏ như PVCombank cũng ghi nhận lãi dự thu tính đến đến cuối tháng 6 đạt 28.933 tỷ đồng, tăng 8,7% so với đầu năm. Đây cũng là ngân hàng có quy mô lãi, phí dự thu lớn nhất trong nhóm khảo sát, vượt qua cả các “ông lớn” ngân hàng quốc doanh.

Tỷ lệ lãi, phí dự thu/tổng tài sản của PVCombank lên tới 13,25%, trong khi tỷ trọng phổ biến của các thành viên trong hệ thống chỉ trên dưới 1% như: VietBank là 1,95%; BVBank: 1,86%; MSB: 1,77%; Kienlongbank: 1,73%; SaigonBank: 1,61%; Techcombank: 1,47%, LPBank: 1,37%; NamABank: 1,36%; ABBank: 1,18%; SeABank: 1,18%; HDBank: 1,16%; PGBank: 1,03%; TPBank: 0,99%; VPBank: 0,99%; OCB: 0,90%; MB: 0,85%; Sacombank: 0,77%; Agribank: 0,69%; BIDV: 0,66%; VIB: 0,61%; VietinBank: 0,60%; ACB: 0,51%; Vietcombank: 0,45%; Eximbank: 0,44%.

Tăng trưởng lãi dự thu đi cùng với tăng trưởng tín dụng là một trong những biến chuyển bình thường, tuy nhiên khi cho vay tăng nhưng lãi dự thu lại giảm cho thấy nỗ lực của ngân hàng trong quá trình kiểm soát chất lượng tăng trưởng và xử lý các khoản phải thu có vấn đề đang cho kết quả tích cực.

Ngược lại, khi tỷ lệ lãi dự thu quá lớn, hoặc tăng quá nhanh so với tăng trưởng tín dụng và đặc biệt là "cô đặc" lâu dài, thì dễ trở thành một dấu hiệu cảnh báo về chất lượng tài sản, nợ xấu tiềm ẩn cũng như độ an toàn hệ thống.

TS Nguyễn Trí Hiếu, chuyên gia tài chính – ngân hàng cho biết, lãi dự thu là khoản lãi dự kiến sẽ thu được trong tương lai và là một phương thức hạch toán trong bảng cân đối kế toán của ngân hàng. Tuy nhiên, nếu lãi dự thu không thể thu hồi trong thời gian dài có thể do nợ xấu hoặc bên phải trả mất khả năng thanh toán thì sẽ có những rủi ro nhất định. Con số lãi dự thu càng lớn, khả năng tác động đến lợi nhuận của ngân hàng càng cao.

Cẩn trọng "con dao hai lưỡi"

Theo quy định, tất cả những khoản dư nợ nhóm 1 là nợ đủ chuẩn và có khả năng trả được cả gốc và lãi nên phần lãi suất của khách hàng chưa thu sẽ được ghi nhận vào dự thu và được ghi nhận vào thu nhập của tổ chức tín dụng và không phải trích dự phòng rủi ro.

Tuy nhiên, trong một số trường hợp, lãi dự thu không đơn thuần là các khoản lãi ngân hàng dự tính thu được trong tương lai mà chính là nợ xấu tiềm ẩn khi các khoản nợ đến kỳ hạn trả lãi nhưng doanh nghiệp chưa trả được và xin cơ cấu lại khoản lãi thì phải xem xét chuyển nhóm, đồng thời loại khỏi lãi dự thu.

Trong trường hợp ngân hàng vẫn không thực hiện chuyển nhóm nợ đối với những khoản thu quá hạn, không thoái lãi dự thu đối với các trường hợp khó có khả năng thu hồi sẽ làm tăng lãi ảo, đồng thời, con số nợ xấu không được thể hiện một cách chính xác, cụ thể trên báo cáo tài chính.

Nêu quan điểm về lãi dự thu, một chuyên gia cho rằng, các doanh nghiệp đang gặp khó khăn do dịch bệnh và tác động của nền kinh tế nên các ngân hàng chắc chắn sẽ chịu ảnh hưởng trực tiếp, nhưng có độ trễ nhất định. Do đó, nguồn lãi dự thu từ trước khi dịch bệnh sẽ rất khó khăn để thu hồi, đặc biệt những khoản hạch toán dự thu của các năm trước đã quyết toán rồi đến nay vẫn chưa thu được, nhất là những khoản trung, dài hạn.

Vì thế, cần có cái nhìn khách quan chia sẻ với tổ chức tín dụng trong bối cảnh cũng là doanh nghiệp và gặp những khó khăn mà vẫn cố gắng hỗ trợ ngược trở lại doanh nghiệp.

Một chuyên gia đánh giá, lãi dự thu là "con dao hai lưỡi", sẽ rất tốt nếu thu được hết nợ và ngược lại nếu không thu được do khoản vay chuyển nợ xấu.

Việc phòng chống rủi ro liên quan đến vấn đề này chủ yếu phụ thuộc vào doanh nghiệp, do đó, tổ chức tín dụng cần theo dõi chặt chẽ “sức khoẻ” doanh nghiệp; đồng hành, sát sao cùng doanh nghiệp trên cơ sở chia sẻ về lãi suất, phí, cơ cấu nợ; cùng bàn bạc với doanh nghiệp về kế hoạch kinh doanh…

Huyền Anh