Báo cáo tài chính quý I/2024 cho thấy nhiều “ông lớn” ngành bán lẻ như Tập đoàn Masan (MSN), CTCP Bán lẻ Kỹ thuật số FPT (FPT Retail, mã: FRT), CTCP Đầu tư Thế Giới Di Động (MWG) đều có doanh thu tăng trưởng đáng kể, đạt mức lợi nhuận cao nhất trong vòng 6 quý gần đây.

“Ông lớn” đồng loạt báo lãi

Điển hình, FPT Retail vừa công bố báo cáo tài chính quý I/2024 với doanh thu hợp nhất 9.042 tỷ đồng, tăng 17% so với cùng kỳ năm 2023 với nguồn thu chủ yếu từ chuỗi nhà thuốc Long Châu hơn 5.530 tỷ đồng, chiếm tới 61% tổng doanh thu.

Theo đó, FPT Retail đã có lãi hợp nhất trở lại khi ghi nhận lợi nhuận trước thuế quý đầu năm 2024 khoảng 89 tỷ đồng, trong khi quý IV/2023 lỗ hơn 97 tỷ đồng. Năm 2024, FPT Retail đặt mục tiêu doanh thu 37.300 tỷ đồng, tăng 17% so với năm trước và lãi trước thuế 125 tỷ đồng.

|

|

Loạt "ông lớn" ngành bán lẻ báo lãi tăng trưởng 3 tháng đầu năm. (Hình minh hoạ) |

Tương tự, CTCP Đầu tư Thế Giới Di Động công bố báo cáo tài chính hợp nhất quý I/2024 với doanh thu thuần đạt 31.486 tỷ đồng, tăng hơn 16% so với cùng kỳ năm ngoái.

Sau khi trừ đi các khoản chi phí phát sinh, Thế Giới Di Động ghi nhận mức lãi ròng 902 tỷ đồng, tăng gấp 43 lần so với cùng kỳ năm 2023. Đây cũng là mức lợi nhuận theo quý cao nhất trong vòng 6 quý trở lại đây của nhà bán lẻ này.

Như vậy, sau quý đầu năm, Thế Giới Di Động đã hoàn thành 25% mục tiêu doanh thu và 37,5% mục tiêu lợi nhuận cả năm.

Trong khi đó, Tập đoàn Masan báo cáo doanh thu hợp nhất tăng trưởng nhẹ, ở mức 18.855 tỷ đồng. Lợi nhuận thuần sau phân bổ cho cổ đông thiểu số tăng gấp đôi so với quý IV/2023. Đáng chú ý, Techcombank - công ty liên kết của Masan, cũng đóng góp khoản thu 1.229 tỷ đồng vào doanh thu thuần của tập đoàn trong 3 tháng đầu năm.

CTCP Vàng bạc Đá quý PNJ (PNJ) cũng đã công bố kết quả kinh doanh quý I/2024 với doanh thu đạt 12.600 tỷ đồng, tăng 29% so với cùng kỳ năm trước. Tuy nhiên, biên lợi nhuận gộp của PNJ giảm từ 19,4% trong quý I/2023 xuống 17,1% trong quý I/2024 do giá nguyên vật liệu vàng tăng cao. Biên lợi nhuận gộp mảng bán lẻ cũng giảm nhẹ do chi phí nguyên liệu vàng tăng.

Ngược thời gian, trong năm 2023, kinh tế có những bước giảm tốc, dẫn đến thu nhập và nhu cầu chi tiêu của người tiêu dùng bị ảnh hưởng. Đặc biệt, với các doanh nghiệp bán lẻ niêm yết, chủ yếu phân phối các sản phẩm thuộc nhóm công nghệ thông tin và truyền thông (ICT) và tiêu dùng không thiết yếu, sự ảnh hưởng càng được thể hiện rõ. Thị trường thu hẹp và người tiêu dùng có xu hướng chi tiêu tiết kiệm, sự cạnh tranh tăng lên và có xu hướng cạnh tranh về giá, khiến biên lợi nhuận sụt giảm.

Xu hướng cắt giảm chi phí thể hiện qua việc đóng cửa các cửa hàng hoạt động không hiệu quả của các chuỗi bán lẻ lớn đã diễn ra trong năm qua. Việc thu hẹp về quy mô để tối ưu chi phí là xu hướng tất yếu trong bối cảnh thị trường cạnh tranh khốc liệt và sức mua giảm. Một số chuỗi bán lẻ đa ngành, có hệ thống bán lẻ các mặt hàng thiết yếu như thực phẩm, dược phẩm có biên lợi nhuận giảm ít hơn, nhưng do sức mua giảm nên sự mở rộng chuỗi bán lẻ mặt hàng thiết yếu chậm lại so với giai đoạn trước đó.

Cổ phiếu "hừng hực khí thế"

Những tháng đầu năm 2024, kinh tế phục hồi, thị trường bán lẻ có một số dấu hiệu tích cực, biên lợi nhuận của nhiều doanh nghiệp được cải thiện.

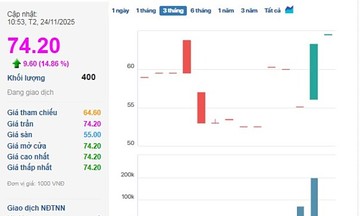

Trên thị trường, dù không có nhiều lựa chọn nhưng đa số các cổ phiếu tiêu biểu nhóm bán lẻ đều đang gây ấn tượng mạnh. FRTđang trên vùng giá cao nhất mọi thời đại, trong khi PNJ cũng chỉ cách đỉnh đôi chút. Cổ phiếu MWG dù còn xa đỉnh lịch sử nhưng cũng đã hồi phục mạnh thời gian qua lên vùng giá cao nhất 19 tháng. Cổ phiếu MSN đã thiết lập nền giá cao hơn vùng tích lũy cuối năm 2023.

Theo giới phân tích, ngành bán lẻ là một những nhóm ngành hưởng lợi từ nền tảng vĩ mô cải thiện, và triển vọng kinh doanh hấp dẫn. Kết quả kinh doanh quý I vừa qua phần nào đã cho thấy điều này. Do đó, cổ phiếu nhóm ngành bán lẻ được dòng tiền kỳ vọng nhiều.

Thực tế, MWG đang hấp dẫn khối ngoại trở lại và gần "kín room" nhờ triển vọng phục hồi lợi nhuận, kỳ vọng Bách Hóa Xanh sớm có lãi bên cạnh việc mở rộng chuỗi An Khang và Era Blue.

Tương tự, FRT cũng đang được giới đầu tư đặt kỳ vọng lớn vào "ngôi sao" Long Châu khi chuỗi nhà thuốc lớn nhất Việt Nam đã hòa vốn và có lãi. Còn với PNJ, nhà bán lẻ trang sức này được dự báo sẽ tiếp tục mở rộng thị phần trong bối cảnh các cửa hàng không có thương hiệu đang gặp khó khăn do nhu cầu yếu bên cạnh việc hưởng lợi đôi chút từ giá vàng.

Về triển vọng ngành bán lẻ, VDSC dự báo doanh số năm 2024 của ngành sẽ tích cực hơn so với kết quả ảm đạm của năm 2023, dựa trên sự phục hồi kinh tế. Niềm tin của người tiêu dùng và sức mua sẽ phục hồi vào năm 2024, đến từ tác động của cả chính sách tài chính và tiền tệ mở rộng được thực hiện trong giai đoạn 2023-2024 và lực đẩy từ sự phục hồi kinh tế toàn cầu.

Với mảng ICT/CE (điện tử tiêu dùng), trong năm 2024, mức tiêu thụ các sản phẩm được dự báo sẽ tăng trở lại sau khi trải qua đợt sụt giảm mạnh vào năm 2023. Mặc dù được hưởng lợi từ mức nền cơ sở thấp vào năm 2023, VDSC dự phóng tăng trưởng doanh số bán hàng sẽ ở mức một con số do thị trường bão hòa, chủ yếu được hỗ trợ bởi xu hướng cao cấp hóa.

Với mảng tạp hóa, VDSC cho rằng doanh số bán hàng sẽ được thúc đẩy nhờ chiến lược mở rộng có lợi nhuận và sự chuyển đổi thói quen mua sắm từ kênh truyền thống sang kênh hiện đại. Thói quen mua sắm tạp hóa của người tiêu dùng Việt Nam đã được định hình lại trong giai đoạn 2019-2021 do đại dịch Covid-19. Người tiêu dùng dần thích nghi với việc mua hàng qua các kênh bán lẻ trực tuyến và hiện đại.

Các nhà bán lẻ tạp hóa hiện đại đã cơ cấu lại mô hình vận hành cửa hàng để nắm bắt xu hướng này trong giai đoạn 2021-2023, tìm ra mô hình hoạt động hiệu quả cho chuỗi bán lẻ của mình trong năm 2023, kế tiếp sẽ bước vào giai đoạn mở rộng và có lãi kể từ năm 2024.

Hải Giang