Khảo sát mới đây tại các cơ sở lưu trú du lịch ở Tp.HCM cho thấy do ảnh hưởng của dịch Covid-19 nên tổng doanh thu hiện giảm đến 60-70% so với cùng kỳ năm 2019 (bao gồm doanh thu bán phòng, doanh thu nhà hàng và doanh thu dịch vụ khác).

Tránh vào nhóm nợ xấu

Vì nguồn vốn có hạn, nhiều doanh nghiệp (DN) du lịch ở Tp.HCM hiện nay không đủ chi phí để vận hành bộ máy hoạt động kinh doanh (hàng loạt công ty buộc phải thực hiện các chính sách cắt giảm nhân sự, điều chỉnh mức lương đối với nhân viên). Nhân sự ở các cơ sở lưu trú du lịch tại Tp.HCM đã giảm 30% so với thời điểm chưa có dịch bệnh.

|

|

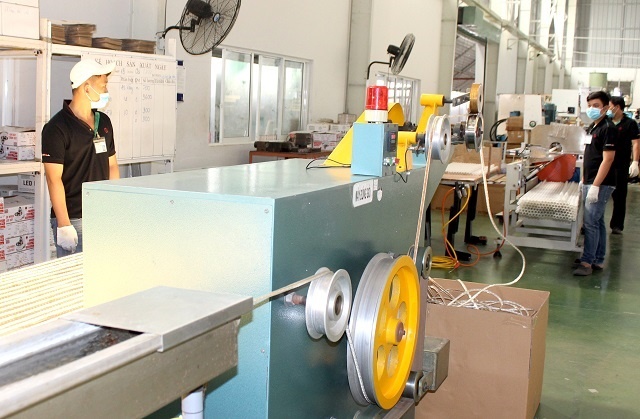

Những DN thuộc chuỗi cung ứng cần được bơm vốn trong lúc khó khăn này |

Trong khi đó, theo dự báo, nếu như dịch bệnh được kiểm soát tốt trong tháng 3/2020 thì du lịch nội địa có thể hồi phục ngay khi vào mùa, mà cao điểm là từ cuối tháng 5. Với thị trường du lịch quốc tế phải mất 3 - 6 tháng mới hồi phục, nếu khai thác thị trường mới phải mất 3 năm.

Để hỗ trợ các DN du lịch - một trong những lĩnh vực chịu tác động nặng nề nhất từ dịch Covid-19 trong lúc này, Sở Du lịch Tp.HCM đề xuất giãn thời gian trả nợ đến hạn cho DN và không để DN rơi vào nhóm nợ xấu. Công ty tài chính quốc tế (IFC)

Bên cạnh đó, có thể thực hiện cho vay với lãi suất ưu đãi, giảm lãi suất vay đối với các DN du lịch, khách sạn, vận chuyển, dịch vụ du lịch… (bao gồm cả giảm lãi suất đối với các khoản DN đã vay và giảm lãi suất đối với các khoản vay mới). Đồng thời, hỗ trợ DN bằng hình thức cho vay với lãi suất ưu đãi giảm từ 30% trở lên so với lãi suất cho vay theo quy định thông thường.

Ngoài ra, theo thông tin mới đưa ra từ Công ty tài chính quốc tế (IFC), một thành viên của Nhóm Ngân hàng Thế giới (WB), tổ chức tài chính này đã tăng hạn mức tài trợ thương mại cho các ngân hàng đối tác tại Việt Nam như một sáng kiến ứng phó nhanh để đón đầu những khó khăn về tài trợ thương mại mà các DN Việt Nam có thể gặp phải bởi dịch Covid-19.

Sáng kiến này được cho là hưởng ứng yêu cầu hỗ trợ DN trong nước của Ngân hàng Nhà nước Việt Nam đối với các ngân hàng thương mại khi các DN có thể bị ảnh hưởng bởi dịch Covid-19, đặc biệt là những DN thuộc chuỗi cung ứng và thương mại.

Để giúp chủ động ứng phó với tình hình dịch bệnh, IFC cho biết đã hỗ trợ DN bằng việc gia tăng hạn mức tài trợ thương mại cho 4 ngân hàng thương mại ở Việt Nam là đối tác của tổ chức này, với tổng hạn mức mới là 294 triệu USD. Điều đó sẽ cho phép các ngân hàng nâng cao năng lực đảm bảo rủi ro thanh toán trong tài trợ thương mại cho các công ty trong nước, chủ yếu là DN nhỏ và vừa.

Tăng tài trợ thương mại

Ông Hàn Ngọc Vũ, Tổng giám đốc một ngân hàng thương mại cổ phần, bày tỏ phía ngân hàng hoan nghênh sáng kiến kịp thời và có ý nghĩa của IFC nhằm giúp chủ động đối phó với những khó khăn về thanh khoản cũng như xu hướng giảm thiểu rủi ro thường thấy trong giai đoạn đầy thử thách như bây giờ.

Theo ông Vũ, điều này sẽ giúp các ngân hàng trong nước tăng tài trợ thương mại một cách đáng kể cho nhiều công ty xuất nhập khẩu, trong đó có những công ty gặp khó khăn về tín dụng và phải dựa vào các khoản tài trợ của ngân hàng để bảo đảm dòng tiền và mua nguyên liệu đầu vào.

Còn theo ông Mehmet Mumcuoglu, Giám đốc Khối Định chế Tài chính IFC khu vực Đông Á và Thái Bình Dương, quyết định tăng hạn mức tài trợ thương mại là nỗ lực nhằm bảo đảm duy trì thương mại trong giai đoạn đầy thách thức này. Hạn mức tài trợ thương mại tăng lên sẽ giúp giảm thiểu rủi ro tài trợ thương mại, nhờ đó giảm nhẹ tác động của Covid-19 đối với nền kinh tế Việt Nam và khu vực tư nhân.

Trên thực tế, với các DN vừa và nhỏ vốn dĩ đang gặp nhiều khó khăn trong lúc này, việc được bơm vốn đúng lúc cần và không vướng víu nhiều rào cản là điều mà họ luôn mong đợi.

Như chia sẻ của ông Nguyễn Mạnh Hùng, Chủ tịch HĐQT kiêm Giám đốc điều hành Tập đoàn Nafoods Group, các DN vừa và nhỏ trong chuỗi cung ứng đôi lúc không có được hỗ trợ vốn đúng thời điểm để mua các nguyên liệu chính cho tăng trưởng cây trồng.

“Nhiều DN vừa và nhỏ trong ngành hàng nông nghiệp tại Việt Nam đang gặp các vấn đề về tài chính do những khó khăn khi vay vốn của ngân hàng, như không đủ tài sản đảm bảo, các tiêu chí sàng lọc khách hàng DN chặt chẽ và thiếu kiến thức tài chính”, ông Hùng lưu ý.

Còn theo ông Nguyễn Chí Long, Tổng giám đốc CTCP Đầu tư Long Huệ: Trước đây, các DN vừa và nhỏ như công ty này khó tiếp cận được nguồn vốn đầy đủ từ các ngân hàng do yêu cầu tài sản đảm bảo.

Còn gần đây, sau khi được bơm vốn từ một nền tảng hỗ trợ tài chính chuỗi cung ứng và dành cho DN vừa và nhỏ, ông Long cho biết công ty đã có thể tăng dòng tiền cho các chi phí hoạt động và mở rộng hoạt động kinh doanh. Nhờ hỗ trợ vốn kịp thời đã giúp công ty thu hoạch nông sản và cung cấp cho đối tác, cũng như chủ động hơn về dòng tiền phục vụ mở rộng sản xuất.

Thế Vinh