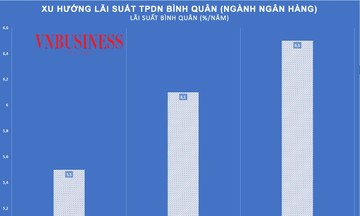

Thống kê mới đây nhất của SSI Research, thị trường trái phiếu doanh nghiệp năm 2019 phát triển rất mạnh với 250.000 tỷ đồng. Trong đó, trái phiếu doanh nghiệp BĐS đứng thứ hai (sau trái phiếu ngân hàng). Đặc biệt, trái phiếu BĐS thường có kỳ hạn bình quân 3,7 năm và có cam kết lợi suất rất cao, 12 - 14,5%/năm, cá biệt đến 20%/năm.

Tiềm ẩn rủi ro

Với số tiền dành dụm được sau 5 năm đi làm, chị Dương Thu Ngân (phường Quan Hoa, quận Cầu Giấy, Hà Nội) tính đi gửi tiết kiệm, nhưng một người bạn khuyên nên mua trái phiếu doanh nghiệp BĐS vì lãi suất cao hơn gửi tiết kiệm ngân hàng.

Cụ thể, trái phiếu của Công ty phát triển Golf Thiên Đường lãi suất 11,50% kỳ hạn bình quân 10 năm. Công ty City Garden, lãi suất 13,30%, kỳ hạn 2 năm. Công ty Apec Land Huế, lãi suất 12%, kỳ hạn 2 năm. Công ty TNR Holdings, lãi suất 10,9%, kỳ hạn 3 năm. Công ty đầu tư địa ốc Phú Hưng, lãi suất 12%, kỳ hạn 4 năm…

Tuy nhiên, một người bạn thân khác của chị Ngân đang làm tại một ngân hàng lớn thì khuyên chị không nên mua vì rủi ro không lường được. Những trái phiếu bình quân kỳ hạn 2-3 năm thì lãi cao, những trái phiếu còn kỳ hạn ngắn thì lãi suất thấp. Hơn nữa, theo bạn chị Ngân, nếu mua trái phiếu kỳ hạn dài 2-3 năm, chưa đến ngày đáo hạn, mà khi đó mình cần tiền cũng rất khó bán, chỉ có mong chờ ngân hàng tìm khách hàng bán hộ, lúc đó đương nhiên giá sẽ không được như kỳ vọng.

Hơn nữa, mua trái phiếu không có tài sản bảo đảm nên nếu doanh nghiệp xảy ra vỡ nợ thì khách hàng chịu thiệt.

Số liệu công bố từ báo cáo phân tích mới nhất của SSI, cho thấy tổng lượng phát hành trái phiếu doanh nghiệp trong tháng 1/2020 là 13.374 tỷ đồng, trong đó nhóm các doanh nghiệp BĐS phát hành 7.364 tỷ đồng, tương đương 55% tổng lượng phát hành trên thị trường.

Trước diễn biến tăng trưởng được xem là bất thường của hoạt động phát hành trái phiếu, mới đây, Bộ Tài chính đã tổ chức lấy ý kiến dự thảo Nghị định sửa đổi Nghị định 163/2018. Trong đó, Bộ Tài chính đề xuất doanh nghiệp phải bảo đảm dư nợ trái phiếu phát hành riêng lẻ không quá 3 lần vốn chủ sở hữu. Ngoài ra, Bộ Tài chính cũng đưa ra dự thảo quy định khống chế về thời gian giữa các đợt phát hành và lãi suất phát hành trái phiếu.

Việc làm này nhằm giám sát chặt chẽ hơn hoạt động phát hành trái phiếu của các doanh nghiệp, đặc biệt là khối doanh nghiệp BĐS và tài chính - ngân hàng.

Nếu như cuối năm 2018, nhà đầu tư cá nhân mua 6,9% khối lượng trái phiếu trên thị trường sơ cấp, thì đến cuối tháng 11/2019, tỷ lệ này là 9,14%. Bộ Tài chính thừa nhận, qua kiểm tra, có hiện tượng doanh nghiệp chia nhỏ thành nhiều đợt phát hành và nhiều mã trái phiếu để đáp ứng số lượng 100 nhà đầu tư.

Sự sôi động của thị trường trái phiếu doanh nghiệp một mặt đã giúp nhiều doanh nghiệp giải quyết được bài toán huy động vốn, nhưng ở mặt khác, việc nhiều doanh nghiệp ồ ạt phát hành trái phiếu cũng làm dấy lên lo ngại về rủi ro cho các nhà đầu tư, đặc biệt là nhà đầu tư cá nhân.

|

|

Trái phiếu bất động sản càng cao rủi ro càng lớn (Ảnh: Internet) |

Thiếu cơ quan xếp hạng tín nhiệm

Đánh giá về mức lợi nhuận khủng của trái phiếu BĐS, Ts. Vũ Đình Ánh, chuyên gia kinh tế cho rằng, trước đây doanh nghiệp BĐS chỉ dựa vào tính dụng ngân hàng, gần đây ngân hàng siết lại tín dụng, họ tìm nguồn vốn khác đó là huy động trên sàn chứng khoán hoặc phát hành trái phiếu và các doanh nghiệp này duy trì lãi suất cao để tăng tính hấp dẫn.

Liên quan đến vấn đề doanh nghiệp BĐS lớn trả lãi suất thấp hơn doanh nghiệp BĐS quy mô nhỏ, Ts. Ánh cho rằng, ở Việt Nam chưa có xếp hạng tín nhiệm thì việc lãi suất cao hay thấp thông qua uy tín của các doanh nghiệp đó, nó được hình thành trong quá trình hoạt động của doanh nghiệp và được thị trường chấp nhận.Dự báo về rủi ro khi đầu tư trái phiếu, theo Ts. Nguyễn Trí Hiếu, chuyên gia tài chính – ngân hàng, nhà đầu tư cần cẩn trọng với những công ty BĐS đưa ra mức lãi suất trái phiếu cao gấp đôi lãi suất ngân hàng bình thường. Bởi lãi suất càng cao sẽ đi đôi với những rủi ro càng cao. Đối với những công ty không có báo cáo tài chính hay những công ty có tuổi đời chưa lâu, để thu hút đầu tư họ sẽ càng trả lãi suất cao.

| Vấn đề quan trọng nhất của trái phiếu đó là thiếu cơ quan xếp hạng tín nhiệm, nên thị trường không có cơ sở hay căn cứ để đặt niềm tin vào trái phiếu này hay trái phiếu khác. |

“Trong trường hợp các doanh nghiệp không thể trả lãi hoặc gốc cho nhà đầu tư thì chắc chắn thiệt hại đầu tiên sẽ thuộc về người mua trái phiếu”, Ts. Nguyễn Trí Hiếu nhấn mạnh.

Còn Ts. Ánh thì cho rằng, khi doanh nghiệp gặp khó khăn hay phá sản, trong trật tự ưu tiên giải quyết thủ tục phá sản thì trái phiếu bao giờ cũng được ưu tiên hơn cổ phiếu. Nên xét về mặt rủi ro tài chính thì trái phiếu được ưu tiên nhiều hơn.

Vấn đề quan trọng nhất của trái phiếu đó là thiếu cơ quan xếp hạng tín nhiệm, nên thị trường không có sơ sở hay căn cứ để đặt niềm tin vào trái phiếu này hay trái phiếu khác.

Ts. Nguyễn Trí Hiếu chia sẻ, ở Mỹ có những doanh nghiệp như Moody’s hay Standard & Poor's, là cơ quan xếp hạng tín nhiệm. Các doanh nghiệp muốn phát hành trái phiếu trên thị trường thì trái phiếu bắt buộc phải được xếp hạng. Trong khi đó, ở Việt Nam chưa có hệ thống xếp hạng và đánh giá tín nhiệm để doanh nghiệp có thể phát hành trái phiếu chứ chưa nói tới doanh nghiệp được xếp hạng. Đây là vấn đề mà Chính phủ cần quan tâm.

Hải Sơn