Cuộc khủng hoảng tài chính năm 2008 đã gây ảnh hưởng nặng nề đến ngành vận tải biển. Ngay cả công ty vận tải biển lớn nhất Hàn Quốc, Hanjin Shipping, đã phải tuyên bố phá sản vào năm ngoái.

Vươn lên thành “ông lớn”

Cosco sẽ trả cho các cổ đông của Orient Overseas 78,67 USD/cổ phiếu, cao hơn 31% so với giá đóng cửa gần nhất trên sàn giao dịch. Gia đình ông Đổng, những người sáng lập công ty vào năm 1969, đã chấp nhận lời đề nghị này.

Tuy nhiên, họ vẫn phải chờ sự đồng thuận từ các nhà đầu tư của Cosco. Cổ phiếu của Orient Overseas đã lập tức tăng 25% ở Hồng Kông, mức tăng trong ngày cao nhất trong 8 năm trở lại đây. Trong khi đó, cổ phiếu của Cosco cũng “xanh” thêm 8,1%.

Nếu được hợp nhất, tổng tài sản của Cosco sẽ vượt qua công ty CMA CGM của Pháp và tiến gần hơn về năng suất so với những đại gia ngành vận tải biển như Moller - Maersk hay Mediterranean Shipping.

Thời gian qua, nhiều doanh nghiệp vận tải, từ Đan Mạch cho tới Nhật Bản cũng rất tích cực theo đuổi chiến lược thâu tóm trên thị trường. Lý do của động thái này là việc có quá nhiều đối thủ cạnh tranh sẽ dẫn đến tụt giảm cước phí lẫn số lượng khách hàng.

Đây cũng là một trong những nguyên nhân chính khiến tên tuổi một thời như Hanjin Shipping (Hàn Quốc) lâm vào cảnh phá sản hồi năm ngoái.

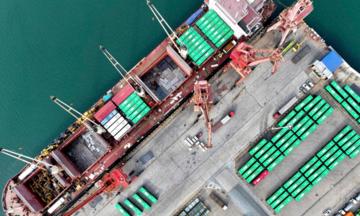

Theo ông Han Ning - Giám đốc công ty tư vấn vận tải Shipping Consultants, đây sẽ là một kết quả có lợi cho cả hai bên. Cosco sẽ được hưởng lợi từ những tuyến đường vận tải lớn của OOCL từ vùng viễn Đông tới Australia và Mỹ, vốn từ lâu đã được đánh giá cao về tính hiệu quả.

Sau thương vụ mua lại, công ty mới sẽ sở hữu hơn 400 tàu. Ước tính, với thị phần hiện tại của Cosco là 8,4%, trong khi thị phần của Orient Overseas là 3,2%, thì thị phần hợp nhất của hai công ty sẽ đứng thứ ba trong số các công ty vận tải biển trên thế giới, vượt qua CMA CGM (11,2%).

Gia đình họ Đổng hiện nắm giữ khoảng 69% cổ phần của Orient Overseas. Trong năm nay, giá cổ phiếu của công ty này đã phục hồi gần 90% ở Hồng Kông, cao hơn hẳn mức tăng 15% của chỉ số Hang Seng.

Vì vậy, nếu được chấp thuận bởi các cổ đông còn lại, Cosco sẽ phải trả tổng cộng 49,2 tỷ đô Hồng Kông (6,3 tỷ USD) để có thể hoàn tất thương vụ.

|

Cosco sẽ được hưởng lợi từ những tuyến đường vận tải lớn của OOCL

Sóng cuối của M&A ngành vận tải

Ông Andy Tung - Giám đốc điều hành Orient Overseas, phát biểu: “Quyết định này đã được cân nhắc rất kỹ càng. Chúng tôi tin rằng Cosco là đối tác phù hợp và kế hoạch này sẽ giúp bảo đảm thành công của OOCL trong tương lai”.

Sau khi kết thúc thương vụ, Cosco sẽ nắm 90,1% cổ phiếu của OOCL, phần còn lại là của Shanghai International Port. Phía Cosco cho biết sẽ giữ nguyên cổ phiếu OOCL trên sàn niêm yết sau khi mua lại, cùng với cam kết duy trì bộ khung nhân sự, cũng như bảo đảm các chế độ nhân sự như hiện tại.

Cuộc khủng hoảng tài chính năm 2008 đã gây ảnh hưởng nặng nề đến ngành vận tải biển. Hanjin Shipping, công ty vận tải biển lớn nhất Hàn Quốc đã phải tuyên bố phá sản vào năm ngoái, trong khi Maersk của Đan Mạch cũng phải tái cơ cấu toàn diện bộ máy.

Cũng trong giai đoạn này, CMA CGM mua lại Neptune Orient Lines với giá 2,3 tỷ USD. Một số doanh nghiệp Nhật Bản như Nippon Yusen, Kawasaki Kisen Kaisha và Mitsui O.S.K Lines quyết định hợp nhất thành một thực thể mới, với 6,9% thị phần. Maersk cũng đã mua lại Hamburg Sud với giá 3,7 tỷ euro.

Theo ông Jason Chiang - Giám đốc chi nhánh Singapore của hãng tư vấn vận tải Ocean Shipping, đó có thể là những thương vụ đình đám cuối cùng trong ngành công nghiệp vận tải biển. Trong điều kiện thị trường khó khăn, việc mua bán sáp nhập (M&A) là cần thiết, còn khi mọi việc khởi sắc trở lại thì nhu cầu này sẽ giảm dần.

Hải Châu