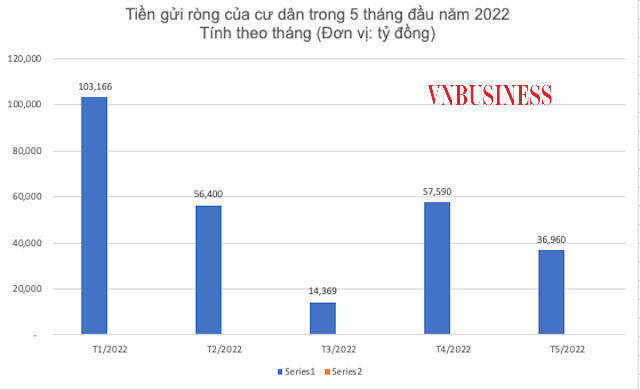

Sau 5 tháng đầu năm, người dân đã gửi thêm hơn 268.000 tỷ đồng vào các ngân hàng, cao gấp đôi so với mức tăng 134.000 tỷ đồng của cùng kỳ năm ngoái, thậm chí cao hơn nhiều mức tăng 159.000 tỷ đồng của cả năm 2021.

Mỗi ngày "hút" gần 1.800 tỷ đồng từ dân cư

Theo số liệu của Ngân hàng Nhà nước (NHNN) công bố, tính đến hết tháng 5/2022, lượng tiền gửi dân cư tại hệ thống ngân hàng đạt gần 5,57 triệu tỷ đồng. Tốc độ tăng trưởng tiền gửi dân cư 5 tháng đầu năm 2022 là hơn 5%, cao hơn nhiều mức tăng 2,6% cùng kỳ năm ngoái.

|

|

Sau 5 tháng đầu năm, người dân đã gửi thêm hơn 268.000 tỷ đồng vào các ngân hàng |

Thị trường chứng khoán, bất động sản, tiền số trầm lắng trong khi lãi suất tiền gửi ngân hàng có xu hướng tăng khiến nhiều nhà đầu tư cá nhân phân bổ lại danh mục tài sản. Sau gần 2 năm dòng tiền phân tán sang các kênh đầu tư khác, gửi tiền vào ngân hàng nay lại trở thành kênh được ưa chuộng của nhiều người dân.

Trong khi đó, tiền gửi của tổ chức kinh tế tại hệ thống ngân hàng đạt khoảng 5,806 triệu tỷ đồng, tăng 2,86%, tương đương mức tăng 161.615 tỷ đồng.

Như vậy, trong nửa đầu năm nay, tốc độ tăng trưởng tiền gửi của nhóm khách hàng dân cư cao vượt trội so với tiền gửi của các doanh nghiệp, tổ chức kinh tế, trái ngược với xu hướng trong 2 năm liền trước. Tuy nhiên, đến cuối tháng 5, số dư tiền gửi của tổ chức kinh tế vẫn lớn hơn tiền gửi của dân cư khoảng 238.000 tỷ đồng.

Theo dõi diễn biến tiền gửi của tổ chức kinh tế trong 5 tháng gần nhất, đã có 2 tháng ghi nhận nhóm này rút ròng lượng tiền gửi tại các ngân hàng vào tháng 1 và 4 với giá trị xấp xỉ 70.000 tỷ đồng/tháng. Trong khi đó, cả 5 tháng đã qua, người dân đều tăng ròng khối lượng tiền gửi vào ngân hàng, riêng tháng 1 đã gửi ròng hơn 103.000 tỷ.

Trong tháng 5, người dân cũng mang thêm gần 36.900 tỷ đồng gửi vào ngân hàng, tương đương 1.230 tỷ/ngày. Nếu tính từ đầu năm, cứ mỗi ngày trôi qua, người dân lại mang thêm gần 1.790 tỷ đồng đi gửi ngân hàng lấy lãi.

Tính chung, tiền gửi dân cư và tổ chức trong hệ thống ngân hàng ghi nhận mức tăng tích cực, qua đó đóng góp chủ yếu vào tổng phương tiện thanh toán. Nhưng tính đến hết tháng 5, tổng phương tiện thanh toán chỉ tăng 3,33% so với đầu năm (cùng kỳ tăng 3,7%). Chỉ số này có dấu hiệu tăng chậm lại, khả năng xuất phát từ lượng giấy tờ có giá phát hành do các tổ chức tín dụng khác mua giảm so với cùng kỳ.

Dự báo lãi suất huy động tăng “nóng”

Kết quả này có được nhờ lãi suất huy động liên tục tăng. Theo dõi thị trường có thể thấy, nhiều ngân hàng thương mại đã điều chỉnh tăng lãi suất huy động tại nhiều kỳ hạn và tăng nhanh hơn dự kiến.

Riêng trong tháng 7, gần 10 ngân hàng đã đẩy mức lãi suất huy động lên từ 7,0 -7,55% năm cho các kỳ hạn dài trên 18 tháng, 24 tháng và 36 tháng. Mức lãi cao nhất trên thị trường hiện nay thuộc về SCB (7,55% kỳ hạn 18 tháng trở lên), gửi theo hình thức trực tuyến.

Một số nhà băng quy mô nhỏ như BacABank, BaoVietBank, Nam A Bank, CBBank, PvcomBank, SHB, KienLongBank đều niêm yết trên mức 7,0% cho kỳ hạn dài 12 tháng trở lên. Chênh lệch lãi suất giữa các ngân hàng lên tới gần 3% tùy vào từng kỳ hạn gửi tiền.

Theo dõi 6 tháng qua, lãi suất huy động trên thị trường đã tăng tới 0,1%, dự báo lãi suất huy động nhiều khả năng sẽ nhích tăng khoảng 0,5-1%, trong khi lãi suất cho vay tăng 0,4 - 0,7% từ nay đến cuối năm.

TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) phân tích, lãi suất huy động tăng cũng giúp hút bớt lượng tiền đang lưu thông trong nền kinh tế để điều hướng nhiều hơn vào sản xuất kinh doanh. Hiện, thanh khoản hệ thống ngân hàng tương đối ổn, dù không được dồi dào như những năm vừa qua.

Giới chuyên môn cho rằng, áp lực tăng lãi suất huy động trong nửa cuối năm 2022 là hiện hữu, nếu hạn mức tín dụng được nới. Đồng thời, một số ngân hàng cũng sẽ có nhu cầu tăng vốn dài hạn, do mức trần tỷ lệ vốn ngắn hạn sử dụng cho vay trung và dài hạn sẽ được điều chỉnh từ 37% xuống 34% và cho vay dài hạn có thể là động lực tăng trưởng tín dụng trong 6 tháng cuối năm 2022.

Chuyên gia SSI dự báo, lãi suất huy động có thể tăng thêm 50-70 điểm cơ bản sau khi nới hạn mức tăng trưởng tín dụng. Cả năm 2022, lãi suất huy động có thể tăng 1-1,5%. Lãi suất cho vay đối với các khoản giải ngân mới sẽ cao hơn 1%-2% so với năm 2021.

Trong khi đó, thông thường phải mất từ 1-2 quý để lãi suất cho vay đối với các khoản vay dài hạn cũ điều chỉnh lại hoàn toàn theo lãi suất huy động.

Trong năm 2023, SSI dự báo diễn biến của lãi suất có thể sẽ có sự khác biệt giữa nửa đầu năm và nửa cuối năm.

Nhiều khả năng lãi suất huy động sẽ vẫn chịu áp lực tăng trong nửa đầu năm 2023, với CPI theo ước tính là 5,2%. Sau đó, lãi suất huy động có thể sẽ hạ nhiệt trong nửa cuối năm 2023, khi áp lực lạm phát giảm dần (CPI theo ước tính là 3,4% trong nửa cuối năm 2023).

Trong cả năm, lãi suất huy động dự kiến sẽ tăng khoảng 70-80 điểm cơ bản và tiệm cận mức trước COVID-19 tại một số ngân hàng.

Huyền Anh