Thanh khoản ngân hàng đang chịu áp lực?

Gần đây, các ngân hàng thương mại điều chỉnh tăng lãi suất huy động, nhưng mức tăng không nhiều nên chưa đủ sức hấp dẫn người gửi tiền. Do đó, thanh khoản ngân hàng đang chịu áp lực trong bối cảnh huy động vốn khó khăn hơn.

Báo cáo Thị trường tiền tệ mới công bố của SSI Research cho biết, tuần qua, kênh OMO đã được sử dụng và Ngân hàng Nhà nước (NHNN) bơm 1,1 nghìn tỷ đồng vào hệ thống ngân hàng thông qua nghiệp vụ mua kỳ hạn 28 ngày với lãi suất 2,5%/năm. Tổng lượng đang lưu hành thông qua kênh OMO là 1,1 nghìn tỷ đồng.

Dù vậy, nhìn chung, áp lực đối với thanh khoản hệ thống chưa lớn và việc thiếu hụt chỉ mang tính cục bộ ở một số ngân hàng.

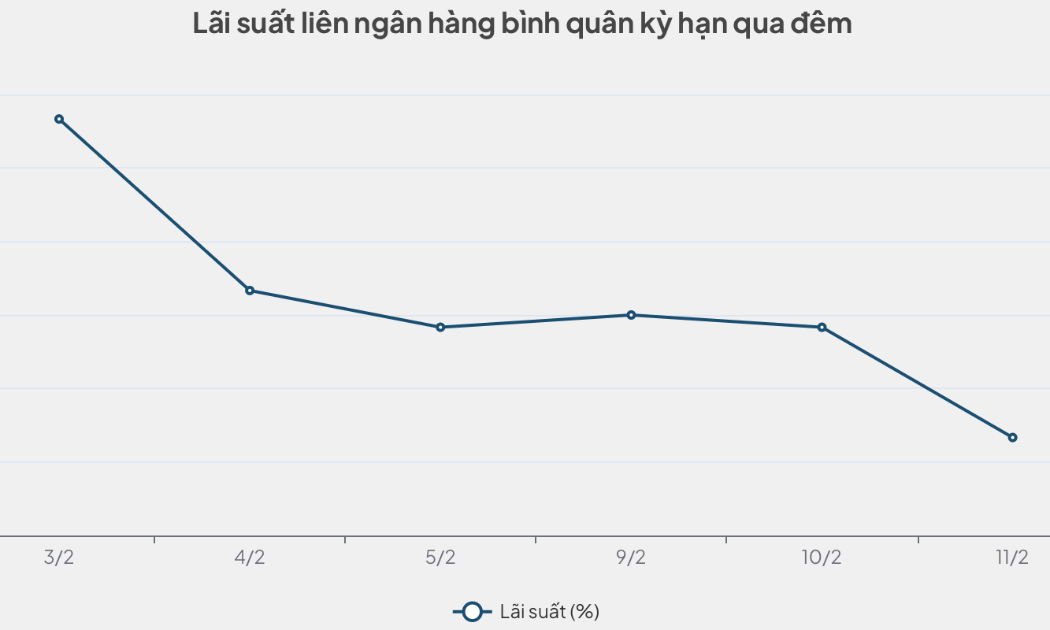

Mặt bằng lãi suất liên ngân hàng có biến động trái chiều, với kỳ hạn qua đêm hầu như đi ngang, kết thúc tuần ở 1,12% (-1 điểm cơ bản). Ngược lại, lãi suất kỳ hạn dài có xu hướng tăng mạnh, đặc biệt kỳ hạn 2 tuần ( 22 điểm cơ bản), khi nhu cầu vay phản ánh kỳ vọng diễn biến lãi suất liên ngân hàng sẽ tăng trong thời gian tới, khi thị trường bước vào giai đoạn cao điểm Tết Nguyên đán.

Trong khi đó, nhiều ngân hàng tiếp tục tăng lãi suất huy động tiền gửi khách hàng cá nhân do áp lực thanh khoản cao điểm cuối năm. Nhìn chung, trong vòng 2 tháng qua, các ngân hàng thương mại đã tăng 10 – 50 điểm cơ bản đối với biểu lãi suất huy động, chủ yếu ở các kỳ hạn ngắn hoặc 1 năm.

Các chương trình khuyến mại cũng được sử dụng nhằm thu hút nguồn tiền nhàn rỗi từ người dân, trong đó mặt bằng lãi suất thông qua kênh gửi tiền online cao hơn khoảng 20 – 30 điểm cơ bản so với kênh gửi tiền truyền thống.

Dù vậy, theo SSI Research, đây chỉ là xu hướng mang tính mùa vụ và mặt bằng lãi suất huy động kỳ vọng sẽ hạ nhiệt sau đó. Tuy nhiên, áp lực lạm phát sẽ tăng mạnh trong nửa cuối năm 2022 và lãi suất được kỳ vọng sẽ chạm đáy vào năm 2022, với triển vọng tăng lãi suất phụ thuộc vào tốc độ phục hồi của nền kinh tế. Theo kịch bản cơ sở, lãi suất huy động sẽ tăng 20 - 25 điểm cơ bản trong nửa cuối năm 2022.

Động thái tăng lãi suất của một số ngân hàng thương mại diễn ra trong bối cảnh dịch bệnh, lãi suất ngân hàng thấp nhất trong nhiều năm trở lại đây, kênh gửi tiền tiết kiệm ngày càng trở nên kém hấp dẫn. Thay vào đó, dòng tiền có xu hướng chảy vào các kênh đầu tư rủi ro hơn nhưng cũng mang lại những cơ hội sinh lời hấp dẫn hơn như chứng khoán, bất động sản.

Theo số liệu mới nhất của NHNN, đến cuối tháng 11/2021, tổng phương tiện thanh toán toàn nền kinh tế đạt hơn 13 triệu tỷ đồng, tăng 7,68% so với cuối năm 2020. Tổng tiền gửi tại các tổ chức tín dụng đạt hơn 10,6 triệu tỷ đồng, tăng gần 6% so với hồi đầu năm.

Đáng chú ý, tiền gửi dân cư đạt gần 5,3 triệu tỷ đồng, tăng 2,63%, tương đương tăng gần 135.100 tỷ so với cuối năm 2020. Như vậy, trong vòng 1 tháng đã có 23.400 tỷ đồng được người dân rút ra khỏi ngân hàng.

Trong khi đó, tiền gửi của các tổ chức kinh tế tại ngân hàng vẫn tăng hơn 153.200 tỷ đồng trong tháng 11. Luỹ kế từ đầu năm, tiền gửi tổ chức tăng hơn 525.600 tỷ đồng, tương đương tăng 10,78%.

Điều này chứng tỏ, hoạt động sản xuất kinh doanh của doanh nghiệp vẫn chưa thể quay lại quỹ đạo bình thường, dòng vốn dành cho hoạt động sản xuất vẫn được tạm gửi tại các ngân hàng.

Đáng lưu ý là lượng tiền gửi của Kho bạc Nhà nước tại các nhà băng cũng có thể suy giảm trong thời gian tới, do được rút ra để đẩy mạnh đầu tư công trong nỗ lực hỗ trợ giữ vững tăng trưởng kinh tế của Chính phủ. Nếu vậy, thanh khoản của các ngân hàng có thể khó càng thêm khó.

Cần lưu ý là dịch bệnh đã khiến nhiều khách hàng vay vốn ngân hàng rơi vào tình trạng thất thu, mất thu nhập, nên không thể trả lãi vay, chứ chưa nói đến tiền gốc, do đó nợ xấu tại các nhà băng có nguy cơ tăng trở lại là rất cao. Vì vậy, để phát triển thêm tín dụng mới, các ngân hàng không thể trông chờ vào những khoản vay cũ đáo hạn được chi trả, mà phải phụ thuộc rất lớn vào vốn huy động đầu vào.

Thanh Hoa

Cổ phiếu POM tiếp tục giảm sàn sau khi doanh nghiệp báo lỗ 4 năm liên tiếp

Hạ tầng là ‘xương sống’ của vận hội 2026

Điểm danh doanh nghiệp ngoài ngành tham vọng chia lại ‘miếng bánh’ thị trường bất động sản

Chữ ‘đủ’ đầu năm: Lời chúc bền vững cho bất động sản

Soi giỏ hàng nhà phố biệt thự, giới đầu cơ có còn cơ hội?

Cơ hội đầu tư chứng khoán hấp dẫn đang mở ra?

Cổ phiếu MBB đứt mạch tăng sau lập đỉnh

Điểm danh doanh nghiệp ngoài ngành tham vọng chia lại ‘miếng bánh’ thị trường bất động sản

Hàng loạt doanh nghiệp sản xuất, từ thép đến dược phẩm, đang đồng loạt mở rộng sang lĩnh vực bất động sản nhằm tìm kiếm động lực tăng trưởng mới.

Đừng bỏ lỡ

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

Trong bối cảnh sản xuất nông nghiệp còn manh mún, đầu ra thiếu ổn định, nhiều HTX nông nghiệp trên địa bàn tỉnh Cao Bằng đang từng bước khẳng định vai trò “bà đỡ” cho nông sản địa phương.