Ngân hàng giảm sâu lãi vay để 'cứu' doanh nghiệp

Xu hướng giảm lãi suất tiền gửi tiếp tục diễn ra ở nhiều ngân hàng kể từ đầu tháng 11 đến nay, cùng với đó lãi suất cho vay trên thị trường liên ngân hàng cũng đang thấp nhất trong lịch sử. Đây là động thái của các nhà băng nhằm hỗ trợ doanh nghiệp, người dân vượt qua khó khăn hiện nay.

Theo số liệu của Công ty Chứng khoán SSI, trong tuần từ 9 – 13/11, Ngân hàng Nhà nước (NHNN) tiếp tục mua vào lượng lớn ngoại tệ, dự trữ ngoại hối hướng gần hơn đến mục tiêu 100 tỷ USD vào cuối 2020 mà Chính phủ đã đề ra. Thông qua việc mua ngoại tệ, NHNN đã bơm khoảng 30.000 tỷ đồng ra thị trường.

Lãi suất giảm sâu chưa từng có

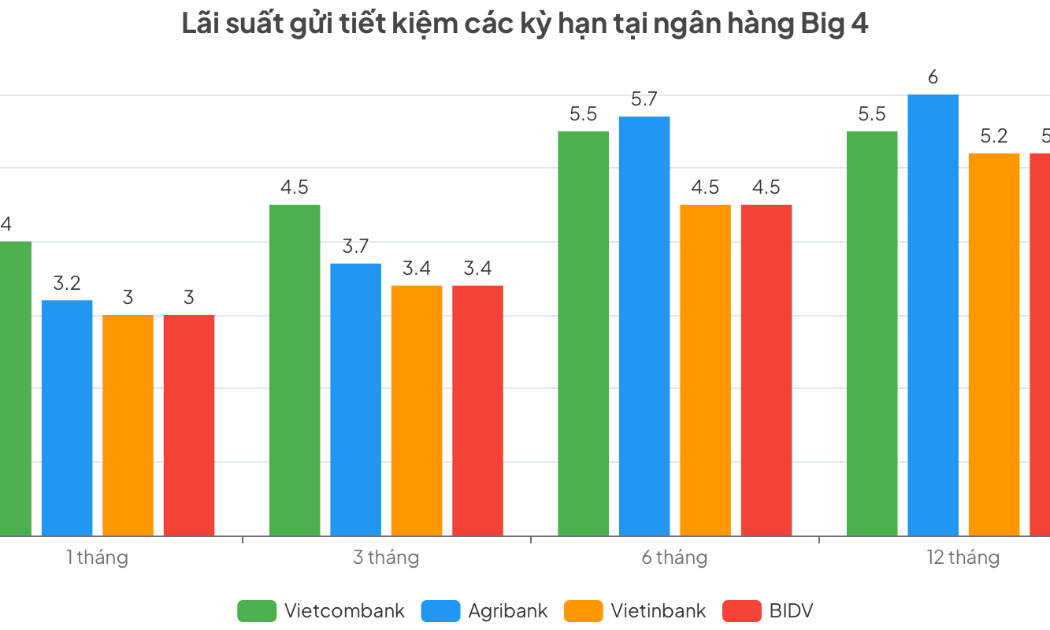

Khảo sát thị trường cho thấy, xu hướng giảm lãi suất tiền gửi tiếp tục diễn ra ở nhiều ngân hàng kể từ đầu tháng 11 đến nay.

Vietcombank là ngân hàng đầu tiên điều chỉnh giảm thêm lãi suất tiền gửi ở nhiều kỳ hạn. Theo đó, lãi suất tiền gửi được Vietcombank đồng loạt giảm 0,2% - 0,4% so với biểu lãi suất hồi tháng 10.

Cụ thể, lãi suất ngân hàng niêm yết tại kỳ hạn 1 tháng và 2 tháng là 3,1%/năm; kỳ hạn 3 tháng, lãi suất áp dụng ở mức 3,4%/năm; kỳ hạn 6 tháng và 9 tháng là 4%/năm; Lãi suất tiết kiệm kỳ hạn 12 tháng ở mức 5,8%/năm.

Tại BIDV ngoại trừ kỳ hạn 9 tháng có mức giảm 0,3% thì các kỳ hạn còn lại có mức giảm đồng loạt là 0,2%. Theo đó, biểu lãi suất có thay đổi và dao động trong khoảng từ 3,3%/năm - 5,8%/năm khi gửi tiền tại kỳ hạn từ 1 tháng đến 36 tháng.

Trong tháng 11, MB có mức điều chỉnh giảm từ 0,15 - 1,9%/năm. Chẳng hạn, kỳ hạn 12 tháng giảm từ mức 7,2% trong tháng 10 xuống còn 5,3%/năm trong tháng 11 (giảm 1,9%/năm); hay kỳ hạn 24 tháng cũng giảm từ 7,4%/năm trong tháng 10 xuống còn 5,67%/năm trong tháng 11 (giảm 1,73%/năm).

Cùng với đó, hàng loạt ngân hàng thương mại cổ phần cũng giảm lãi suất tiền gửi như ACB, VIB, NamABank, LienVietPostBank, HDBank, ABBank, SCB, VietCapitalBank, MB, SHB, HDBank…

Đáng chú ý, trong tuần qua khi thanh khoản đang dư thừa, nhà điều hành đã bơm ròng trở lại trên thị trường mở sau 4 tháng liên tiếp không có hoạt động nào. Dù lượng bơm ròng rất thấp khoảng 1,1 tỷ đồng, nhưng cũng "đủ sức" kích hoạt đà giảm của lãi suất liên ngân hàng.

Theo đó, lãi suất liên ngân hàng VND ở các kỳ hạn qua đêm, 1 tuần và 2 tuần đồng loạt có diễn biến giảm trong tuần, với mức giảm 0,01%; 0,09%; 0,03% lần lượt về mức 0,11%/năm; 0,21%/năm; 0,19%/năm.

Việc lãi suất cho vay liên ngân hàng kỳ hạn ngắn tiếp tục đi xuống gần đây cho thấy xu hướng tiền rẻ vẫn chưa kết thúc trên thị trường ngân hàng.

Duy trì ở mức thấp

Công ty chứng khoán Bảo Việt (BVSC) cũng cho biết, thanh khoản hệ thống ngân hàng vẫn dồi dào trong cả quý III nhờ nguồn cung vốn tiền đồng tăng qua hoạt động mua ròng ngoại tệ của NHNN và cầu vốn tăng chậm.

Tính đến ngày 26/10/2020, tăng trưởng tín dụng vẫn chỉ đạt mức 6,15% so với cuối năm 2019. Mức tăng trưởng này còn khá thấp so với mục tiêu tăng trưởng của NHNN.

Nhìn nhận lãi suất tiền gửi và cho vay trên thị trường liên ngân hàng thời gian tới, một số ý kiến cho rằng có khả năng sẽ giảm tiếp, riêng đối với lãi suất liên ngân hàng có thể giảm xuống 0%.

Chia sẻ về vấn đề này các chuyên gia cho rằng, chủ trương của NHNN là muốn hạ lãi suất xuống nhằm hỗ trợ các doanh nghiệp đang cần vay vốn và để thực hiện được bắt buộc lãi suất đầu vào phải giảm.

Thực tế, tại buổi giao nhiệm vụ cho tân Thống đốc Nguyễn Thị Hồng mới đây, Thủ tướng Nguyễn Xuân Phúc nhấn mạnh một trong 5 nhiệm vụ quan trọng là NHNN cần nghiên cứu biện pháp giảm chi phí lãi vay, bởi nhiều ngân hàng lãi lớn trong khi nền kinh tế còn gặp khó khăn, nhiều doanh nghiệp thua lỗ, thậm chí phá sản.

“Năm nay các ngân hàng không nên đặt mục tiêu lợi nhuận cao để chia sẻ với khó khăn của doanh nghiệp, người dân”, Thủ tướng nhấn mạnh.

Theo đánh giá của TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng, khả năng lãi suất liên ngân hàng về 0% hoặc thậm chí âm có thể xảy ra ở nước khác nhưng hoàn toàn không thể diễn ra ở Việt Nam. Vì thói quen sử dụng tài khoản ngân hàng để chi dùng vẫn chưa đủ phổ biến nên thanh khoản không quá dư thừa như vậy.

Bên cạnh đó, lạm phát ở Việt Nam hiện nằm đâu đó khoảng 4%. Với lạm phát như vậy, người dân gửi tiền vẫn kỳ vọng có một lãi suất dương. Trong thị trường liên ngân hàng, các ngân hàng cũng kỳ vọng một lãi suất dương khi gửi cho nhau.

"Xét hai yếu tố trên, tôi cho rằng khả năng lãi suất về 0% là rất khó xảy ra tại Việt Nam”, ông Hiếu nói.

Đối với lãi suất huy động, chuyên gia này cho rằng sẽ giữ mặt bằng chung hiện tại, vì lãi suất huy động thấp cũng có mặt tác động tiêu cực, vì dễ tạo ra "bẫy thanh khoản", tức là người gửi rút tiền mặt để đầu tư vào các tài sản rủi ro khác như chứng khoán, vàng, bất động sản hay kể cả là đồng tiền kỹ thuật số. Như vậy sẽ tạo ra một tình huống rủi ro cho hệ thống ngân hàng.

TH

Cơ hội vàng và bài toán thu hút vốn chất lượng cho thị trường chứng khoán

Lợi nhuận quý IV tăng 33%, vì sao cổ phiếu VNM vẫn bị khuyến nghị trung lập?

Bộ máy điều hành tại ACV liên tiếp biến động

“Nhá hàng” nhịp sống tương lai, điểm đến quốc tế 40 triệu khách/năm chinh phục nhà đầu tư

Ông lớn đổ bộ, bất động sản công nghiệp 'chia năm xẻ bảy'

Bức tranh kinh doanh của doanh nghiệp nhà ở năm 2025

‘Soi’ thu nhập CEO, lãnh đạo doanh nghiệp địa ốc

Người dân đội mưa xếp hàng mua vàng ngày vía Thần tài

Ngay từ rạng sáng nay (26/2), khu vực “phố vàng” Trần Nhân Tông của Hà Nội đã đông người. Trước nhiều tiệm vàng, người dân ngồi thành hàng dài trên vỉa hè, tay cầm sẵn phiếu thứ tự chờ đến lượt mua vàng "lấy may".

Đừng bỏ lỡ

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

HTX nông nghiệp nâng tầm giá trị nông sản địa phương

Trong bối cảnh sản xuất nông nghiệp còn manh mún, đầu ra thiếu ổn định, nhiều HTX nông nghiệp trên địa bàn tỉnh Cao Bằng đang từng bước khẳng định vai trò “bà đỡ” cho nông sản địa phương.