Cụ thể, Luật Các tổ chức tín dụng 2024 có nhiều quy định kiểm soát chặt chẽ hơn hoạt động tín dụng và một trong những điểm được quan tâm hiện nay là "giới hạn cấp tín dụng đối với một khách hàng".

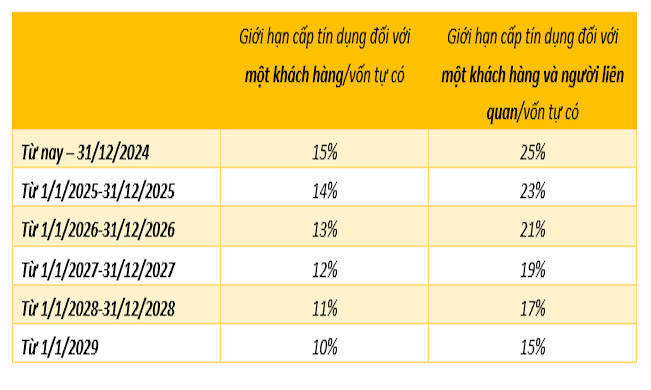

Theo đó, tỷ lệ tối đa cấp tín dụng/vốn tự có với một khách hàng tại ngân hàng sẽ giảm dần từ 15% về 10% trong 5 năm (đến 2029). Tỷ lệ tối đa cấp tín dụng/vốn tự có đối với một khách hàng và người liên quan sẽ giảm dần từ 25% về 15% trong 5 năm (đến 2029).

|

|

Tỷ lệ tối đa cấp tín dụng/vốn tự có với một khách hàng tại ngân hàng sẽ giảm dần từ 15% về 10% trong 5 năm. |

Năm đầu tiên Luật có hiệu lực thi hành (1/1/2025 - 31/12/2025) sẽ áp dụng: Tổng mức dư nợ cấp tín dụng đối với một khách hàng không được vượt quá 14% vốn tự có của ngân hàng thương mại; tổng mức dư nợ cấp tín dụng đối với một khách hàng và người có liên quan không được vượt quá 23% vốn tự có của ngân hàng thương mại.

Từ ngày 1/1/2026 - 1/1/2027 sẽ áp dụng 13% vốn tự có đối với một khách hàng; 21% vốn tự có đối với một khách hàng và người có liên quan của khách hàng đó. Từ ngày 1/1/2027 -1/1/2028, áp dụng 12% vốn tự có đối với một khách hàng và 19% vốn tự có đối với một khách hàng, người có liên quan của khách hàng đó. Từ ngày 1/1/2028 -1/1/2029, áp dụng 11% vốn tự có đối với một khách hàng và 17% vốn tự có đối với một khách hàng và người có liên quan của khách hàng đó. Từ ngày 1/1/2029 sẽ áp dụng 10% vốn tự có đối với một khách hàng và 15% vốn tự có đối với một khách hàng và người có liên quan của khách hàng đó.

Quy định mới này được đánh giá sẽ giúp ngân hàng giảm thiểu rủi ro cho vay phụ thuộc vào một nhóm khách hàng, tránh gây bất ổn cho hệ thống. Việc ban hành lộ trình giảm dần tỷ lệ cấp tín dụng này cũng giúp các doanh nghiệp lớn tránh bị đứt gãy vốn đột ngột.

Với việc các quy định về giới hạn cấp tín dụng sẽ có hiệu lực từ ngày 1/7/2024, TS. Nguyễn Quốc Hùng, Phó Chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam, cho rằng đây là dịp để các tổ chức tín dụng rà soát, đánh giá lại tất cả khách hàng/nhóm khách hàng liên quan xem có rủi ro không, có yên tâm không. Nếu thấy tỷ lệ dư nợ quá lớn thì cần phải tính toán để có giải pháp xử lý khi khoản vay đáo hạn.

"Đây cũng là dịp để các doanh nghiệp, tập đoàn có nhiều công ty con tự đánh giá, cơ cấu lại, nếu cần phải tính tới sáp nhập hay cắt giảm các dự án không hiệu quả. Nếu số vốn vay quá lớn vượt giới hạn cho phép, doanh nghiệp cũng phải tính tới phương án mời ngân hàng khác làm đầu mối thu xếp vốn để cùng tài trợ, không nên dựa vào duy nhất một ngân hàng", ông Hùng phân tích.

Thanh Hoa