Nhiều ngân hàng đã tiết lộ hạn mức tăng trưởng tín dụng được cấp trong năm nay và mong muốn được nới thêm để đảm bảo mục tiêu tăng trưởng lợi nhuận.

Nhiều nhà băng xin nới room

Tính đến thời điểm hiện tại, Vietcombank được cấp tăng trưởng tín dụng cao nhất hệ thống là 15%, MB là 14%, ACB và SCB là 13%, BIDV và TPBank là 12%… Một số ngân hàng đang trong diện tái cơ cấu được giao hạn mức tăng trưởng thấp hơn nhiều, khoảng 7-8%, như Sacombank là 7%.

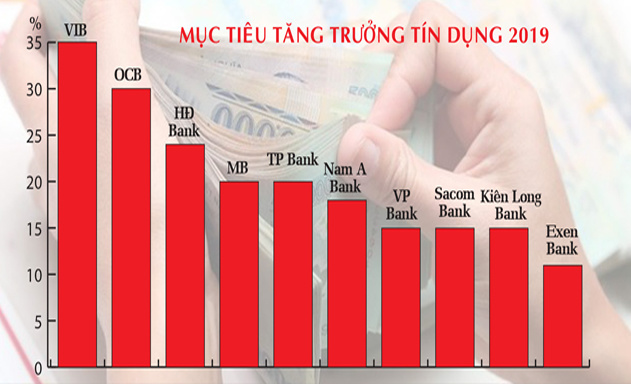

Tuy nhiên, mới đây, hàng loạt ngân hàng cho biết đang trình Ngân hàng Nhà nước (NHNN) xin nới room. Chẳng hạn như ở VIB: cổ đông của ngân hàng đã thông qua kế hoạch tăng trưởng tín dụng đến 35%, bao gồm cả cho vay khách hàng và phát hành giấy tờ có giá. OCB thì đặt chỉ tiêu tăng trưởng đến 30%, HDBank là 24%, MB và TPBank kỳ vọng được NHNN chấp thuận chỉ tiêu tăng trưởng tín dụng cả năm hơn 20% (hết quý I, TPBank đã tăng trưởng đến 11%); Nam A Bank đặt mục tiêu tăng 18%. Trong khi đó, VPBank, Sacombank và KienLongBank lên kế hoạch tăng trưởng tín dụng tăng 15%, Eximbank là 11%…

Thông tin từ NHNN cho biết, những nhà băng đã áp dụng sớm Thông tư 41 về an toàn vốn (trụ cột thứ nhất của Basel II) sẽ được một cơ chế "thoáng" hơn về "room" tín dụng. Phó Thống đốc Nguyễn Thị Hồng khẳng định có thể cho phép những nhà băng này có mức tăng trưởng tín dụng cao hơn các tổ chức tín dụng khác.

Thông điệp của NHNN như "đòn bẩy" khiến một số ngân hàng đã chạm tới Basel II kỳ vọng được giao chỉ tiêu lớn để có bước bứt phá trong cả năm 2019, trong khi những ngân hàng đang cận kề Basel II cũng đang phấn đấu hoàn thiện sớm để được nhận sự "ưu ái" tăng trưởng tín dụng của NHNN.

Tại đại hội đồng cổ đông mới đây, nhiều ngân hàng đã tiết lộ đang hoàn tất những bước cuối cùng để nộp hồ sơ lên NHNN xin áp dụng chuẩn Basel II như: Techcombank đưa ra mục tiêu "cán đích" Basel II trong quý II, MSB cho biết đã trình NHNN phê duyệt việc tuân thủ Thông tư 41 trước hạn. VietBank cũng đã thông tin tới cổ đông dự kiến trong quý II/2019, ngân hàng này sẽ nộp hồ sơ lên NHNN để xin áp dụng chuẩn Basel II…

|

|

Nhiều nhà băng đang xin NHNN nới chỉ tiêu tín dụng |

Quan trọng là vòng quay vốn

Theo nhận định của giới phân tích, tín dụng tăng thấp chắc chắn sẽ ảnh hưởng tới kết quả kinh doanh khi tín dụng hiện nay vẫn chiếm tới 70% nguồn thu của các ngân hàng.

"Tín dụng ngân hàng năm nay chắc chắn sẽ khó có đột biến, kéo theo đó là mức tăng trưởng lợi nhuận cũng không thể đạt được như những năm trước, ngoại trừ những nhà băng có quy mô lớn có thể đạt được mức tăng trưởng như mục tiêu nhờ có các khoản thu nhập bất thường từ dịch vụ hoặc thoái vốn", một chuyên gia đánh giá.

Thực tế này đã phản ánh ít nhiều ở báo cáo kết quả kinh doanh năm 2018 và quý I/2019 vừa công bố. Chẳng hạn như, báo cáo tài chính quý I/2019 của MSB cho thấy, lợi nhuận ròng trong kỳ sụt giảm mạnh gần 74% so với cùng kỳ năm trước.

Nguyên nhân là lợi nhuận thuần từ hoạt động kinh doanh giảm gần 46% chỉ đạt 171 tỷ đồng, trong khi cùng kỳ năm trước đạt 315 tỷ đồng. Cùng với đó, chi phí dự phòng rủi ro tăng xấp xỉ 20% khiến mức giảm lại bị kéo thêm.

Ở các ngân hàng nhỏ, tín dụng tăng yếu trong quý đầu năm đã phản ánh rõ hơn lên kết quả kinh doanh, bởi hoạt động cốt lõi là tín dụng không có được sức tăng trưởng tốt để bù đắp tình hình kém khả quan ở các mảng kinh doanh khác.

Tại Eximbank, lợi nhuận trước thuế quý đầu năm nay giảm 37,5% so với cùng kỳ, chỉ đạt 350 tỷ đồng. Tín dụng cũng tăng trưởng âm 2,6% với dư nợ cho vay khách hàng giảm 2,9% xuống mức 99.944 tỷ đồng.

Kết quả kinh doanh quý I của Saigonbank có lợi nhuận trước thuế đạt 71 tỷ đồng, giảm 39% so với cùng kỳ năm 2018, lãi ròng chỉ đạt 67 tỷ đồng, giảm 40%. Trong đó, dư nợ cho vay khách hàng bị sụt giảm nhẹ 0,4% xuống mức 13.504 tỷ đồng.

Tại họp báo Chính phủ thường kỳ tháng 4/2019 vừa qua, Bộ trưởng – Chủ nhiệm Văn phòng Chính phủ Mai Tiến Dũng, cho biết, tính đến ngày 17/4/2019, tăng trưởng tín dụng ở mức 3,23% so với đầu năm.

Theo nhận định của Ts. Lê Xuân Nghĩa, chuyên gia kinh tế, với mục tiêu tăng trưởng tín dụng 14% năm 2019, tăng trưởng tín dụng sẽ vào khoảng hơn 4% trong 6 tháng đầu năm và gần 10% trong 6 tháng cuối năm. Đây là quy luật đã diễn ra trong nhiều năm trở lại đây.

Ông Phan Đức Tú, Chủ tịch HĐQT BIDV, cho rằng vốn tín dụng tăng 14% nhưng quan trọng hơn là 4 yếu tố: tăng thực chất với dư nợ tốt; tăng từ đầu năm; tập trung các lĩnh vực ưu tiên theo chỉ đạo của Chính phủ; tăng tín dụng ngắn hạn, vòng quay tín dụng được gia tăng.

"Vòng quay vốn tín dụng quyết định lượng vốn bỏ ra cho nền kinh tế và gia tăng hiệu quả tín dụng, qua đó góp phần tăng trưởng GDP của đất nước. Do đó, vòng quay tín dụng được gia tăng là điều rất có ý nghĩa", ông Tú nói.

Huyền Anh