Ngành logistics (dịch vụ vận chuyển, giao nhận, kho bãi) đang được giới chuyên gia đánh giá có rất nhiều tiềm năng do được hưởng lợi từ tăng trưởng tiêu dùng nội địa và hoạt động sản xuất nói chung. Hơn nữa, dòng vốn đầu tư cả trong và ngoài nước đang đặc biệt chờ đợi cơ hội M&A các doanh nghiệp tiềm năng trong ngành này.

Trên thị trường chứng khoán, số lượng cổ phiếu ngành logistics xuất hiện khá hùng hậu với khoảng 40 mã của các doanh nghiệp chủ yếu hoạt động trong lĩnh vực khai thác cảng, vận tải dầu khí, vận tải thủy hàng rời và container, vận tải đường bộ và dịch vụ logistics.

Tiềm năng còn "ngủ yên"

Ngành logistics Việt Nam có quy mô 44,1 tỷ USD vào năm 2017 và được dự báo đạt tốc độ tăng trưởng trong giai đoạn 2018 – 2025 là 15 – 20%/năm, đóng góp 8-10% GDP.

Hiện tại, có hơn 23.000 doanh nghiệp hoạt động kinh doanh các dịch vụ liên quan đến logistics. Tuy nhiên, chiếm trên 80% trong số này là các doanh nghiệp quy mô nhỏ, ít đầu tư vào trang thiết bị phương tiện vận tải và kho bãi, đa số sử dụng dịch vụ của bên thứ ba và chỉ hoạt động ở một phân khúc nhất định.

Theo một chuyên gia phân tích của quỹ Dragon Capital, ngành logistics Việt Nam vẫn còn gặp nhiều khó khăn, chưa thể phát huy hết tiềm năng vì thiếu sự quy hoạch dài hạn và chưa có sự đồng bộ trong cơ sở hạ tầng.

Điển hình là trường hợp cụm cảng Cái Mép – Thị Vải (Vũng Tàu) được đưa vào khai thác nhằm giảm tải cho cảng Tp.HCM nhưng đến nay vẫn chỉ hoạt động khoảng 50% công suất thiết kế.

Trong khi đó, kho vận và cảng biển đang là ngành biên lợi nhuận gộp cao nhất trong chuỗi cung ứng logistics, tương ứng 13-15% và 35-37%. Hiện tại, chi phí các hoạt động kho vận và cảng biển đang chiếm khoảng 12-13% chi phí giá thành sản phẩm.

Mới đây, Hiệp định thương mại tự do EU – Việt Nam (EVFTA) đã mở ra cho Việt Nam nhiều cơ hội giao thương, kết nối và phát triển kinh tế. Ngoài thủy sản, dệt may, logistics cũng là một ngành được hưởng lợi nhiều nhất nhờ cơ hội xuất khẩu sang thị trường châu Âu.

Đồng thời, tự do hóa cũng sẽ mời gọi các nhà đầu tư EU tham gia việc cung cấp dịch vụ logistics, vận tải hàng hóa khác nhau cho thị trường Việt Nam.

Ngoài ra, tiềm năng tăng trưởng của ngành logistics còn đến từ việc tăng trưởng tiêu dùng thúc đẩy ngành bán lẻ phát triển kéo theo nhu cầu hoạt động logistics nội địa.

Cùng với quá trình chuyển dịch sản xuất sang Việt Nam tiếp tục diễn ra mạnh mẽ và được thúc đẩy bởi chiến tranh thương mại Mỹ – Trung, độ mở giữa các nền kinh tế trong khu vực ASEAN với nhiều mặt hàng được cắt giảm thuế theo thỏa thuận.

Đặc biệt, hiện nay, các doanh nghiệp nước ngoài đang nắm giữ tới 80% thị trườ ng kho vận và cảng biển Việt Nam. Do đó, xu hướng tư nhân hóa cảng biển cũng như các hoạt động M&A theo ngành dọc tăng khả năng cạnh tranh của các công ty nội địa sẽ góp phần thúc đẩy mảng kinh doanh này phát huy hết tiềm năng vốn có.

Hiện nay, vốn hóa thị trường của các công ty niêm yết hoạt động trong mảng logistics đang chiếm khoảng 3% tổng vốn hóa thị trường chứng khoán. Trong đó, chỉ có Gemadept có đầy đủ các khâu trong chuỗi hoạt động logistics, có khả năng cạnh tranh với các doanh nghiệp nước ngoài.

|

|

Ít rủi ro khi mua cổ phiếu logistics |

Định giá hấp dẫn

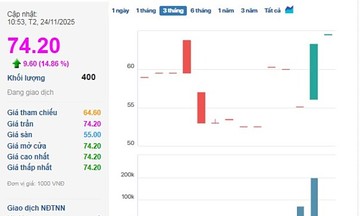

Hiện, cổ phiếu GMD đang giao dịch tích cực tại vùng giá 27.000 đồng/cp với khối lượng giao dịch trung bình đạt khoảng hơn 400.000 đơn vị/phiên, chỉ số P/E đang ở mức 11,4 lần – khá thấp so với mặt bằng chung.

Trong năm 2019, Gamadept có kế hoạch triển khai Cảng Nam Đình Vũ giai đoạn 2, đồng thời tái khởi động xây dựng cảng Germalink tại khu vực Cái Mép phục vụ cho chiến lược tăng trưởng dài hạn.

Mới đây, CTCK KB Việt Nam đã đưa ra khuyến nghị mua cổ phiếu GMD với giá mục tiêu 33.100 đồng/cp dựa trên phương pháp định giá tổng từng phần doanh nghiệp bao gồm: hoạt động kinh doanh cốt lõi, lợi nhuận từ công ty liên doanh liên kết, dự án Gemalink, tài sản ngoài cốt lõi.

Nhận thấy tiềm năng và cơ hội tại doanh nghiệp này, hồi đầu tháng 7, một công ty con của tập đoàn Nhật Bản Sumitomo đã bỏ ra gần 40 triệu USD để mua 10% của CTCP Gemadept (mã: GMD).

Cũng đón sóng logistics, Tập đoàn đa quốc gia Symphony International Holdings mới đây đã quyết định mua lại 28,6% vốn của CTCP Giao nhận và Vận chuyển Indo Trần (Indo Trans Logistics Corporation – ITL Corp) từ Singapore Post. Giá trị của thương vụ rơi vào khoảng 42,6 triệu USD, tương ứng định giá công ty logistics này ở mức gần 150 triệu USD.

Không hoạt động theo chuỗi cung ứng như Gemadept nhưng các doanh nghiệp khác như CTCP Vận tải & Xếp dỡ Hải An (mã: HAH), CTCP Container Việt Nam (Viconship, mã: VSC), CTCP Đại lý Giao nhận Vận tải Xếp dỡ Tân Cảng (mã: TCL)… cũng có chỉ số tài chính tốt, chỉ số P/E ở mức hấp dẫn.

Đặc biệt, VCS được CTCK MBS đánh giá cao nhờ hiệu năng hoạt động cao, có kế hoạch mở rộng trong dài hạn. Hiện, cổ phiếu VCS đang giao dịch quanh vùng giá 30.000 đồng/cp, tuy nhiên so với mức giá 39.290 đồng/cp hồi giữa tháng 2, đã ghi nhận mức giảm khoảng 23%.

Tân binh ILB của CTCP ICD Tân Cảng – Long Bình cũng được MBS đưa ra khuyến nghị mua với mức tăng giá dự kiến 25% so với mức giá 22.000 đồng/cp hồi tháng 5. MBS cho rằng ILB định sẽ tăng trưởng ổn định trong dài hạn.

Trong khi đó, hiện ILB đang giao dịch tại mức giá 20.300 đồng/cp – đây là mức giá khá thấp so với các doanh nghiệp tương đồng.

Linh Đan