Hiện, số lượng cổ phiếu ngân hàng đang niêm yết trên thị trường chứng khoán đã được tăng lên con số 18 với sự góp mặt của cổ phiếu VBB (Vietbank), vốn hóa nhóm cổ phiếu ngành này ghi nhận mức tăng khoảng 14% so với đầu năm.

Vốn hóa lớn gây thất vọng

Trong đó, cổ phiếu VCB của Vietcombank đang dẫn đầu về giá trị cũng như mức tăng của vốn hóa thị trường. Thế nhưng, trong top 5 cổ phiếu ngân hàng có giá trị thị trường lớn nhất vẫn có TCB của Techcombank ghi nhận mức giảm tới 15% so với đầu năm 2019.

Thống kê báo cáo kinh doanh 6 tháng đầu năm 2019 của 25 ngân hàng cho thấy tổng giá trị lợi nhuận mà các ngân hàng ghi nhận đạt hơn 53.076 tỷ đồng, tăng trưởng 18,4% so với nửa đầu năm ngoái.

Techcombank là ngân hàng thương mại không có vốn nhà nước đầu tiên cán mốc lợi nhuận hơn 10.000 tỷ đồng trong năm 2018 và tăng trưởng liên tiếp trong 5 năm qua, chỉ đứng sau Vietcombank về lợi nhuận.

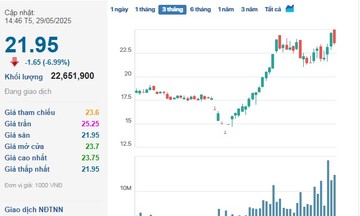

Tuy nhiên, cổ phiếu TCB của ngân hàng này lại liên tiếp lao dốc trên thị trường chứng khoán. Hiện, TCB đang giao dịch quanh vùng giá 21.000 đồng/cp, giảm 41,6% so với vùng giá 36.000 đồng/cp (giá điều chỉnh) hồi mới lên sàn (tháng 6/2018). Còn so với đầu năm 2019, TCB đã giảm 19,2%.

Đáng chú ý, TCB đã từng là cổ phiếu ngân hàng đắt nhất trong lịch sử thị trường chứng khoán Việt Nam với mức giá niêm yết 128.000 đồng/ cp. Lý giải về việc thị giá cổ phiếu ngược chiều kết quả kinh doanh, lãnh đạo Techcombank cho biết giá cổ phiếu trên thị trường là do cung – cầu quyết định và ban lãnh đạo ngân hàng vẫn đang làm tốt nhất công việc của mình.

Với mục tiêu lợi nhuận tăng trưởng 20% mỗi năm, Techcombank vẫn có thể đứng ngang hàng với các nhà băng ở khu vực.

Không chỉ Techcombank, VPBank cũng là ngân hàng tư nhân có mức lợi nhuận cao nhất với đà tăng trưởng 5 năm liên tiếp. Chỉ tính riêng trong quý II/2019, lợi nhuận trước thuế hợp nhất của VPBank đạt 2.560 tỷ đồng, tăng gần 46% so với cùng kỳ.

Trên sàn chứng khoán, nếu không có những phiên tăng giá liên tiếp từ khoảng gần giữa tháng 8 tới nay, cổ phiếu VPB ghi nhận mức giá dưới 19.000 đồng/cp. Tuy nhiên, bắt đầu từ phiên 9/8, VPB đã có chuỗi tăng giá dài ngày, hiện đã hồi phục về mức giá 20.400 đồng/cp, tương đương mức giá hồi đầu năm.

Mặc dù MB đã đánh bật BIDV và VPBank để chen chân vào ví trí số 4 trong 5 ngân hàng có mức tăng trưởng lớn nhất với lợi nhuận trước thuế 6 tháng đầu năm 2019 đạt gần 4.875 tỷ đồng, tăng 27% so với cùng kỳ nhưng thị giá cổ phiếu MBB vẫn chưa làm hài lòng các cổ đông.

Hiện, MBB đang giao dịch tại mức giá 23.300 đồng/cp nhờ những phiên tăng giá từ giữa tháng 8 tới nay. Trước đó, đã có thời điểm MBB rơi xuống mốc 18.000 đồng/cp.

Hay các "ông lớn" khác như BID (BIDV), CTG (VietinBank)… cũng không tạo được những ấn tượng đột biến khiến nhiều nhà đầu tư chán nản.

|

|

Nhiều cổ phiếu ngân hàng đang có mức định giá hấp dẫn |

Cơ hội vẫn chia đều

Theo một chuyên gia chứng khoán, việc một doanh nghiệp có kết quả kinh doanh tốt nhưng giá cổ phiếu lại giảm không phải là chuyện hiếm trên thị trường chứng khoán. Bởi lẽ kết quả kinh doanh phản ánh sức khỏe của doanh nghiệp trong quá khứ, trong khi thị giá cổ phiếu phụ thuộc vào kỳ vọng của nhà đầu tư đối với cổ phiếu đó trong tương lai và cả những yếu tố khác.

Triển vọng của nhóm cổ phiếu ngân hàng vẫn được đánh giá cao do hoạt động an toàn, hiệu quả từ bán lẻ và các hoạt động thu nhập ngoài lãi cùng chất lượng tài sản tốt.

Cùng với sự hậu thuẫn của kinh tế vĩ mô, chính sách tiền tệ, việc nhiều nhà băng được nới hạn mức tín dụng, cũng như thanh khoản dồi dào tạo điều kiện hạ lãi suất cho vay… sẽ tạo ra kỳ vọng tăng trưởng cho cổ phiếu ngân hàng.

Theo khuyến nghị của một số chuyên gia kinh tế, thời gian tới, các nhà đầu tư sẽ có lợi nhuận tốt khi đầu tư vào một số cổ phiếu ngân hàng có mức giá thấp như STB, SHB, NVB… Hiện, cổ phiếu SHB chỉ có giá trên 6.000 đồng/cp, NVB là hơn 7.000 đồng/cp và STB là 10.000 đồng/cp.

Tuy nhiên, nhìn trên góc độ dài hạn, nhóm cổ phiếu ngân hàng vốn hóa lớn như MBB, TCB, BID, CTG… cũng vẫn được coi là đang có mức định giá hợp lý để đầu tư.

Trước đó đã có ý kiến lo ngại về Techcombank khi mức tăng trưởng của ngân hàng vẫn đang xoay quanh các hoạt động liên quan đến bất động sản như cho vay mua nhà, "ôm" trái phiếu, khi thị trường bất động sản chững lại có thể khiến nhu cầu vay vốn không tăng trưởng mạnh, ảnh hưởng đến tín dụng của ngân hàng.

Trả lời về mối quan ngại này, Tổng giám đốc Nguyễn Lê Quốc Anh khẳng định với nhà đầu tư trong cuộc gặp mặt cuối tháng 5 là lãi từ cho vay mua nhà chỉ chiếm khoảng 7% doanh thu ngân hàng. Do đó, chính sách siết chặt tín dụng bất động sản nếu có sẽ không ảnh hưởng tới doanh thu chung.

Như vậy, cơ hội đầu tư được chia đều cho tất cả cổ phiếu trong nhóm ngân hàng, lựa chọn thế nào là do khẩu vị đầu tư của mỗi người. Tuy nhiên, theo kinh nghiệm của một số nhà đầu tư trên thị trường, cũng không nên đầu tư quá ồ ạt vào nhóm cổ phiếu này, bởi đi kèm với lợi nhuận khủng là rủi ro nợ xấu tiềm tàng, đặc biệt tại nhóm ngân hàng nhỏ.

Linh Đan