Bất chấp bầu không khí u ám vây quanh thị trường chứng khoán, các cổ đông doanh nghiệp ngành điện vẫn tỏ ra hân hoan bởi thông tin tăng giá điện. Nhờ đó, ngay từ mở cửa phiên sáng 10/11, cổ phiếu ngành điện đã “rực sáng”.

Cổ phiếu ngành điện hưởng lợi

Chốt phiên, VN-Index giảm hơn 12 điểm về sát mốc 1.100 điểm với hàng loạt nhóm ngành chìm trong sắc đỏ, nhưng hầu hết cổ phiếu nhóm ngành điện vẫn trụ vững. Chẳng hạn, NT2 (CTCP Điện lực Dầu khí Nhơn Trạch 2) tăng hơn 3%; PC1 và GEX (CTCP Tập đoàn Gelex) tiến hơn 2%; QTP (CTCP Nhiệt điện Quảng Ninh), TV2 (CTCP Tư vấn Xây dựng điện 2), REE (CTCP Cơ điện lạnh) cũng tăng gần 1%...

|

|

Thông tin tiếp tục điều chỉnh tăng giá điện được cho là có lợi cho các cổ phiếu ngành điện. |

Diễn biến tích cực này được củng cố sau thông tin từ ngày 9/11, Tập đoàn Điện lực Việt Nam (EVN) tăng giá điện bán lẻ bình quân thêm hơn 86,4 đồng/kWh lên 2.006,79 đồng/kWh (tăng 4,5%), chưa bao gồm thuế giá trị gia tăng. Đây là lần thứ 2 liên tiếp trong năm 2023, giá bán lẻ điện bình quân được điều chỉnh tăng.

Lần điều chỉnh giá điện gần nhất là vào ngày 4/5 với mức tăng 3%. Cùng với việc Quy hoạch điện 8 được phê duyệt, thời điểm đó, nhóm cổ phiếu ngành điện cũng thu hút sự quan tâm của dòng tiền đầu tư. Các cổ phiếu đại diện cho ngành như NT2, QTP, PPC (Nhiệt điện Phả Lại), HND (Nhiệt điện Hải Phòng), BCG (Bamboo Capital), ASM (Tập đoàn Sao Mai), GEX, GEG (Điện Gia Lai)... đều đã tăng giá đáng kể. Trong đó, NT2 đã vượt đỉnh, QTP cũng tiến gần sát mức giá cao nhất đã xác lập.

Trở lại với hiện tại, Chứng khoán Vietcap (VCSC) cho rằng mặc dù việc tăng giá điện lần này sẽ không mang lại lợi nhuận cao hơn cho các nhà máy điện, nhưng sẽ có lợi cho các cổ phiếu ngành điện do việc tăng giá điện bán lẻ sẽ củng cố dòng tiền của các nhà máy điện.

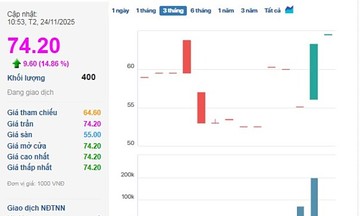

Trong bối cảnh đó, VCSC khuyến nghị "Mua" cho cổ phiếu POW của Điện lực Dầu khí Việt Nam (giá mục tiêu 13.600 đồng/cp), NT2 (26.400 đồng/cp), REE (74.000 đồng/cp) và GEX (24.600 đồng/cp); khuyến nghị "Khả quan" cho PPC (giá mục tiêu 15.200 đồng/cp), PC1 (32.200 đồng/cp) và khuyến nghị "Phù hợp thị trường" cho HDG của Tập đoàn Hà Đô (giá mục tiêu 34.100 đồng/cp).

Trước đó, vào cuối tháng 10, VCSC cũng có báo cáo phân tích ngành điện và giữ nguyên ước tính về nhu cầu điện năm 2023 nhưng điều chỉnh giảm dự báo về nhu cầu điện năm 2024.

VCSC dự báo giá giá thị trường phát điện cạnh tranh (CGM) năm 2023 là 1.561 đồng/kWh (tăng 1% so với cùng kỳ năm trước), năm 2024 ở mức 1.634 đồng/kWh (tăng 5%) và năm 2025 là 1.701 đồng/kWh (tăng 4%).

Theo VCSC, triển vọng thị trường thắt chặt, giá CGM cao hơn và giá điện bán lẻ cao hơn sẽ có lợi cho nhiệt điện than hơn so với nhiệt điện khí và thủy điện.

Trong khi đó, tại báo cáo đánh giá tác động của việc tăng giá điện hồi tháng 5, Mirae Asset nhận định việc tăng giá điện có thể tác động tích cực đối với những doanh nghiệp phân phối điện do hợp đồng đã ký dài hạn với giá rẻ, nay bán giá cao, giúp lợi nhuận doanh nghiệp nhiều khả năng tăng.

Cổ phiếu PC1 được đánh giá cao

Đáng chú ý, trong bối cảnh hiện nay, cổ phiếu PC1 đang được khá nhiều công ty chứng khoán đưa vào danh sách khuyến nghị.

Cụ thể, Chứng khoán Vietcombank (VCBS) đánh giá PC1 là doanh nghiệp dẫn đầu trong thi công xây lắp đường dây, trạm biến áp, tổng thầu EPC cho các dự án điện gió và đang mở rộng sang các lĩnh vực kinh doanh khác đầy tiềm năng như khai thác khoáng sản và đầu tư các dự án hạ tầng bất động sản khu công nghiệp.

Chưa kể, Quy hoạch điện 8 được phê duyệt sẽ mở ra quy mô thị trường rộng lớn cho các doanh nghiệp xây lắp điện nói chung và PC1 nói riêng.

Kết quả kinh doanh quý III/2023 của PC1 cho thấy hiệu quả kinh doanh của mảng khai thác quặng tốt hơn so với ước tính ban đầu của VCBS và kỳ vọng các mảng kinh doanh mới sẽ là động lực tăng trưởng chính cho PC1 trong năm 2024.

Do đó, VCBS nâng khuyến nghị từ "Trung lập" lên "Mua" đối với PC1 khi giá cổ phiếu này đã có mức giảm mạnh trong thời gian vừa qua và nâng mức giá mục tiêu lên mức 35.300 đồng/cp.

VCBS kỳ vọng mảng khai thác quặng Nikel sẽ là động lực tăng trưởng cho PC1 trong năm 2024 khi dự án vận hành trọn năm. Ngoài ra, Khu công nghiệp Yên Phong II-A (Bắc Ninh) có thể bắt đầu cho thuê từ quý IV/2023 góp phần hỗ trợ tăng trưởng lợi nhuận.

Tương tự, Chứng khoán Yuanta cũng cho rằng cổ phiếu PC1 là lựa chọn hàng đầu trong dài hạn trong mảng năng lượng tái tạo. PC1 là một trong những doanh nghiệp được hưởng lợi chính từ Quy hoạch điện 8.

Bên cạnh đó, động lực tăng trưởng mới đã bắt đầu với PC1 khi lợi nhuận phục hồi trong quý III/2023. Cùng với đó là đòn bẩy kinh doanh ổn định.

Do đó, theo quan điểm của Yuanta, cổ phiếu PC1 có định giá hấp dẫn. Cụ thể, thị giá PC1 đã giảm 29% kể từ mức đỉnh do thị trường suy yếu sau đợt tăng 68% cho đến giữa tháng 10 khi cổ phiếu gần chạm mức giá mục tiêu 34.123 đồng/cp. PC1 hiện đang giao dịch tương ứng với P/B 2024 là 0,7x.

Thậm chí, Chứng khoán Vietcap (VCSC) còn nâng giá mục tiêu PC1 thêm 15% và điều chỉnh khuyến nghị từ "Phù hợp thị trường" lên "Khả quan" cho PC1.

Theo VCSC, giá mục tiêu PC1 là do nâng dự báo tổng lãi ròng giai đoạn 2023 - 2027 thêm 6% và tác động tích cực của việc cập nhật mô hình định giá sang cuối năm 2024.

VCSC dự phóng tổng lãi ròng giai đoạn 2023 - 2027 của PC1 cao hơn chủ yếu do dự báo lãi ròng từ mảng Niken cao hơn 39% vì kết quả kinh doanh mảng này trong 9 tháng 2023 cao hơn dự kiến và giả định giá bán Niken trung bình tăng 6% trong giai đoạn 2024-2027, và VCSC điều chỉnh giảm dự phóng tổng chi phí bán hàng và quản lý (SG&A) giai đoạn 2023 - 2027 do kết quả chi phí SG&A thấp hơn dự kiến trong 9 tháng đầu năm.

“PC1 có định giá hấp dẫn với P/E dự phóng năm 2024 là 12,5 lần, tương ứng PEG 5 năm là 0,2 (dựa trên dự báo tốc độ tăng trưởng kép hàng năm (CAGR) EPS giai đoạn 2023-2027 là 51%)”, VCSC phân tích.

Trên thị trường chứng khoán, PC1 đang là cổ phiếu thu hút được dòng tiền. Trong vòng 1 tháng qua, cổ phiếu này đã ghi nhận mức giảm 11,6% nhưng đã tăng trở lại tới 12,6% trong một tuần gần đây, lên mức 29.650 đồng/cp.

Hải Giang