Sở Giao dịch chứng khoán TP.HCM (HoSE) vừa có quyết định đưa cố phiếu DXG của CTCP Tập đoàn Đất Xanh vào diện cảnh báo kể từ ngày 31/3.

Lý do là theo báo cáo tài chính hợp nhất kiểm toán năm 2020, Đất Xanh ghi nhận lỗ sau thuế của cổ đông công ty mẹ gần 496 tỷ đồng. Đáng chú ý, DXG cũng nằm trong danh sách chứng khoán không đủ điều kiện giao dịch ký quỹ (margin) đến ngày 24/3/2021 do HoSE cập nhật.

Nhiều vấn đề về “sức khỏe”|

Báo cáo tài chính kiểm toán cũng cho thấy lỗ ròng trong năm của doanh nghiệp tăng thêm so với báo cáo tự lập trước đó. Cụ thể sau kiểm toán, chi phí quản lý của doanh nghiệp tăng từ 546 tỷ đồng lên 594 tỷ đồng do chi phí dự phòng hậu kiểm toán tăng. Kết quả, doanh nghiệp tăng 15% lỗ ròng (tương đương 64 tỷ đồng) so với báo cáo tự lập.

Giải trình của doanh nghiệp cũng cho biết, sự chênh lệch lỗ ròng chủ yếu do gia tăng các khoản lập dự phòng nợ phải thu từ một số đơn vị trong cùng hệ thống. Như vậy, con số lỗ ròng của Đất Xanh đã vượt mức dự tính trước đó của ban lãnh đạo công ty.

|

|

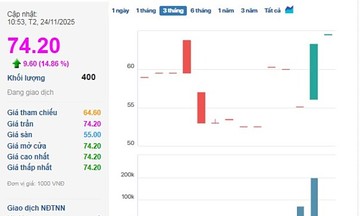

Cổ phiếu DXG của Đất Xanh Group vừa bị HoSE đưa vào diện cảnh báo do lợi nhuận sau thuế cổ đông công ty mẹ là con số âm. |

Thực tế, vấn đề “sức khỏe” của Đất Xanh đã được nhiều nhà phân tích cảnh báo trước đó.

Cụ thể, trong năm 2020 tỷ lệ nợ vay/vốn chủ sở hữu tăng lên mức 0,65 lần so với 0,48 lần vào cuối năm 2019. Nợ ngắn hạn tăng gần gấp đôi, lên 5.945 tỷ đồng, trong đó huy động trái phiếu ngắn hạn gần 1.435 tỷ đồng để bổ sung nguồn vốn và tài trợ cho các dự án. Gia tăng vay nợ khiến chi phí tăng 56%, lên 309 tỷ đồng.

Đặc biệt, chi phí lãi vay của Đất Xanh cũng tăng mạnh 2,5 lần so với đầu năm ghi nhận 359 tỷ đồng. Các khoản đi vay chủ yếu tài trợ cho việc xây dựng và phát triển các dự án đang triển khai với danh mục hơn 20 dự án bất động sản dở dang.

Chi nhiều hơn thu khiến dòng tiền kinh doanh của Đất Xanh năm qua âm 361,2 tỷ đồng, là năm thứ 5 liên tiếp âm dòng tiền này, buộc công ty phải huy động thêm nguồn bên ngoài, chủ yếu qua vay nợ để duy trì và mở rộng hoạt động.

Phó tổng giám đốc một công ty chứng khoán cho rằng, dòng tiền kinh doanh âm nhiều khả năng sẽ tạo ra rủi ro thanh khoản, ảnh hưởng tới khả năng hoạt động nếu không cơ cấu được nguồn vốn để trả các khoản nợ vay ngắn hạn, hay nợ dài hạn đến hạn.

Chưa kể, vay nợ nhiều và kéo dài sẽ khiến chi phí tài chính ngày càng cao, làm giá vốn tăng, đẩy rủi ro về tương lai (ghi nhận lợi nhuận ít hơn) và khách hàng là người chịu thiệt khi phải mua sản phẩm cuối cùng với giá đắt đỏ hơn.

Mới đây, nhóm cổ đông lớn Dragon Capital vừa thông báo giảm tỷ lệ sở hữu tại Tập đoàn Đất Xanh. Theo đó, nhóm Dragon Capital đã bán ra 3,78 triệu cổ phiếu DXG, giảm số lượng cổ phần nắm giữ xuống còn gần 86,4 triệu đơn vị, tương đương 16,66% vốn điều lệ của Đất Xanh. Giao dịch được thực hiện ngày 19/3.

Còn gì để kỳ vọng?

Hiện, các nhà đầu tư ngắn hạn đang kỳ vọng vào “game” IPO mảng môi giới và chuyển động tích cực ở dự án Gem Riverside tại quận 2, TP.HCM vốn ngưng trệ vài năm nay, chôn vốn của Đất Xanh hàng ngàn tỷ đồng.

Cụ thể, CTCP Dịch vụ Bất động sản Đất Xanh (Đất Xanh Services, mã: DXS) - công ty con do Đất Xanh nắm giữ 84,2% vốn dự kiến chào bán tối đa hơn 71,66 triệu cổ phiếu, tương đương 20% vốn sau phát hành. Trong đó, cổ đông hiện hữu chào bán hơn 35,8 triệu cổ phiếu và IPO tối đa 35,8 triệu cổ phiếu cho cổ đông mới.

Việc chào bán này có nguyên tắc ưu tiên. Số cổ phiếu thuộc sở hữu của cổ đông hiện hữu sẽ được ưu tiên phân phối trước để có sự linh hoạt tối đa về phương án sử dụng vốn cho Đất Xanh.

Vốn điều lệ của Đất Xanh Services sau IPO dự vào mức 3.583 tỷ đồng. Đợt chào bán IPO dự kiến bắt đầu từ 29/3 đến 19/4. Cổ phiếu DXS dự kiến được niêm yết trên HoSE trong quý II/2021.

Trong khi đó, các công ty chứng khoán cũng ghi nhận thông tin về khả năng Đất Xanh tái khởi động dự án Gem Riverside và giá bán của dự án có thể đạt trên 50 triệu đồng/m2, tăng 20 - 30% so với thời điểm mở bán năm 2018.

Nếu pháp lý dự án có diễn biến thuận lợi như doanh nghiệp chia sẻ (dự kiến có giấy phép xây dựng vào cuối quý II/2021) thì đây sẽ là yếu tố hỗ trợ cho giá cổ phiếu và dòng tiền của Đất Xanh.

Theo nhận định của một nhà đầu tư, trước đây khi nhắc đến Đất Xanh ai cũng biết tới đó là công ty môi giới bất động sản thuộc Top 1 thị phần ở Việt Nam.

Trong giai đoạn, 2020-2021 ngoài dịch vụ môi giới, Đất Xanh còn chuyển đổi sang phát triển quỹ đất và kinh doanh bất động sản, sản phẩm đang rất hot thời điểm hiện tại là dự án Gem Sky World nằm ở khu vực Long Thành - Đồng Nai - một khu vực đắc địa được dự đoán giá tăng mạnh thời điểm này.

Hiện, dự án này đã mang về cho Đất Xanh khoản tiền người mua trả trước ngắn hạn là 3.000 tỷ đồng.

Bên cạnh Gem Sky World, việc bàn giao dự án Opal Boulevard tại TP. Dĩ An, tỉnh Bình Dương (dự kiến mang về 800 tỷ đồng lợi nhuận sau thuế) cũng là một trong những động lực tăng trưởng chính của Đất Xanh trong năm nay.

Tuy nhiên, đó là câu chuyện của “nếu mọi thứ diễn ra thuận lợi” bởi thực tế thị trường bất động sản năm 2021 vẫn còn khá nhiều yếu tố khó đoán định.

Trên thị trường chứng khoán, cổ phiếu DXG đang giao dịch tại vùng giá 23.000-24.000 đồng/cp, tăng khoảng hơn 40% so với đầu năm.

Trong khi trước đó, hồi đầu năm, Công ty chứng khoán SSI đã đưa ra nhận định giá cổ phiếu DXG đã phù hợp với thị trường (giá cổ phiếu DXG lúc đó dao động trong khoảng 21.000-22.000 đồng/cp) đồng nghĩa với dư địa tăng trưởng không còn đối với mã cổ phiếu này. Như vậy, với vùng giá 24.000 đồng/cp như hiện nay cổ phiếu DXG đã không còn rẻ.

Minh Khuê