Đáng chú ý, công ty chứng khoán này vừa công bố tài liệu lấy ý kiến cổ đông về việc chào bán thêm cổ phiếu cho cổ đông hiện hữu và phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu (thưởng cổ phiếu).

|

|

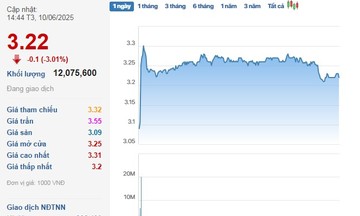

Kết phiên 23/11, cổ phiếu SSI suýt soát giá sàn ở mức 30.900 đồng/cp cùng thanh khoản hơn 27 triệu cổ phiếu. |

Theo kế hoạch, SSI dự kiến phát hành tối đa 302,2 triệu cổ phiếu từ nguồn vốn chủ sở hữu cho cổ đông hiện hữu, với tỉ lệ phát hành 100:20 (cổ đông sở hữu 100 cổ phiếu sẽ được nhận 20 cổ phiếu mới).

Đồng thời, SSI sẽ chào bán tối đa 151,1 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cổ phiếu. Tỉ lệ thực hiện quyền là 100:10 (cổ đông sở hữu 1 cổ phần được hưởng 1 quyền và cứ 100 quyền được mua 10 cổ phần mới).

Số vốn thu về sẽ được dùng bổ sung cho hoạt động đầu tư và cho vay ký quỹ. Thời gian dự kiến phát hành trong năm 2023-2024 hoặc thời gian khác tùy theo quyết định của HĐQT.

Nếu hai kế hoạch phát hành trên được cổ đông thông qua và thực hiện thành công, vốn điều lệ của SSI sẽ tăng từ 15.011,3 tỷ đồng lên 19.544,6 tỷ đồng, tiếp tục là quán quân vốn điều lệ của các công ty chứng khoán.

Với mức vốn này, SSI bỏ xa công ty có vốn điều lệ cao thứ hai là Chứng khoán VPBank (VPBankS) với 15.000 tỷ đồng và VNDirect với 12.178 tỷ đồng (VNDirect đã có kế hoạch tăng vốn lên hơn 18.000 tỷ đồng).

Từ năm 2019 tới nay, SSI liên tục thực hiện các đợt tăng vốn quy mô lớn. So với mức vốn 5.100 tỷ đồng hồi tháng 1/2019, vốn của công ty chứng khoán này hiện đã tăng gấp 3 lần.

Ngoài hai kế hoạch tăng vốn trên, SSI vẫn còn hai kế hoạch khác là việc dự kiến chào bán 104 triệu cổ phiếu riêng lẻ với giá không thấp hơn 90% giá đóng cửa bình quân của 10 ngày giao dịch liên tiếp, qua đó tăng vốn điều lệ thêm 1.040,4 tỷ đồng lên mức gần 20.700 tỷ đồng.

Trước đó, tại ĐHĐCĐ thường niên 2023, SSI cũng thông qua việc phát hành 10 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP). Tuy nhiên, đến nay, công ty vẫn chưa thực hiện.

Châu Anh