|

BSC muốn tăng vốn lên hơn 1.076 tỷ đồng

Ngày 15/9 vừa qua CTCP Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC – mã: BSI) đã chốt danh sách cổ đông thực hiện lấy ý kiến cổ đông bằng văn bản. Thời gian thực hiện từ 22/9 đến 9/10/2017. Chứng khoán BSC cũng đã công bố nội dung những tờ trình gửi đến ĐHCĐ thông qua lấy ý kiến bằng văn bản.

HĐQT trình ĐHCĐ thông qua việc phát hành cổ phiếu tăng vốn điều lệ lên tối thiểu 1.000 tỷ đồng trong năm 2017 để đảm bảo nguồn vốn hoạt động kinh doanh.

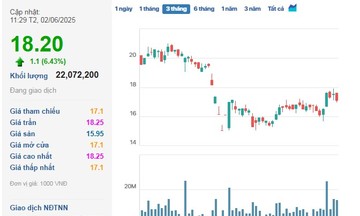

Cụ thể, BSC dự kiến phát hành gần 14,65 triệu cổ phiếu tăng vốn điều lệ từ 930 tỷ đồng hiện tại lên 1.076 tỷ đồng. Tỷ lệ phát hành 15,75%.

Trong số đó, BSC phát hành 4,65 triệu cổ phiếu trả cổ tức năm 2017 tỷ lệ 5%, giá trị phát hành theo mệnh giá 46,5 tỷ đồng. nguồn vốn phát hành lấy từ lợi nhuận sau thuế chưa phân phối căn cứ trên BCTC kiểm toán đến thời điểm 30/6/2017. Thời gian phát hành trong năm 2017.

Đồng thời, Chứng khoán BSC cũng sẽ phát hành ra công chúng thông qua đấu giá 10 triệu cp, tỷ lệ 10,75% với giá khởi điểm là 10.000 đồng/cp. Đối tượng chào bán là tổ chức và cá nhân trong và ngoài nước không thuộc các đối tượng bị cấm hoặc hạn chế quyền đầu tư mua cổ phần của các doanh nghiệp tại Việt Nam.

Trường hợp công ty không chào bán hết được số cổ phần dự kiến, sẽ ủy quyền cho HĐQT tìm kiếm, lực chọn nhà đầu tư khác và thực hiện phân phối hết cho các nhà đầu tư với giá chào bán không thấp hơn giá đấu thành công thấp nhất trong đợt chào bán ra công chúng.

Tổng số tiền thu về tối thiểu 100 tỷ đồng sẽ dùng cho hoạt động chứng quyền có đảm bảo.

Bên cạnh đó, BSC cũng trình xin ý kiến cổ đông về việc triển khai sản phẩm chứng quyền có đảm bảo thông qua dự thảo về chủ trương sửa đổi, bổ sung Điều lệ (ghi nhận quyền của người sở hữu chứng quyền, chủ trương chào bán CW, tổng giá trị CW được phép chào bán so với vốn khả dụng, phương án đảm bảo thanh toán).

H.Trang