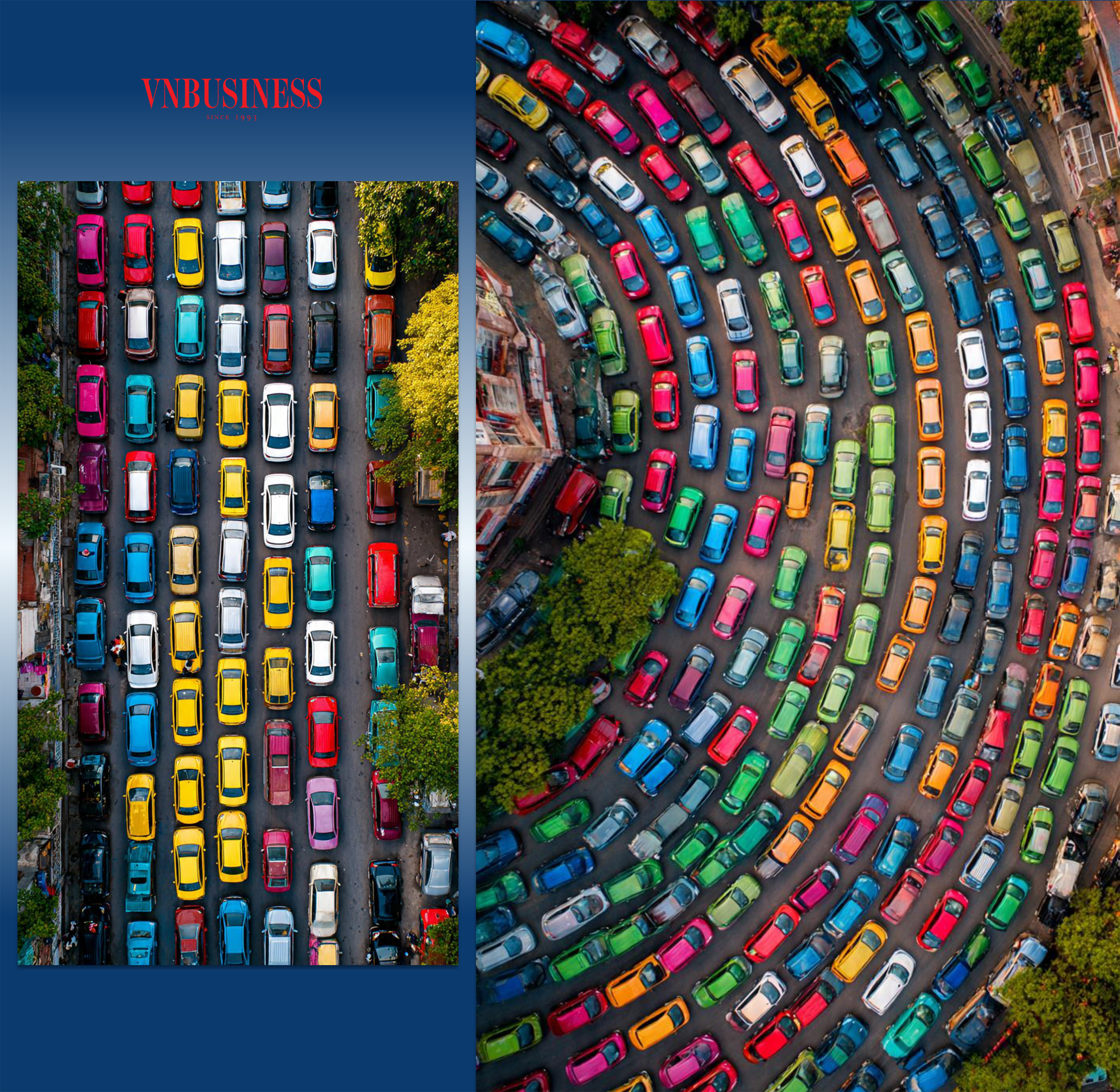

Toàn cảnh ô tô Trung Quốc

tại Việt Nam

Năm 2025, doanh số tăng 26%, nhưng chỉ một số ít thương hiệu thực sự sống khỏe, với sự phân cực rõ rệt giữa các thương hiệu dẫn đầu và nhóm đang dần mất hút.

Tổng quan thị trường

0

Xe bán ra năm 2025

⬆️ +26% so với 2024 (15.158 xe)

Doanh số theo hãng (2025)

Tăng trưởng & Sụt giảm

TĂNG TRƯỞNG NỔI BẬT

Omoda

+1.973%

Jaecoo

+1.064%

BYD

+667%

GAC

+483%

Lynk & Co

+181%

SỤT GIẢM / YẾU ĐI

MG

-26%

Haval

-22.5%

Haima

-58%

Hongqi

-90%

Aion

DỪNG BÁN

Phân nhóm thương hiệu

Nhóm sống khỏe

MG – BYD

- Doanh số lớn

- Hệ thống đại lý rộng

- Nhận diện thương hiệu tốt

Nhóm bứt phá

Omoda, Jaecoo...

- Tăng trưởng mạnh

- Đầu tư dài hạn

- Kế hoạch lắp ráp trong nước

Nhóm cầm chừng

Geely, Wuling...

- Doanh số trung bình

- Phụ thuộc vào giá bán

- Chưa tạo khác biệt rõ

Nhóm nguy cơ cao

Haval, Haima...

- Doanh số rất thấp

- Chi phí vận hành lớn

- Khả năng rút lui cao

Tiêu điểm

MG Case 1

Lợi thế: Vào sớm, giá rẻ, mạng lưới rộng

Rủi ro: Doanh số giảm, thiếu sản phẩm mới

BYD Case 2

Thế mạnh: Xe điện – hybrid, đầu tư bài bản

Triển vọng: Trở thành “ông lớn” xe điện TQ

Aion Case 3

Thực tế: Chỉ bán được 2 xe

Kết cục: Dừng bán sau 3 tháng

Dự báo 2026: Thanh lọc thị trường

Thị trường từ 13 hãng dự báo chỉ còn trụ lại: 5 – 6 hãng

Các hãng trụ lại cần đẩy mạnh các yếu tố sau:

Mở rộng đại lý

Tăng cường hậu mãi

Nâng giá trị thương hiệu

Cam kết dài hạn